Lectura 4:00 min

Mineras, con poco brillo en el tercer trimestre

Una complicada base de comparación en el precio de los metales, así como presiones inflacionarias, serían los principales lastres para las compañías del sector, de acuerdo con analistas.

Grupo México publicará su reporte de resultados financieros al tercer trimestre de 2022, mientras que Peñoles lo hará el viernes.

Las compañías mineras mexicanas que forman parte del principal índice de la Bolsa Mexicana de Valores (BMV), el S&P/BMV IPC, tendrían un tercer trimestre “negativo”, derivado del incremento en costos por las presiones inflacionarias y de una complicada base de comparación en el precio de los metales industriales, de acuerdo con las estimaciones del consenso de analistas.

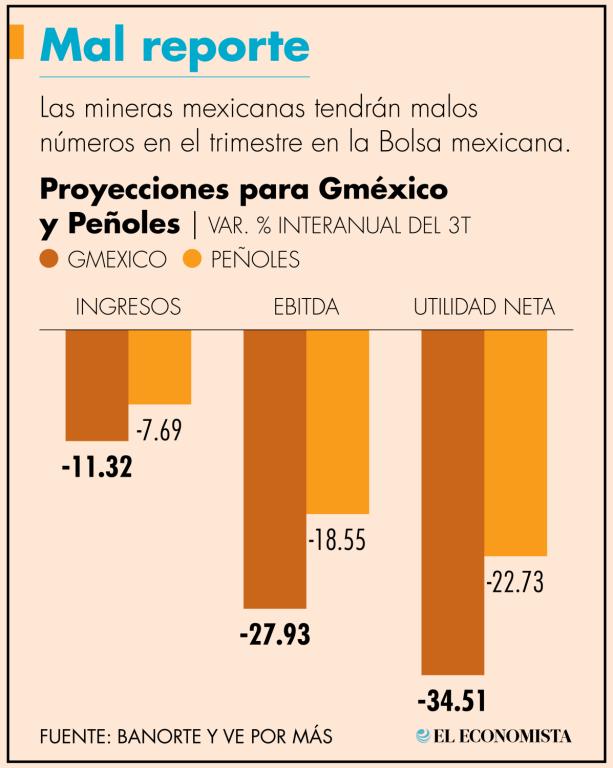

Grupo México, de Germán Larrea, sufriría en el periodo de julio a septiembre de este año una caída anual de 34.51% en su utilidad neta, a 11,203 millones de pesos, de acuerdo con los pronósticos de analistas de Banorte.

En el flujo operativo (EBITDA), la baja sería de 27.9%, a 31,494 millones de pesos, mientras que sus ingresos caerían 11.3% (totalizando 64,876 millones de pesos), según los estimados de Banorte.

Analistas del banco regiomontano explicaron en un reporte que los mayores costos presionarán los márgenes de Grupo México, además de que “los precios de los metales enfrentan una difícil base comparativa”.

“En cuanto a Grupo México vemos menores volúmenes en la producción de cobre por dos razones: dada su estrategia de extracción y para aprovechar al máximo la capacidad de sus minas, se extrae primero en las zonas ricas en minerales y en segundo lugar en las zonas con menor presencia de los mismos. Actualmente, varias de sus minas se encuentran en el segundo caso”, dijo Adolfo Margain, analista del sector en Signum Research.

Bajo presión

La utilidad neta de Industrias Peñoles caería 22.7% respecto a 2021, a 51 millones de dólares, según Banco Ve Por Más (BX+).

El EBITDA bajaría 18.5%, a 281 millones de dólares y sus ingresos tendrían una variación negativa de 7.7% (para un total de 1,321 millones de dólares).

“Para Peñoles esperamos contracciones en los volúmenes producidos de oro y caídas en los precios de la plata, resultando en menores ingresos. Cerca del 60% de sus ingresos dependen de estos dos metales”, explicó Adolfo Margain.

Por su parte, Alejandra Vargas, analista del sector industrial en BX+, espera un reporte negativo para Peñoles, “ya que observamos presiones por complicaciones en las cadenas de distribución, incremento en costos, precios de energéticos y materias primas, lo que estaría mermando márgenes”.

Explicó que en el 2021 los precios de los metales industriales repuntaron ante la reactivación de la actividad económica tras la pandemia de Covid-19, en particular de la industria y la construcción.

El año pasado, el cobre subió 25.17%, cerrando en 9,720.50 dólares la tonelada; el aluminio repuntó 41.83%, a 2,807.50 dólares por tonelada y el zinc se disparó 28.46%, a 3,534 dólares.

Dichos incrementos impulsaron los ingresos de las mineras, en especial de Grupo México, cuyas ventas dependen en buena medida del cobre.

En lo que va de 2022, el cobre baja 21.57%, cotizando en 7,624 dólares la tonelada. El aluminio ha caído 21.42%, a 2,206 dólares la tonelada, mientras que el zinc ha perdido 17.15%, a 2,928.00 dólares por tonelada.

Los precios de los metales industriales se han presionado a la baja debido a los temores de que una desaceleración significativa en la actividad económica provoque un desplome en la demanda de estas materias primas.

Las acciones tanto de Grupo México como de Industrias Peñoles acumulan fuertes caídas en la Bolsa Mexicana de Valores durante el año. En el caso de la primera, sus papeles caen 24.38%, a 64.62 pesos por papel, para una pérdida en capitalización bursátil de 192,056 millones de pesos.

Por su parte, Peñoles baja 10.86%, a 209.98 pesos, con lo que acumula una merma en valor de mercado de 15,629 millones de pesos.

Este miércoles, Grupo México publicará su reporte de resultados financieros al tercer trimestre de 2022, mientras que Peñoles lo hará el viernes.