Lectura 3:00 min

Crece 93.9% la cartera de crédito total

Los retos de las UC son adoptar mejores prácticas y prepararse para la implementación de la nueva regulación.

Foto EE: Archivo

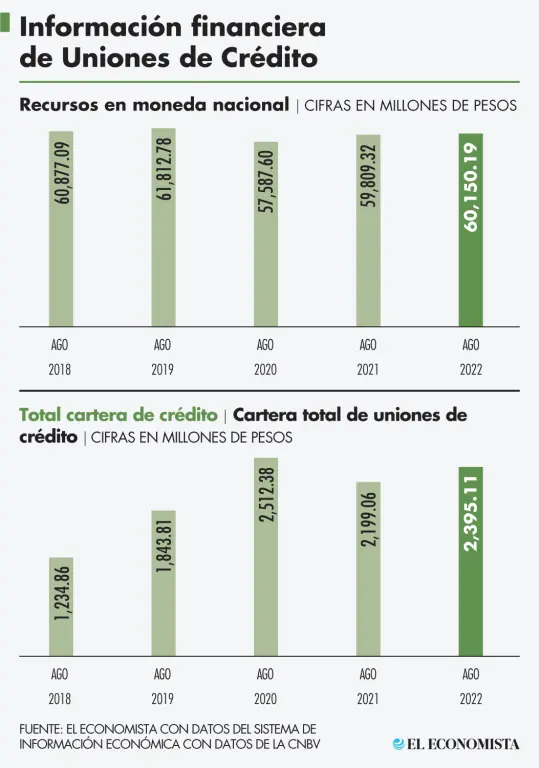

En un análisis en los meses de agosto de los últimos 5 años, se observa que la cartera de crédito total de las Uniones de Crédito casi se duplicó, al pasar de 1,235 millones de pesos a 2,395 millones, lo que representa un crecimiento de 93.96%, 1,160 millones de pesos para canalizar al crédito productivo, según información publicada en el Banco de México con datos de la Comisión Nacional Bancaria y de Valores (CNBV).

En retrospectiva se observa que en el último lustro, los recursos totales se han mantenido estables, al pasar de 63,898 millones de pesos en agosto del 2018 a 63,862 millones de pesos en agosto del presente año, lo que representa un diferencial negativo de 0.06 por ciento.

Corto plazo

Al cierre de agosto de 2022, el saldo de los activos totales del sector se ubicó en 63,862 millones de pesos, con crecimiento anual de 0.74%, debido principalmente a las variaciones en disponibilidades, inversiones en valores, otros activos y en la cartera de crédito, así lo informó la Comisión Nacional Bancaria y de Valores (CNBV).

De acuerdo con la dependencia, la cartera de crédito tuvo un saldo de 48,315.3 millones de pesos en agosto de 2022, con un avance en el último año de 1.03% con respecto al octavo mes del 2021.

Asimismo, se señaló que las disponibilidades aumentaron 21.19% en términos nominales durante agosto de 2022 con relación al mismo mes del año pasado, registraron un saldo de 2,985 millones de pesos.

El pasivo total registró un crecimiento anual en 0.05%, al colocarse de 51,717 millones de pesos.

Líderes del sector

Al cierre de junio del 2022, los diez líderes del sector en el concepto de activos son: Ficein (6,971 millones de pesos), Agricultores de Cuauhtémoc (7,292 millones), Industrial y Agropecuario de la Laguna con 5,515 millones de pesos, Alpura (4,786 millones), para la Contaduría Pública contaba con 5,059 millones, Esphera (1,932 millones), DEFINE (2,515 millones), De Allende (3,035 millones), Concreces (1,125 millones) y Progreso (262 millones de pesos).

Por su parte el resto de las Uniones de Crédito cuentan con activos por 22,667 millones de pesos, según datos de la Comisión Nacional Bancaria y de Valores.

Con referencia a datos de junio del 2022, los activos totales de las Uniones de Crédito representan 0.2% del Producto Interno Bruto y el 0.5% de la penetración de los recursos que tiene la banca múltiple.

Disminuir el riesgo

La CNBV recomienda aspectos a robustecer para disminuir el riesgo inherente, en el caso de Gobierno Corporativo: Omisión de designación de consejeros suplentes y la documentación incompleta o desactualizada en expedientes de los miembros del consejo de administración, comisarios, y funcionarios.