Lectura 4:00 min

Afiliarse al IMSS, poco atractivo para trabajadores independientes: expertos

Señalan que para un profesionista que labora por su cuenta puede resultar más redituable adquirir un seguro de retiro al ser deducible de impuestos.

Una de las propuestas que el sector empresarial busca agregar en la iniciativa de reforma a pensiones, es que los trabajadores independientes que no están afiliados al Instituto Mexicano del Seguro Social (IMSS), puedan hacer aportaciones obligatorias a través de un Plan Personal de Retiro o bien, un esquema de meses de contribución con un monto y un beneficio de pago en el retiro.

Marcelo Delajara, director en Crecimiento Económico y Mercado Laboral del Centro de Estudios Espinosa Yglesias (CEEY) explicó que existen dos tipos de trabajadores independientes, por un lado, están los autoempleados, personas que tienen su propio negocio y realizan alguna actividad económica y por otro lado están los profesionistas como dentistas, abogados y freelancers.

“Si bien, este grupo de trabajadores ya puede afiliarse al IMSS de manera voluntaria o puede abrir una cuenta afore y hacer aportaciones voluntarias, son mecanismos poco atractivos para ellos, pues dependiendo de sus ingresos, les podría convenir un seguro de gastos médicos mayores o bien un fondo de ahorro para el retiro, salvo a las personas que perciben menores ingresos y que optaban por el seguro popular”.

De acuerdo con información del Servicio de Administración Tributaria (SAT), al cierre de mayo del 2020, en el régimen de las personas físicas con actividades empresariales y profesionales, se reportó un total de 3.58 millones de trabajadores.

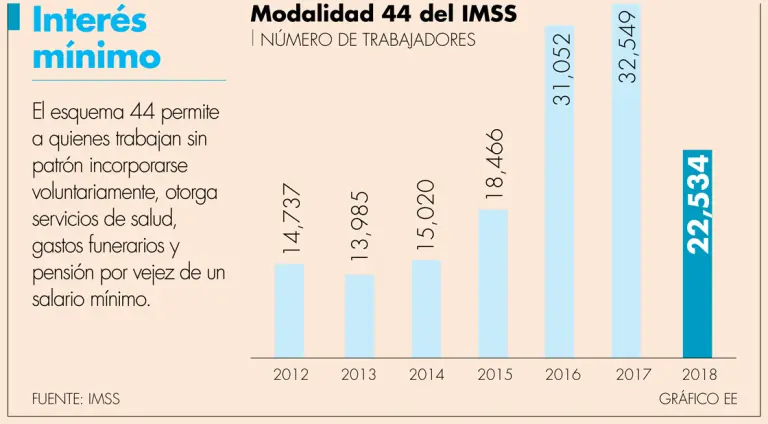

Esta cifra contrasta con el régimen de incorporación voluntaria del IMSS en la modalidad 44 de trabajadores independientes, donde al cierre de mayo se reportaron 23,178 trabajadores y en la modalidad 35 que se refiere a la incorporación voluntaria de los patrones persona física se reportaron 6,011 registros.

En la modalidad 33, un seguro de salud para la familia de aquellas personas que, al no contar con un empleo formal (ya sea porque lo acaban de perder o porque trabajan por su cuenta), desean recibir atención médica pública, al cierre de mayo se registraron 240,230 afiliados.

Lo mismo se observa en los datos de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), donde a mayo, las 10 afores que conforman el mercado registraron 330,162 cuentas de trabajadores independientes, es decir, personas que, a través de aportaciones voluntarias ahorran para obtener una pensión.

Con seguros privados se pueden deducir impuestos

Rolando Talamantes, asesor financiero coincidió en que, dependiendo del nivel de ingresos de cada trabajador independiente, le convendrá afiliarse de manera voluntaria al régimen del IMSS o bien adquirir un seguro de gastos médicos y un plan privado de pensiones.

Para un trabajador independiente como un comerciante, cuyos ingresos son de 15,000 pesos mensuales, le podría convenir afiliarse al IMSS para que, a través de un ahorro de 2,000 pesos pueda acceder a la pensión mínima garantizada y tenga acceso a los servicios de salud pública, detalló Talamantes.

En tanto, para un trabajador independiente como dentista o abogado que percibe 400,000 pesos al año, le podría convenir comprar tanto un seguro de gastos médicos mayores como un seguro de retiro, pues ambos son deducibles de impuestos.

“Del seguro de gastos médicos puede deducir hasta 15% y otro 10% de su plan privado de retiro. Entonces, con estos deducibles, el trabajador independiente tendrá una devolución importante de impuestos que le permita el siguiente año pagar su póliza de gastos médicos, que aumenta con la inflación médica, y el seguro privado, el cual no sube porque ya tiene establecido un monto de pensión”.

Talamantes concluyó que, de aprobarse la reforma de pensiones con esta propuesta de incluir a los trabajadores independientes con aportaciones obligatorias, se debe dejar muy claro cómo funcionaría el descuento de las aportaciones, es decir, si se descontará de alguna tarjeta o de su salario, de lo contrario solo generarán más desconfianza en los servicios financieros.

En su momento, Bernardo Gonzáles Rosas, presidente de la Asociación Mexicana de Afores (Amafore) comentó que, para los trabajadores independientes se está planteando que las afores den esquemas más sencillos de ahorro. “Se está considerando que los trabajadores independientes puedan hacer aportaciones de 2,000 pesos al mes durante 15 años, para que, una vez que tengan la edad de retiro puedan tener acceso a una pensión mínima garantizada”.

elizabeth.albarran@eleconomista.mx