Lectura 5:00 min

Banco de México incrementa la tasa a 4.25% y advierte riesgo en formación de precios

La decisión de subir en 0.25 puntos la tasa, fue tomada por mayoría, con dos votos en contra y en la presencia de los cinco miembros de la Junta.

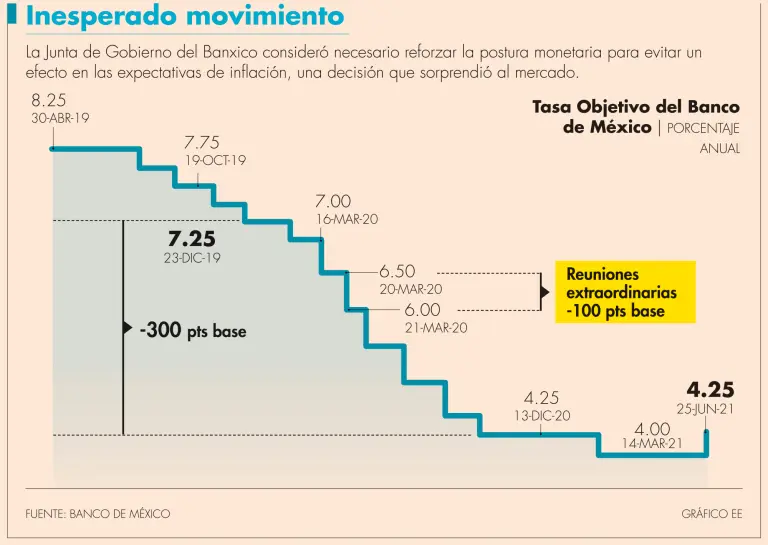

La Junta de Gobierno de Banco de México (Banxico) incrementó la tasa de fondeo interbancario en un cuarto de punto para dejarla en 4.25%, al asumir el comportamiento reciente de la inflación, el riesgo de afectación que puede generar en la formación de precios, y la recuperación que muestran el sector industrial y el consumo.

La decisión de subir en 0.25 puntos la tasa, fue tomada por mayoría, con dos votos en contra y en la presencia de los cinco miembros de la Junta.

De acuerdo con lo descrito en el comunicado, "se consideró necesario reforzar la postura monetaria a fin de evitar afectaciones en las expectativas de inflación así como para lograr un ajuste ordenado de precios relativos y propiciar la convergencia de la inflación a la meta de 3 por ciento”.

El precedente más cercano de una subida de tasas, fue el 20 de diciembre de 2018, cuando la llevaron a 8.25 por ciento.

Este jueves 24 de junio, el Instituto Nacional de Estadística y Geografía (Inegi), dio a conocer que la tasa anual de inflación se ubicó en 6.02% en la primera mitad de junio, con lo que completa dos quincenas consecutivas con una variación arriba de 6% que claramente duplica el objetivo puntual del Banco de México, y nueve meses fuera del objetivo puntual de 3 por ciento.

la Junta de Gobierno cambió su expectativa sobre el momento en que la inflación regresará al objetivo puntual de 3% para advertir que será hasta el 3er trimestre del año entrante. El dato previo, subrayado hace dos semanas en el Informe trimestral, estaba en el segundo cuarto del año.

Los miembros de la Junta advirtieron que “tomará las acciones necesarias con base en la información adicional a fin de que la tasa de referencia sea congruente con la convergencia ordenada y sostenida de la inflación general a la meta de 3% anual en el plazo que opera la política monetaria”.

El plazo de operación de la política monetaria es de 12 a 18 meses, tal como lo han explicado miembros de la Junta de Gobierno del Banxico.

Termina política de emergencia económica

De acuerdo con la Directora de Análisis Económico en Banco Base, Gabriela Siller, “el sorpresivo incremento de la tasa indica que la política de emergencia económica ha concluido”. Esto porque en la emergencia económica que provocó la pandemia, solo se instrumentó el apoyo contracíclico desde el Banco de México con los 6 recortes de la tasa que se aplicaron desde marzo de 2020.

“Con el alza (en el rédito) y el tono empleado en el comunicado de Banco de México se abre la posibilidad de otra alza adicional de 25 puntos base en la tasa de interés y podría cerrar el año en un nivel de 4.5 por ciento”, estimó.

Esta decisión significa que la política monetaria en México se ha movido de acomodaticia a hawkish, una posición que indica baja tolerancia a la inflación.

Apoyará al tipo de cambio

Desde Londres, el economista para América Latina de la consultoría Pantheon Macroeconomics, Andrés Abadía, explicó que la medida de hoy refuerza el compromiso del Banco de México con la estabilidad financiera y la lucha contra la inflación.

De manera marginal, considera que la medida apoyará al tipo de cambio y “fortalecerá la credibilidad de la Junta, que es clave en periodos de sentimiento global de ausencia de riesgo, dado el papel del peso como cobertura de riesgo en el mercado”.

Poco claro si seguirán

Desde Nueva York, el analista soberano para México de la calificadora Fitch, Charles Seville, consideró que la decisión de Banxico “parece haber sido empujada por la inflación más alta de lo esperado”.

Sin embargo, descartó que esta sorpresiva alza sea el inicio de un ciclo de aumentos en la tasa.

“Al ver el punto de partida para la tasa de fondeo y la trayectoria esperada de la inflación, todavía no esperaría que este sea el comienzo de un ciclo prolongado de ajuste al alza”, refirió.

La misma Junta de Gobierno explicó en el comunicado que “si bien se prevé que los choques que han incidido sobre la inflación son de carácter transitorio por su diversidad, magnitud y el extendido horizonte en el que se han venido afectando a la inflación, pueden implicar un riesgo para el proceso de formación de precios”.

Avanza la credibilidad

Para el Director de Investigación Económica en el think lab veracruzano SAVER, Luis Pérez Lezama, la decisión de Banco de México regresa al banco central a una normalidad comparativa con sus pares de otros mercados emergentes.

“Se alinea con el resto de bancos centrales rumbo a la normalización y se envía la señal que la Junta de Gobierno está funcionando atendiendo las presiones que están sometiendo a la inflación, esto es sin sesgo político”.

Este anuncio al alza “abona a favor de la credibilidad, lo que se logró gracias a que una persona de la Junta rompió el bloque de tres miembros dovish para dar la mayoría a la evidencia que está dejando a la inflación muy lejos del objetivo puntual y el mandato del banco central”.