Lectura 4:00 min

Entre agosto-octubre, SAT regresó, en promedio, 33% más por concepto de IVA

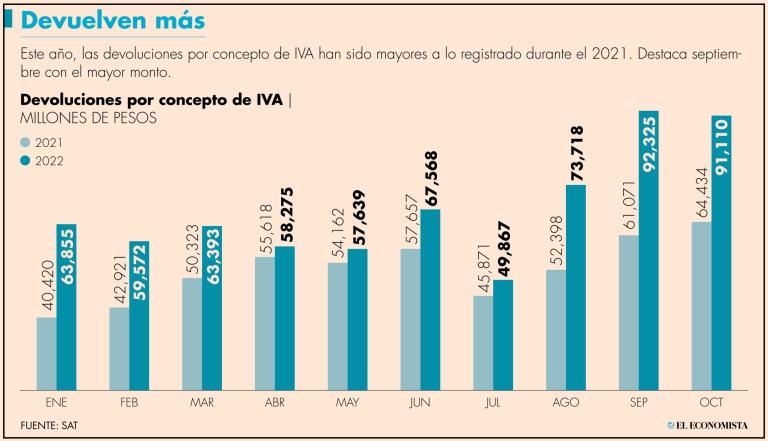

Expertos comentaron que las mayores devoluciones son consecuencia de la reactivación económica y el aceleramiento en los retrasos; aún está lejos de los datos prepandemia.

El Servicio de Administración Tributaria (SAT) informó que durante agosto, septiembre y octubre las devoluciones del Impuesto al Valor Agregado (IVA) incrementaron, en promedio, 33% anual en términos reales.

En el trimestre, el SAT entregó 257,153 millones de pesos del mencionado impuesto a los contribuyentes.

En el desglose de la información, las devoluciones de IVA en agosto fueron por 73,718 millones de pesos, un aumento anual de 29.4%; en septiembre se reembolsaron 92,325 millones de pesos, incremento anual de 39.1%; y en octubre 91,110 millones de pesos un alza, también anual, de 30.4 por ciento.

Datos del SAT demuestran que el saldo devuelto en septiembre es el mayor en lo que va de este año.

Ariana Martínez Molina, integrante de la comisión de desarrollo fiscal 2 del Colegio de Contadores Públicos de México, dijo a El Economista que el aumento en las devoluciones se debió a dos razones: a los los retrasos en el retorno del IVA, como consecuencia de la pandemia, y a la reactivación de la economía mexicana.

“(El aumento) es por los retrasos que antes se tenían (...), pero también se deba a la reactivación de la economía, porque para acreditar el IVA es con base en flujo de efectivo”, argumentó Martínez Molina.

Jesús Rodríguez Ambriz, presidente de la Asociación Mexicana de Contadores Públicos (AMCP), comentó a este espacio que las devoluciones por concepto de IVA han aumentado, sin embargo, aún se está lejos de los niveles pre-pandemia.

“Le hace falta al SAT implementar lo que se estaba haciendo bien antes, porque siguen sin éxito 100% de las devoluciones del IVA. Sí se han incrementado las devoluciones, pero no a niveles de hace cuatro años cuando la devolución era rápida y casi automática”, comentó el especialista.

Rodríguez Ambriz explicó que el no devolver el IVA a los contribuyentes de la manera más rápida les causa un problema en el flujo de efectivo porque generalmente usan estas devoluciones para realizar inversiones en mercancías o de activos.

Añadió que si no se acredita el IVA, tampoco se puede deducir el Impuesto sobre la Renta.

En el Código Fiscal de la Federación (CFF) se detalla que las devoluciones deberán efectuarse dentro de los 40 días hábiles siguientes a la fecha en que se presentó la solicitud ante la autoridad fiscal.

Por otra parte, de enero a octubre de este año el SAT, a cargo de Antonio Martínez Dagnino, ha devuelto 677,323 millones de pesos por concepto del Impuesto al Valor Agregado, lo que representó un aumento anual de 19.6% en términos reales.

Por su parte, el fisco informó que los montos entregados reafirman el compromiso por devolver a los contribuyentes cumplidos los recursos que les corresponden y así favorecer la reactivación económica.

Asimismo, en dicho periodo, el SAT ha devuelto 24,486 millones de pesos bajo el concepto de compensaciones y regularizaciones.

Los retrasos tienen explicación

Martínez Molina comentó que parte de las demoras en las devoluciones se debieron a la reforma fiscal del 2014 en donde brindaron herramientas para combatir a las Empresas que Facturan Operaciones simuladas (EFOS) y a las Empresas que Deducen Operaciones Simuladas (EDOS).

“Había saldo a favor que no era real porque era a través de la facturación apócrifa o la compra de facturas electrónicas, esto llevó a que la autoridad pudiera corroborar lo que se está solicitando, por eso las demoras, rechazos o negativas de los saldos a favor”, explicó la integrante del colegio.

Agregó que no sólo desde el área fiscal, sino también en lo penal se han hecho modificaciones y, por lo tanto, ha ayudado a la autoridad a tener mayor certeza.

A estas acciones se suman las publicaciones de la “lista negra” del SAT, es decir los listados que se publican en el Diario Oficial de la Federación para saber qué contribuyentes simulan operaciones.

Recaudación neta y bruta

En este sentido, la recaudación neta del IVA –la que descuenta devoluciones, compensaciones y regularizaciones– sumó un 1 billón 19,382 millones de pesos en el periodo referido, una variación anual de 0.2% en términos reales.

Mientras que la recaudación bruta del IVA, es decir la que se obtiene sin descontar las devoluciones, compensaciones y regularizaciones, contabilizó 1 billón 721,191 millones de pesos entre enero y octubre del 2022. Lo anterior significó un aumento anual de 7% en términos reales.