Lectura 3:00 min

Niveles de deuda de los hogares en EU siguen al alza en el II trimestre

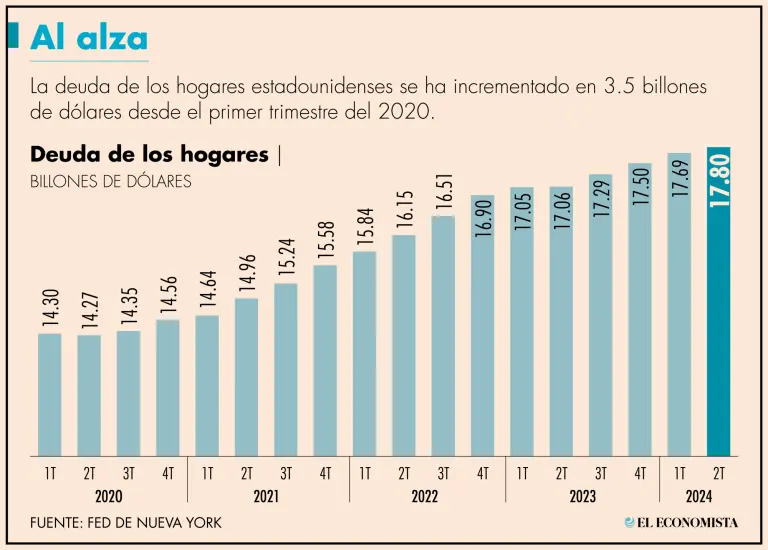

Aumentó 0.6% respecto a enero-marzo a 17.8 bdd. Las tasas de transición de morosidad para hipotecas también aumentaron levemente, pero las de morosidad temprana para cuentas hipotecarias se mantuvieron bajas.

Los propietarios de viviendas continuaron aumentando los saldos de sus líneas de crédito con garantía hipotecaria como una forma alternativa de extraer capital de la vivienda”.

Andrew Haughwout, director de investigación de políticas públicas y de hogares de la Fed de NY.

Los niveles totales de deuda de los hogares en Estados Unidos subieron ligeramente en el segundo trimestre, sin embargo, las tasas generales de morosidad se estabilizaron, lo que indica que los prestatarios aún están en condiciones suficientes para respaldar la economía, señaló ayer un informe de la Reserva Federal (Fed) de Nueva York.

El informe del banco, parte de su encuesta sobre la deuda de los hogares y las condiciones crediticias, mostró que los niveles generales de deuda aumentaron en 109,000 millones de dólares, o 0.6%, en el segundo trimestre a 17.80 billones de dólares.

Los niveles generales de endeudamiento son ahora 3.7 billones de dólares superiores a los que había a finales del 2019, antes del inicio de la pandemia de Covid-19, según el informe.

No obstante, hubo cierto alivio con el informe que mostró que las tasas generales de morosidad se mantuvieron en 3.2%, sin cambios respecto al primer trimestre, y por debajo de 4.7% observada a finales del 2019.

Sin embargo, las transiciones en los niveles de morosidad aumentaron ligeramente en el segundo trimestre en el caso de las tarjetas de crédito y los préstamos para automóviles, que siguen siendo elevados, aunque el ritmo de empeoramiento se desaceleró. Aproximadamente 9.1% de los saldos de tarjetas de crédito y 8% de los saldos de préstamos para automóviles entraron en mora durante el año pasado.

Las tasas de transición de morosidad para hipotecas también aumentaron levemente, pero las de morosidad temprana para cuentas hipotecarias se mantuvieron bajas según los estándares históricos, señaló el informe.

Los saldos de hipotecas aumentaron en 77,000 millones de dólares hasta los 12.52 billones, mientras que los niveles de préstamos para automóviles aumentaron en 10,000 millones y los saldos totales de préstamos con tarjeta de crédito aumentaron en 27,000 millones al final del trimestre, hasta los 1.14 billones.

Los saldos de tarjetas de crédito durante el trimestre fueron 5.8% superiores al nivel en el que se encontraban hace un año. Las tarjetas minoristas y otros préstamos al consumo se mantuvieron prácticamente sin cambios, mientras que los saldos de los préstamos a estudiantes disminuyeron en 10,000 millones de dólares.

Los saldos de líneas de crédito con garantía hipotecaria (HELOC) aumentaron en 4,000 millones, el noveno aumento trimestral consecutivo desde el primer trimestre del 2022. Las HELOC son una línea de crédito renovable garantizada por la vivienda del prestatario.