Lectura 4:00 min

¿Qué pasa cuando un país quiebra?

Durante la crisis de deuda de la eurozona se hicieron habituales las palabras quiebra, default, rescate. Ahora es un país en América el que se enfrenta a la bancarrota o suspensión de pagos.

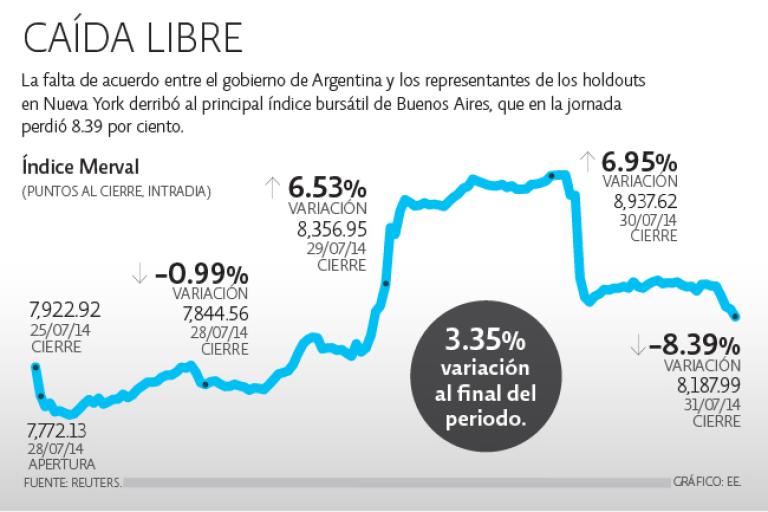

Durante la crisis de deuda de la eurozona se hicieron habituales las palabras quiebra, default, rescate. Ahora es un país en América el que se enfrenta a la bancarrota o suspensión de pagos. Argentina está técnicamente en quiebra tras expirar el plazo para lograr un acuerdo con los tenedores de deuda impaga, que respaldados por la sentencia del juez estadounidense Thomas Griesa reclaman el pago de 1,330 millones de dólares. Un pago que, en este caso, Argentina realizó el 27 de junio pero que está retenido por orden judicial, lo que ha dado lugar a una situación peculiar, al no deberse este default a la falta de liquidez del país.

¿POR QUÉ UN ESTADO ENTRA EN SUSPENSIÓN DE PAGOS?

La suspensión de pagos se produce cuando un país no puede hacer frente a los pagos de sus deudas, públicas o privadas. Los Estados tienen acreedores, personas físicas o jurídicas que han invertido en él y a los que hay que devolver el dinero con intereses. Si llegado el momento el país no dispone de dinero suficiente, entonces suspende pagos y se considera que entra en defalult.

¿ES POSIBLE EVITARLO?

Normalmente, antes de llegar a esa situación el Estado trata de negociar con los acreedores. A veces se consigue refinanciar la deuda o se acuerdan quitas. En el caso argentino el ministro de Economía, Axel Kicillof, advertía que el país no podía acceder al reclamo de los fondos y les ha ofrecido las mismas condiciones que dispusieron el resto de los bonistas que aceptaron los canjes del 2005 y del 2010 , algo que los representantes de los holdouts rechazan.

¿PUEDEN INTERVENIR TRIBUNALES?

Los fondos no reestructurados acudieron a los tribunales de Nueva York para reclamar el pago de la deuda íntegra, que con intereses alcanza los 1,500 millones de dólares. El juez Griesa falló que Argentina no podía hacer los pagos legalmente a los bonistas del canje si de forma simultánea no pagaba a los holdouts. La cláusula pari passu obliga a un pago simultáneo a todos los bonistas, con o sin quitas, o, en su defecto, la prioridad de pago a los litigantes.

Como explica José Luis Martínez Campuzano, estratega de Citi en España, Argentina no tiene un problema de solvencia en sentido estricto. Tiene dinero para pagar los intereses de la deuda reestructurada 10 años atrás. Y de hecho, lo tendría también probablemente para pagar la deuda por más de 1,300 millones de dólares más intereses de la deuda que se quedó fuera del ajuste. Pero si hace esto abriría la puerta al pago del nominal de la deuda reestructurada por más de 130 millones de dólares. Y aquí sí hablaríamos de un problema de solvencia .

¿QUÉ ES LA QUIEBRA SELECTIVA?

S&P declaró la deuda de Argentina en default selectivo, tras la falta de acuerdo con los fondos. Este cese de pagos sólo afecta a los 539 millones de dólares que no han llegado a hacerse efectivos por estar retenidos en el Bank of New York Mellon (BoNY) por recomendación del magistrado que instruye el caso entre Argentina y los fondos, el juez Griesa.

Este default selectivo no afecta a otros acreedores, pero puede suponer el paso previo a la suspensión de pagos. Por el momento, se intenta llegar a una solución a pesar de haber finalizado el periodo de 30 días del que disponía Argentina para no entrar en default.

¿CUÁLES SON LAS CONSECUENCIAS?

Si un país no paga la consecuencia inmediata es la pérdida de confianza de los inversionistas, de manera que nadie le presta dinero al país. Se ven afectados los ciudadanos, los bonistas y los inversionistas extranjeros.

Es la segunda vez que Argentina entra en default, después de la crisis del 2001 que dio lugar al corralito, que es de donde proviene la deuda adquirida por el país austral y, por lo tanto, la situación actual a la que se enfrenta el gobierno de Cristina Fernández de Kirchner.