Lectura 4:00 min

Ahogan a Pemex vencimientos de deuda de corto plazo

Del 2020 a la fecha la deuda de corto plazo de la estatal ha rebasado sistemáticamente los recursos de su caja, inventarios e inversiones líquidas, lo que dificulta los pagos a proveedores e incluso los pagos de derechos al gobierno.

Del 2020 a la fecha la deuda financiera de corto plazo de Petróleos Mexicanos (Pemex) rebasa en promedio el valor de sus activos circulantes (caja, cuentas por cobrar, inventarios, inversiones líquidas, etc.). Esto significa que ni monetizando todos sus activos más líquidos, la estatal cuenta con los recursos necesarios para pagar sus compromisos de deuda más inmediatos, en sintonía con la crisis que se avecinaría según han alertado proveedores con quienes tiene adeudos, como Hokchi Energy y Baker Hughes.

De acuerdo con los estados financieros de la empresa, en el 2020 la deuda financiera como proporción del activo circulante rebasó por primera vez el 100%, al ubicarse en 119 por ciento.

Se trató de un salto significativo, pues en el 2019 la razón era de 72 por ciento. Para mayor perspectiva: cabe mencionar en el 2010 la cifra era apenas de 28%, lo que reflejaba entonces una capacidad más que suficiente para pagar sus vencimientos de corto plazo.

En el 2021 la razón fue de 107 por ciento. Luego el año pasado se redujo a 88% y en el corto a junio del 2023 escaló a 108%, lo que la deja en una situación comprometida para solventar, además, el resto de sus obligaciones operativas, como el pago a proveedores.

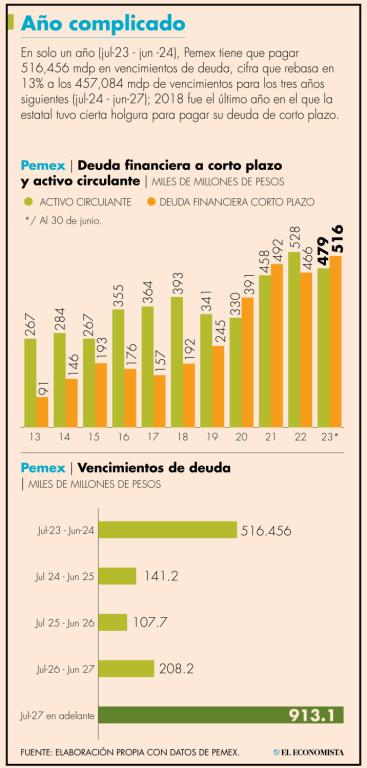

Al primer semestre del 2023, la deuda financiera de corto plazo de Pemex ascendía a 516,456 millones de pesos, mientras que sus activos circulantes sumaron 478,712 millones de pesos.

Desde otra perspectiva, solo los vencimientos de deuda que tiene la estatal entre julio del 2023 y junio del 2024 (esos 516,456 millones de pesos) superan los vencimientos de los tres años siguientes (julio del 2014 a junio del 2027, que suman 457,084 millones de pesos.

Se suman lozas

Más aún, Diego Díaz, investigador de energía del Instituto Mexicano para la Competitividad (IMCO) explicó a El Economista que el cálculo de deuda con proveedores de Pemex asciende a 231,000 millones de pesos, a lo que se suman 517,000 millones de deuda financiera y pagos de derechos al gobierno por alrededor de 119,000 millones de pesos, con lo que llegará a casi un billón de pesos por pagar en el transcurso de un año. Tres veces sus ingresos totales del 2021, por ejemplo.

“Los problemas de Pemex no se resolverán de manera pronta o expedita, sino que son estructurales, requieren de cambios de fondo en la forma como se constituye su consejo de administración, que toma decisiones con base en intereses de sus miembros del gobierno federal y no del mandato legal de la empresa que es generar valor”, aseguró.

Un ejemplo de esta contradicción en las decisiones que se toman en Pemex es la mega inversión que se ha realizado en refinación, en la nueva planta de Dos Bocas, en Tabasco, a pesar de que es el negocio con más pérdidas de Pemex y que la demanda de combustibles fósiles apunta a estancarse.

SHCP: rescate

Esta semana, la agencia Latinus reveló que Octavio Romero Oropeza, director general de Pemex, se dirigió al secretario de Hacienda, Rogelio Ramírez de la O, recordándole que el jueves 21 de septiembre vencía un bono de deuda internacional de 1,110 millones de dólares, situación que “nos deja en posición de caja muy comprometida y que nos impediría pagarles a sus proveedores por lo menos este sexto mes de adeudos vencidos”.

Y recientemente, Fitch Ratings rebajó la calificación de incumplimiento de emisor de largo plazo en moneda local y extranjera (IDR) de Petróleos Mexicanos (Pemex) a "B+" desde "BB-", con perspectiva negativa.

La calificadora explicó que este ajuste refleja "el débil desempeño operativo de Pemex", lo que resultó en que Fitch redujera varios de los puntajes de relevancia ESG (siglas en inglés para Ambiental, Social y Gubernamental) de la empresa estatal a "5" y que se espera que la petrolera "limite aún más sus fuentes de financiamientos de bancos, inversionistas y proveedores".

A la nota negativa de Fitch se unió la de Moody´s, que de A3 en 2017, fue degradando su recomendación para deuda de Pemex hasta que en 2020 la colocó por debajo del considerado grado de inversión o interés sin riesgo de quiebra (que arrastraría al gobierno que respalda a Pemex), para que desde finales de 2021 se sitúe a Pemex con una nota B1, la más baja en su historia.