Lectura 6:00 min

Los mexicanos tienen más activos que deudas

Mexicanos no tienen graves problemas de deudas, pero no les alcanza para lo necesario

Foto: Archivo EE

La percepción de la población mexicana en relación a lo que cobra y el rendimiento del dinero, es de un 66,5% que solo les alcanza para lo necesario, un 20,7% que no alcanza para lo básico y un 12,8% que le queda algo de dinero para ahorrar, de acuerdo con los resultados del primer levantamiento de la Encuesta Nacional sobre las Finanzas de los Hogares (ENFIH) 2019, realizado por el Banco de México y el Instituto Nacional de Estadística y Geografía (INEGI).

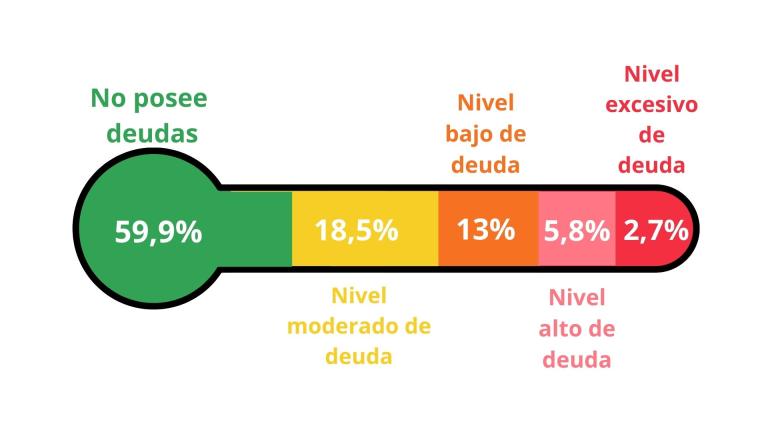

Con respecto a la mirada que tienen sobre el nivel de endeudamiento que poseen:

- un 59,9% no posee deudas,

- un 18,5% considera tener un nivel moderado de deuda,

- un 13% un nivel bajo,

- un 5,8% un nivel alto y

- un 2,7% un nivel excesivo.

Y por último y en relación al pago de imprevistos, los mexicanos utilizan:

- un 64,9% los préstamos de familiares y amigos,

- 35,5% la venta o el empeño de algún bien,

- el 21,7% adelanto de sueldo,

- 19,7% ahorros y

- el menor porcentaje, del 17% créditos bancarios.

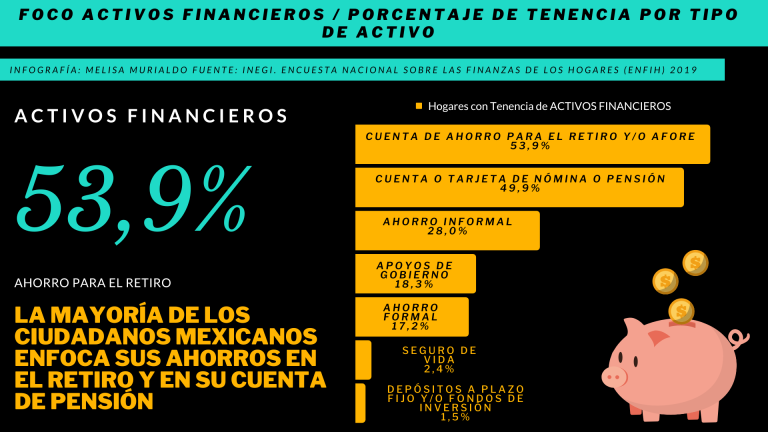

Activos Financieros

La gran mayoría de los ciudadanos mexicanos, exactamente un 53,9%, enfoca sus ahorros en el retiro y es uno de los activos financieros que más se utiliza, seguido por la tarjeta de nómina con 49,9%.

Además, un 60,2% cuenta con tarjeta de crédito en relación a la deuda no hipotecada.

El patrimonio de los mexicanos, según este exhaustivo informe, ¿sería positivo? la respuesta es, si, ya que los activos son mayores a las deudas que poseen. Además, solo un 2,7% indicó un endeudamiento excesivo y un 5,8% alto, por lo que son un porcentaje pequeño de la población que se encuentra en esta situación.

Además, una opción poco contemplada por la población para mejorar su situación financiera son las inversiones en activos financieros, como son las divisas, acciones, materias primas, índices bursátiles, criptomonedas y CFDs, a los cuales se puede acceder con Key To Markets.

Key To Markets es un broker ECN galardonado internacionalmente por el Global Forex Awards con presencia en México y Latinoamérica. A través de su sitio web https://www.keytomarkets.com/latam/, las personas tienen la posibilidad de elegir entre más de 180 instrumentos para invertir y generar rendimientos.

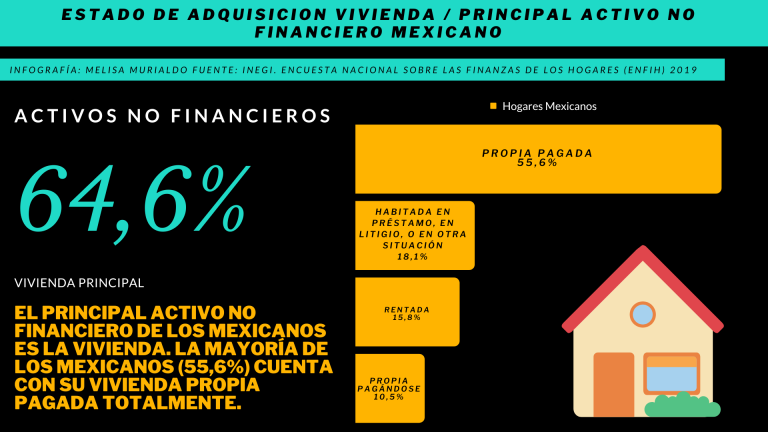

Activos No Financieros

A esto se suma, que una gran parte de la población cuenta con un gran activo no financiero como lo es la vivienda propia, incluso pagada en su totalidad, lo que capitaliza en una gran parte a los ciudadanos.

La mayoría de los mexicanos (55,6%) cuenta con su vivienda propia pagada totalmente, mientras que 15,8% renta su vivienda y el 10,5% pagando la vivienda propia.

Impacto del PBI en los hogares mexicanos

A partir de todos estos datos, se toma en consideración el impacto en el PIB (Producto Interno Bruto) del posicionamiento financiero de los hogares, es así como el Banco Nacional se encarga año a año realizar un estudio completo del mismo.

En el 2019 tenía un 34% del PIB este sector financiero, manteniendo un crecimiento sostenido en el tiempo con un crecimiento mayor del ahorro voluntario que del obligatorio. Se visualiza en la cotidianeidad estos resultados ya que en el mismo período se ve un aumento de 2,3 puntos del PIB, en mayor medida en los créditos de vivienda que se encuentran también en crecimiento.

Luego, en el 2020, se registró un incremento en el impacto en el PIB con un 39,6%, que se relaciona de manera directa en la disminución en el financiamiento de los hogares y el crédito de consumo.

Y con la llegada del 2021, la posición financiera de los hogares pasa a un 42% del PIB.

Créditos Bancarios: el crédito a través de las tarjetas sigue siendo la principal fuente de financiamiento

En lo que respecta al crédito otorgado por la banca, en el año 2019 se vio un incremento anual en su saldo del 1,9%. Este pequeño aumento en el crédito de consumo, se explica por la dinámica del crédito de nómina y las tarjetas de crédito a diferencia de la desaceleración en el crédito automotriz y préstamos personales en este año. Es el crédito a través de las tarjetas que sigue siendo el principal como fuente de financiamiento. Durante dicho año se mantuvieron constantes la cantidad de tarjetas activas, así como el saldo de las mismas.

Por otro lado, en lo que respecta al 2020, se ve una clara reducción en general del crédito de consumo otorgado por la banca en todos los tipos de crédito, más aún en los préstamos personales y tarjetas de crédito. Se estima que esta disminución es a raíz de las medidas de confinamiento y distanciamiento social como consecuencia de la pandemia mundial.

Siguiendo esta línea, el año 2021 continúa con la disminución en crédito de consumo, pero a menor ritmo. Esta baja es casi en el total de los segmentos, solo se exceptúa el crédito automotriz donde no hubo contracción ni crecimiento.

La morosidad de préstamos personales superó a la de las tarjetas de crédito

Ahora bien, en el caso de la morosidad visualizada en los mexicanos, se observa que en lo que respecta al 2019 el Índice de morosidad ajustada (Imora) se mantuvo en un mismo nivel. Se vio un leve aumento en la morosidad de préstamos personales que superaron a las tarjetas de crédito, quedando en el primer puesto como segmento de mayor morosidad.

Por su parte, el 2020, trajo aparejada una disminución del Imora en el total de los segmentos, principalmente como consecuencia de las quitas de castigos y cargos por parte de las instituciones en el período de pandemia y confinamiento que se vivió.

En lo que respecta al 2021, se visualiza una disminución en el consumo por parte de los ciudadanos, como una precaución por parte de los hogares mexicanos para la reducción de su endeudamiento por la afectación que se vivió de sus ingresos con el freno en la economía por la pandemia acontecida el año anterior. Se ve una clara disminución en la morosidad en los segmentos de crédito bancario (excepto el automotriz), con niveles menores a los meses anteriores al comienzo de la pandemia mundial. El seguimiento con mayor morosidad continúa siendo el de la cartera de préstamos personales, pero en una baja medida en relación a los niveles prepandemia.

Se ve entonces, que los mexicanos, no utilizan en gran medida con los préstamos bancarios con los que pudieran contar para afrontar deudas o realizar consumos. Puede considerarse una desconfianza en el sector financiero tanto público como privado. |