Lectura 3:00 min

Pemex no convence en Nueva York y lo resiente su tasa de bono al 2027

Hay falta de claridad en el programa de financiamiento y sobre cómo se alcanzarán los objetivos de producción, coincidieron analistas.

Ejecutivos de Petróleos Mexicanos viajaron a Nueva York con un mensaje para analistas e inversionistas: la estatal mexicana vuelve a la normalidad luego de años de mala administración. Desafortunadamente, el mensaje no surtió efecto, según publicó Bloomberg tras contactar a asistentes a la reunión.

El rendimiento de los bonos por 5,400 millones de dólares del productor estatal con vencimiento en el 2027 subió más de 40 puntos base después de que gerentes de la compañía y una delegación de la Secretaría de Hacienda de México se reunieran esta semana con inversionistas en un hotel y posteriormente con analistas en el centro de Manhattan. El objetivo del viaje fue asegurar al mercado que la compañía está restaurando su capacidad de refinación y producción tras haber perdido inversiones.

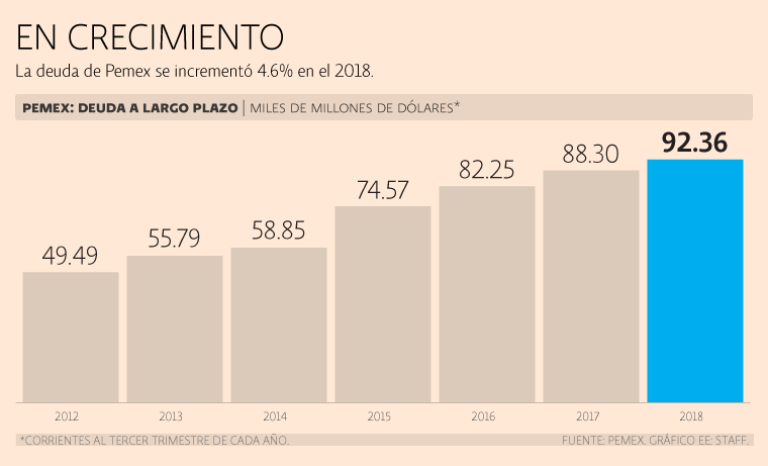

Pemex, que ostenta el triste galardón de ser la petrolera más endeudada con 83,900 millones de dólares en bonos en circulación, no entregó un mensaje claro, según cuatro de casi 50 inversionistas institucionales presentes en un hotel de Nueva York.

El presidente mexicano, Andrés Manuel López Obrador (AMLO), se comprometió a revertir un declive productivo de casi 14 años en Pemex. Sin embargo, el director financiero de la compañía, Alberto Velázquez, no ha encontrado una manera creíble de mostrar cómo se llevará a cabo el plan, aseguró Jim Craige, cotitular de inversión de Stone Harbor Investment Partners, cuya firma posee parte de los bonos mencionados y se reunió con la gerencia esta semana.

“El director financiero no mostró entendimiento de la compañía y no impresionó para nada. Es problema de AMLO porque él lo eligió. Tiene que irse”, aseveró Craige.

Los representantes de Pemex, que enfrentan un vencimiento de deuda de 5,400 millones dólares este año, insistieron en que no tendrán que recurrir al mercado de bonos en los próximos meses. Tampoco dijeron cómo sustentarán un plan de gasto de capital de 13,700 millones en el 2019, 22% más que el año pasado.

“Estamos bastante decepcionados por la falta de una estrategia cohesionada y comunicación coordinada entre Pemex y el soberano, a lo que se suma una aparente desconexión con la percepción del mercado”, escribieron analistas de Jefferies en una nota a clientes.

Como mencionó Bloomberg, no fue posible contactarse con el departamento de prensa de Pemex.

Hubo una “falta de claridad en el programa de financiamiento, falta de claridad sobre cómo alcanzan los objetivos de producción y falta de claridad sobre futuras subastas de concesiones. Si este tipo es la conexión con las agencias calificadoras, entonces podemos esperar rebajas”, sentenció Craige.

Pemex está entrando en un periodo particularmente difícil porque una ofensiva contra el robo de combustible por parte del gobierno de AMLO genera escasez de combustible en todo el país. El cierre de ductos ha llevado a distribuidoras de gasolina como BP y Repsol a buscar alternativas.

“Creemos que los gerentes de Pemex no pudieron presentar una explicación creíble”, escribieron analistas de Nomura en un informe.