Lectura 4:00 min

Inversión por nearshoring aún no se ve: especialistas en Jalisco

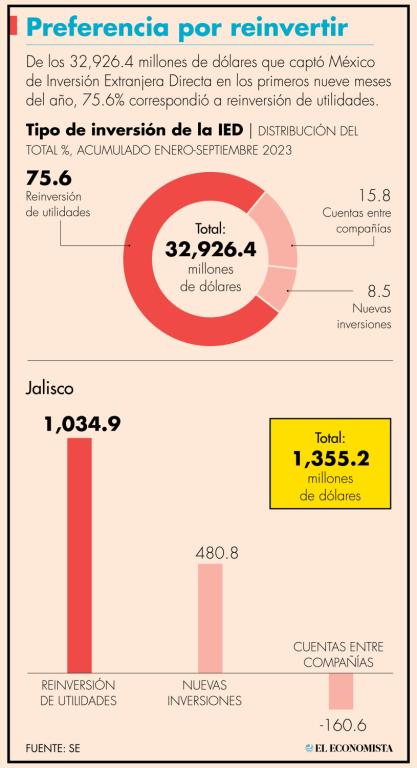

Del monto total de IED que captaron las 32 entidades del país en los primeros tres trimestres del año, solamente 8.5% corresponde a nuevos capitales.

Guadalajara, Jal. Con base en la Inversión Extranjera Directa (IED) que atrajo Jalisco, y todo el país, en el periodo de enero a septiembre de este 2023, empresarios y analistas en este estado afirman que, hasta ahora, no se perciben los beneficios del nearshoring, al menos en lo que refiere a nuevas inversiones.

“Ahí están las cifras a nivel nacional de la Inversión Extranjera Directa, y no se ve realmente el efecto del nearshoring, ahí se ve que el dato más fuerte es el tema de las reinversiones, empresas extranjeras ya establecidas en México que están reinvirtiendo sus utilidades. Al menos, todavía no pintan las nuevas inversiones directas”, comentó a El Economista, el ex titular del Instituto de Fomento al Comercio Exterior del Estado de Jalisco (Jaltrade), Rubén Reséndiz.

Por su parte, el presidente del Consejo Mexicano de Comercio Exterior (Comce) de Occidente, Miguel Ángel Landeros, reiteró a este medio que, “hemos dicho una y otra vez que, para que haya nearshoring tiene que haber friendly shoring y no se ha hecho a nivel federal prácticamente nada para nosotros aprovechar esa ventana de oportunidad de la deslocalización de empresas, pero, sobre todo, de la atracción de Inversión Extranjera Directa”.

El dirigente del comercio exterior en la entidad subrayó: “lo que hay, son inversiones que ya tienen su asiento en Jalisco desde hace tiempo y que han reinvertido”.

Con cifras de la Secretaría de Economía (SE), al cierre del tercer trimestre 2023, México captó 32,926 millones de dólares por concepto de IED, cifra que supuso una reducción de 4.6% en comparación con el monto registrado en el mismo periodo de 2022.

Del monto total, sólo 8.5% (2,806 millones de dólares), corresponden a nuevas inversiones, mientras el 75.6% fue reinversión de utilidades y 15.8% cuentas entre compañías.

“Ya es tiempo suficiente para que se estuvieran dando las inversiones. A raíz del rompimiento de las cadenas de suministro por el tema del covid, y que las empresas vieron que había una necesidad de acercar a sus proveedores para evitar el problema que hubo por la falta de contenedores, la saturación de los puertos, el incremento que hubo en los temas logísticos, vieron la necesidad de que había que mover la proveeduría lo más cerca posible”, comentó el también expresidente del Clúster Automotriz de Jalisco, Rubén Reséndiz Pérez.

Baja inversión extranjera en Jalisco

En el caso de Jalisco, la Inversión Extranjera Directa al tercer trimestre del año incluso registró una caída de 50.7% en comparación con el mismo lapso del año anterior, al pasar de 2,747.3 millones de dólares en los primeros tres trimestres del 2022, a 1,355.2 millones de dólares en el acumulado a septiembre pasado.

“A reserva de que revisen los datos duros, como pidió el secretario de Desarrollo Económico, para aprovechar esas oportunidades se requiere, de entrada, ofrecer Estado de Derecho, seguridad jurídica y, sobre todo, condiciones que permitan aprovechar el bono demográfico con mano de obra calificada; así como incentivos fiscales que hagan atractivo que una inversión se venga a Jalisco”, expresó el presidente de Comce Occidente.

Por su parte, Taku Okabe, académico del Centro Universitario de Ciencias Económico-Administrativas (CUCEA) de la Universidad de Guadalajara, citó un estudio del Banco de México elaborado en el 2022.

“En el 2022, Banco de México hizo una encuesta a empresas grandes, posibles inversionistas, y la encuesta arrojó como resultado que en 58% de esas empresas, el Estado de Derecho es un factor determinante; o sea, 58% de esas empresas está pensando que México no tiene seguridad jurídica para invertir”, dijo.

Añadió que el proceso electoral en el país, también podría detener las decisiones de inversión de las grandes compañías.

A lo mejor, algunas empresas, reinvirtiendo sus utilidades están tratando de mantenerse hasta que ocurra el cambio de gobierno. Entonces, a lo mejor, a partir del próximo año se va a notar un poco más del impacto del nearshoring”, puntualizó Okabe.

Rubén Reséndiz concluyó que los gobiernos, tanto el federal como el estatal, “tienen que entender que tienen que atender necesidades de la industria tales como la seguridad, energía eléctrica, agua y la mano de obra”.

En tanto, Landeros Volquarts destacó que, sin infraestructura, seguridad jurídica e incentivos, México perderá las oportunidades del nearshoring, mismas que están siendo aprovechadas por otros países de Latinoamérica, Estados Unidos, Europa y Asia.