Lectura 4:00 min

Cómo pagar por adelantado meses sin intereses

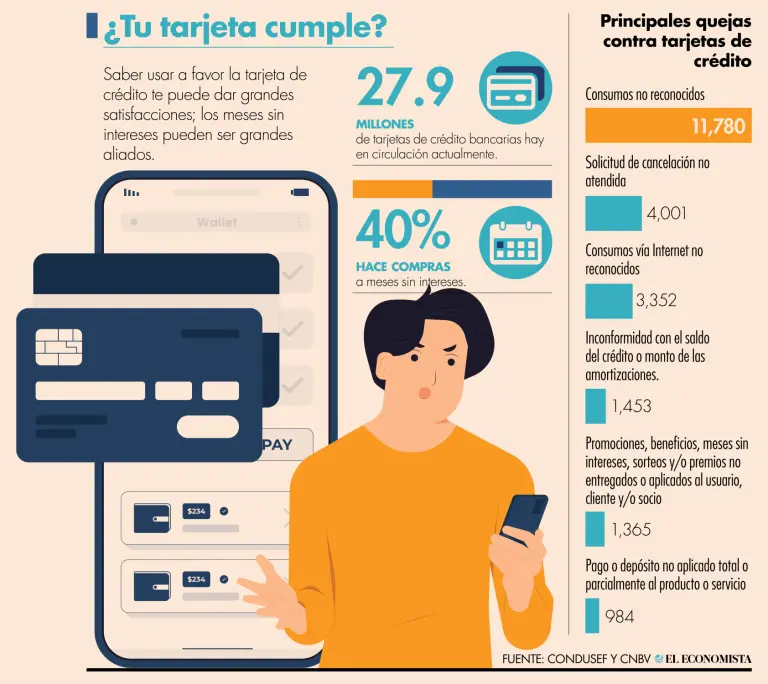

En México hay más de 27.9 millones de tarjetas de créditos bancarias, en 40% de ellas se pagan compras a meses sin intereses, uno de los métodos favoritos de pago.

Las compras a meses sin intereses con la tarjeta de crédito nos permiten adquirir bienes duraderos con la ventaja de pagarlos poco a poco, no desestabilizan nuestras finanzas al comprar un producto de alto valor pues el pago se divide en plazos y además no se paga un interés por ello. Pero ¿qué pasa cuando quieres liquidar la deuda que adquiriste a meses sin intereses?

Adelantar el pago de una compra que realizaste a meses sin intereses parecería algo muy sencillo pero debes investigar de qué forma hacerlo porque podrías no estar pagando tu deuda.

Sí, antes de hacer un pago por adelantado debes avisar al banco sobre esta acción para que no tome el dinero como un saldo a favor o un aumento a tu línea de crédito.

Hace tiempo Norma León compró una lavadora a meses sin intereses, desembolsar los pagos mensuales le mermaba de cierta forma su liquidez al mes, así que con el dinero de un bono que recibió en el trabajo decidió liquidar su deuda y depositó al banco, a la cuenta de su tarjeta de crédito, la cantidad que debía de su compra a plazos, pues pensó que así ya estaba libre de ese compromiso financiero.

Su sorpresa fue ver que la deuda no desapareció, ella no avisó al banco que ese depósito a la tarjeta de crédito era para liquidar el crédito a meses sin intereses con el cual compró la lavadora, así que la institución lo tomó como un saldo a favor.

¿Cómo realizar este proceso?

Fernando Ávila, responsable de educación financiera de Santander, destacó que siempre hay que avisar al banco que el dinero que se deposita a la cuenta de la tarjeta de crédito es para adelantar el pago de la deuda a meses sin intereses.

El proceso es el siguiente, debes depositar la cantidad de la deuda y posteriormente llamar al banco para avisar que ese dinero es para liquidar el monto que debes a meses sin intereses, si tienes más de una deuda de este tipo tendrás que detallar a cuál se le debe asignar el dinero.

“Si se le deposita el dinero al banco, la cantidad que se debe por las compras a meses sin intereses, éste no puede asumir qué hacer con ese dinero que se le está depositando porque no se le ha dado ninguna instrucción, entonces siempre ese dinero se tomará como saldo a favor”, explicó Fernando Ávila.

Actualmente en México hay más de 27.9 millones de tarjetas de créditos y en 40% de estos plásticos sus titulares las usan para realizar compras a meses sin intereses, según datos del Banco de México (Banxico).

Normalmente los meses sin intereses rondan en tres, seis, nueve y 12, sin embargo, en fechas de promociones como el Hot Sale, Buen Fin y el Cyber Monday, entre otras, las promociones de pagos a plazos se amplían a 18 y 24 meses sin intereses.

Si bien, este tipo de créditos favorecen a las personas pues tienen más tiempo para pagar una compra que quizá al contado no pudieran adquirir, deben tener cuidado con ellos y ser responsables.

Dos o tres compras a meses sin intereses acumuladas en la tarjeta de crédito pueden desestabilizar las finanzas personales, causando sobreendeudamiento y estrés financiero a su titular.

De acuerdo con Banxico en cuatro de cada 10 tarjetas de crédito se pagan intereses, pues los usuarios de estos plásticos no realizan el pago total para no generar intereses, sino que hacen el pago mínimo o poco más.

Cada caso es diferente

Es importante que si deseas adelantar el pago de una compra a meses sin intereses revises cómo funciona en la institución donde tienes tu tarjeta de crédito, pues cada entidad tiene formas diferentes de aplicar esta opción.

Sin embargo, debes saber que si tienes otras deudas dentro de la tarjeta, antes de realizar el pago anticipado de tus meses sin intereses, debes pagar el saldo total para no generar el interés correspondiente al mes.

Además, algo importante que tienes que saber es que tienes que informar al banco sobre esta acción antes de la fecha de corte de tu tarjeta para que el banco pueda cancelarte la deuda que liquidaste, de no hacerlo se considerará como saldo a favor.