Lectura 4:00 min

Conozca los gastos personales que son deducibles de impuestos

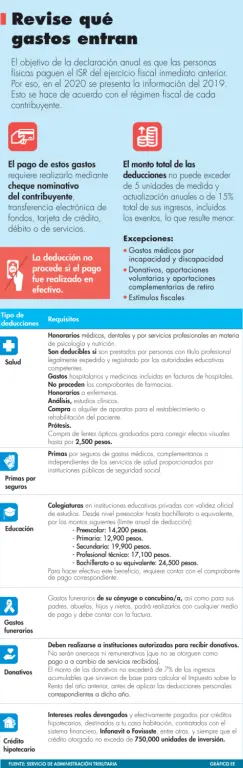

Antes de presentar su declaración anual, revise aquellos conceptos que pueden disminuir sus ingresos acumulables.

Gastos médicos, pago de colegiaturas o intereses por créditos hipotecarios son algunas de las deducciones personales que pueden incluir los contribuyentes dentro de su declaración anual, la cual deberán presentar durante este mes.

De acuerdo con el Servicio de Administración Tributaria (SAT), todas las personas físicas tienen derecho a tener deducciones personales, se trata de aquellos gastos que como contribuyentes pueden disminuir sus ingresos acumulables.

Lo anterior se hace para disminuir el pago del ISR que tienen que realizar los contribuyentes como parte de su declaración anual, o para generar un saldo a favor o aumentarlo.

Luis Ramírez, gerente de Finanzas de la plataforma inmobiliaria Homie.mx, explicó que de acuerdo con la Ley del Impuesto sobre la Renta (ISR) existen ciertos gastos personales a los que el contribuyente se puede hacer acreedor con facilidad.

Detalló que las personas físicas, desde salarios, servicios profesionales, actividad empresarial o régimen de arrendamiento de inmuebles tienen que presentar su declaración antes del 30 de abril.

El especialista indicó que hay un tope para todas las deducciones personales, no pueden superar los 147,000 pesos entre todas las deducciones, pero sí puede deducir diferentes gastos personales sumados entre sí, siempre y cuando no rebase el límite establecido por el fisco. “Si suma los rubros y supera esta cantidad, ya no es deducible”, aclaró.

Salud, educación, primas de seguros, donativos y aportaciones voluntarias en la afore son otro tipo de gastos personales que pueden ser deducibles de impuestos y lo pueden ayudar al momento de presentar sus obligaciones fiscales.

Las deducciones personales se pueden hacer en beneficio de abuelos, padres, hijos, nietos, cónyuge o concubina, siempre y cuando el gasto se haya hecho por el contribuyente.

En el rubro de salud, el experto comentó que en él se pueden incluir honorarios médicos, dentales, servicios profesionales en materia de psicología y nutrición, así como pago de honorarios a enfermeras.

También entran gastos hospitalarios y las medicinas, siempre y cuando estén dentro de la factura de la institución hospitalaria.

Ramírez indicó que en el caso de honorarios médicos, se debe incluir la cédula profesional del médico que emita la factura.

En el caso de la prima de seguros, el especialista indicó que los contribuyentes que adquirieron un seguro de gastos médicos podrán deducir las primas, siempre y cuando dentro de su declaración aplique como “primas de seguros de gastos médicos” y no como un gasto médico.

Ahondó que cuando se realicen este tipo de gastos, se deben revisar las facturas, para cerciorarse que el concepto facturado sea claro y corresponda a la prima de seguro de gastos médicos que se está contratando.

En el tema educativo, el gerente puntualizó que son deducibles las colegiaturas en instituciones educativas privadas con validez oficial de estudios, desde nivel preescolar hasta bachillerato o equivalente, con diferentes conceptos a pagar entre cada uno.

En el caso de preescolar tiene un tope de 14,200 pesos anuales, primaria con un tope de 12,900 pesos; secundaria con 19,900 pesos, profesional técnico con 17,100 pesos y para el bachillerato general son 24,500 pesos. Estudios de educación superior no son deducibles de impuestos.

En este concepto, entra el pago de transporte escolar, el cual es deducible siempre y cuando, sea obligatorio dentro de la institución educativa o en su defecto venga en las políticas y se pague dentro de la factura misma de la colegiatura. Las reinscripciones tampoco son deducibles de impuestos, ni tampoco entran los cursos de verano ni cursos o talleres extracurriculares.

Para intereses por créditos hipotecarios, el experto contable indicó que esta deducción aplica tanto para créditos de instituciones públicas como Infonavit o Fovissste, como para los créditos bancarios.

Precisó que cada mes se entrega al cuentahabiente un CFDI del cobro que le hacen, la única condicionante es que no sobrepase los 750,000 UDIS de inversión, equivalentes a 140,000 pesos.

También se pueden hacer deducibles donativos, siempre y cuando se hayan realizado a donatarias autorizadas, las cuales se pueden consultar en la página del SAT. La condición para que este donativo sea deducible es que no exceda 7% de la base del ISR del año anterior.

En el caso de aportaciones complementarias para el retiro, el gerente de Finanzas explicó que éstas tienen un tope y no puede ser mayor a 158,000 pesos.