Lectura 4:00 min

Deudas que no aparecen en el historial crediticio

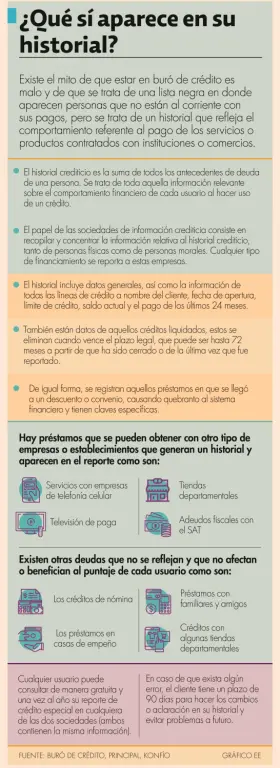

Existen ciertas deudas o comportamientos financieros que no se registran ni se reflejan el reporte de crédito, pero que también deben liquidarse.

Tener un buen historial crediticio es la clave para acceder a mejores préstamos a futuro ya sea para solicitar una tarjeta, adquirir un auto, una casa o para emprender un negocio. Este reporte se crea con los diferentes productos y servicios que se tienen contratados con diferentes instituciones financieras como bancos o fintechs.

Pagar a tiempo o no un crédito repercute directamente en este registro, ya que este documento sirve como un parámetro para conocer el comportamiento de pago que tiene cada usuario y da una pauta a las instituciones para saber si autorizan o no cualquier financiamiento que el cliente solicite.

Existen algunas deudas que no se reflejan en este historial, y aunque no benefician o perjudican la calificación, no eximen de cumplir los compromisos financieros contraídos con dichas empresas.

Wolfgang Erdhart, vocero de Buró de Crédito explicó que cualquier crédito que se solicite con una empresa legalmente constituida y que tenga alguna actividad crediticia o similar al crédito se reporta a las sociedades de información crediticia, quienes concentran la información acerca del comportamiento de pago de las personas.

Detalló que existen algunas empresas que no tienen convenio con Buró o Crédito por lo que las deudas que los usuarios tengan con esos establecimientos no se registrarán en el historial crediticio, por lo que no repercute en la calificación sobre la capacidad de pago de los consumidores.

“Cualquier atraso o impago se registra en el historial, ese plazo de incumplimiento y tendrá un efecto sobre el puntaje. El no pagar y no cumplir afecta el usuario porque refleja que puede ser riesgoso prestarle porque incumplió con un financiamiento”, aseguró.

Deudas que no se ven

Cecilia Sánchez, vocera de la reparadora de crédito Resuelve tu Deuda, detalló que algunas empresas ofrecen préstamos o cajas de ahorro. A menos que la empresa forme parte de un corporativo que cuente con este servicio financiero o con una institución crediticia, el buen o mal pago no se verá reflejado en el Buró.

En el caso de las casas de empeño, este tipo de establecimientos no funcionan como una institución financiera de crédito por lo que este tipo de préstamos se manejan y regulan de forma diferente.

Al solicitar un préstamo en este tipo de establecimientos, el cliente debe dejar un bien o artículo como garantía en caso de no liquidar el adeudo, está garantía cubrirá la deuda que el cliente no haya pagado. Al funcionar de una manera diferente, tampoco comparten datos con Buró de Crédito, por ello, esta información no aparece en el reporte crediticio.

Los préstamos entre amigos y familiares tampoco se reflejan en este historial, ya que al tratarse de personas físicas, no tienen ningún tipo de relación o convenio con las instituciones encargadas de llevar el registro del historial de cada usuario.

“Al ser un intercambio entre particulares, a manera de favor, no existe un reporte en el Buró de Crédito. Sin embargo, si llegas a incumplir tus conocidos podrían demandarte por la vía civil”, destacó la experta.

Adicionalmente, las multas o recargos con las autoridades fiscales tampoco se reportan y aunque no dañan el historial crediticio, sí pueden causar problemas a las finanzas personales. Destacó que el ISR sí podría ser reportado a las sociedades de Información Crediticia si presentas atrasos, pero impuestos como la tenencia o una multa de tránsito no.

Compromisos que se reflejan

Un error muy común de las personas es pensar que el historial de un crédito sólo se refleja cuando se trata de instituciones financieras, cuando hay préstamos que se pueden obtener con otro tipo de empresas o establecimientos que generan un historial.

El especialista recordó que algunas empresas que ofrecen financiamientos como tiendas departamentales o servicios de telefonía aparecen en el historial pero en la sección de créditos no bancarios, por lo que cualquier atraso desde el primer día y desde un peso puede dejar una marca negativa en el reporte.

“Quienes reportan al Buró de Crédito tienen mejores carteras y salud financiera porque tanto las personas como empresas, o cualquier otro acreditado le dan preferencia de pago a aquellas que sí los reportan”, apuntó.

Los expertos coincidieron que lo mejor es mantener el historial crediticio en orden, pagando el total de la deuda que se genera mes con mes, al cuidar este registro es la carta de presentación para acceder a diferentes créditos y mejores condiciones de pago.

montserrat.galvan@eleconomista.mx