Lectura 4:00 min

Más allá del reporte de crédito: el score, ¿por qué es importante?

Es conveniente que revises cuál es tu perfil crediticio y cómo te perciben las instituciones financieras.

El reporte crediticio es un documento que forma parte de la vida de las personas, define qué tipo de acreditado eres, qué tanto te gustan los créditos, si pagas a tiempo, te retrasas o si eres una persona cumplida, pero hay algo más allá de tu historial: tu score, una medición que te ubica en una posición que describe tu comportamiento con los productos financieros de préstamos.

¿Lo has visto alguna vez? El score crediticio es un complemento de tu reporte de crédito, y en él se mide, a través de un puntaje, tu comportamiento con los créditos que adquieres en tu vida. Por ejemplo, si pagas a tiempo, si tienes créditos de corto plazo, de largo, de cantidades grandes, y claro, qué tan puntual eres con tus pagos.

Pero no sólo mide tu responsabilidad con los pagos de tus deudas, sino también el nivel de endeudamiento que tienes: si tienes muchos o pocos créditos.

Parecería algo sencillo e inofensivo mientras los pagues a tiempo pero para las empresas financieros esto es algo a considerar.

Para BBVA el score crediticio determina tus probabilidades para obtener una tarjeta de crédito o un préstamo, entre otros beneficios otorgados por instituciones financieras y se mide a través de una calificación representada por un número de tres cifras.

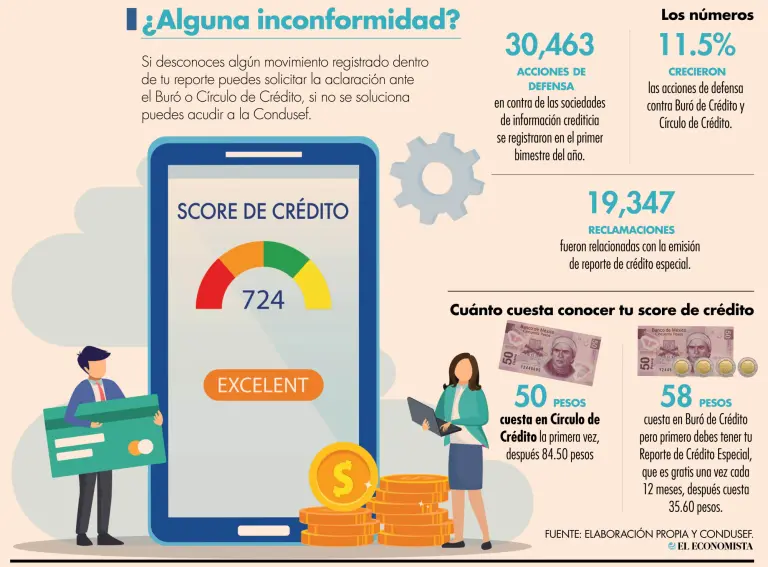

De acuerdo con la sociedad de información crediticia Buró de Crédito, el score es un medidor de tu comportamiento crediticio que genera una calificación en una escala que va desde 449 puntos hasta 775 puntos.

¿Cuántos puntos tienes?

Del puntaje que tenga tu score dependerá mucho el tipo de productos financieros a los que puedas acceder, la tasa de interés que te apliquen y otras condiciones.

Entre mayor sea la calificación de tu score tendrás mejores posibilidades de obtener créditos atractivos.

La escala o el puntaje no es fija, varía dependiendo de tu comportamiento con los productos financieros de créditos que tengas y de qué forma los estás pagando.

Es decir, si en este momento revisas tu score y tienes un puntaje bajo, no te preocupes, puedes aumentarlo de diversas formas.

Por ejemplo, pagando a tiempo cada crédito, porque cuando dejas de pagar se afecta tu historial de pagos y por ende tu puntuación; si te atrasaste en tus pagos, asegúrate de ponerte al corriente tan pronto como puedas y continúa así, pagando puntualmente en las fechas establecidas, según recomendaciones de Buró de Crédito.

Si tienes problemas para pagar algún compromiso financiero de este tipo y te preocupa el impacto que puedan tener en tu score o reporte de crédito es importante que te pongas en contacto con las instituciones donde eres cliente y solicites algunos esquemas de pagos que no afecten tu historial, dice Buró de Crédito en su sitio web.

Noel Aguilera, director general de Superpromisse, empresa especializada en construir y reconstruir el historial crediticio de las personas, destacó que es importante mantener un buen score porque es el termómetro que le dice a las instituciones financieras que tan bien manejas los créditos.

Explicó que algunas entidades financieras premian a sus clientes por usar las tarjetas de crédito hasta toparlas, por decirlo de alguna forma, pero cuando se usa más de 30% del límite del crédito el score se presiona porque indica que usas toda la tarjeta y la probabilidad de impago se vuelve más alta.

“Lo que mide el score es la confianza de qué tan bien usas ese crédito y cómo lo usas. Entre más alto es el score entras a productos exclusivos con tasas preferenciales”, explicó Noel Aguilera.

Por ejemplo, el director de Superpromisse detalló que si alguien quiere comprar un carro con un crédito automotriz y su score es de 715 y el de otra persona que está en ese proceso es de 600, a quien tenga el puntaje más alto le darán una tasa de 11% y de 19% a quien tenga la medición más baja.