Lectura 5:00 min

Qué debe saber si va a reestructurar su deuda

Si acude a una reparadora de crédito, existen factores clave que no debe pasar por alto para evitar ser víctima de fraude.

¿Se encuentra en una situación en donde gran parte de su ingreso lo destina al pago de deudas? ¿No se encuentra seguro si podrá realizar el pago de intereses el próximo mes? ¿O tal vez está pensando en consolidar todas sus deudas en una sola, o reestructurar la misma? Pues para realizarlo, tome las siguientes recomendaciones y sepa cómo es el procedimiento.

“Reestructurar una deuda significa redocumentarla, redefinirla buscar, en síntesis, un plazo más amplio para cubrirla dando menores pagos mensuales o buscar algún tipo de descuento por hacer un pronto pago o hacer un pago único. Adecuar una deuda a nuestras posibilidades de pago”, explicó Mario Di Costanzo, presidente de la Comisión Nacional para la Protección y Defensa de los Usuarios Financieros (Condusef).

Refirió que las personas buscan una reducción en la tasa de interés o condonaciones de algunos intereses o pagos. Asimismo, recordó que lo primero que deben conocer los interesados son las condiciones de su deuda, si ésta es por tarjeta de crédito, préstamo personal, si se encuentra al corriente, pero ya no puede seguir pagándola, está en impago o está retrasado.

Para realizar una reestructuración de deuda es necesario que acuda con su institución financiera y avisarle con 20 días.

“Lo que Condusef recomienda es que acudan a su institución bancaria cuando se tenga algún problema de sobreendeudamiento para plantear un esquema de reestructura”, explicó.

Los expertos indican que lo ideal es buscar un tipo de plan que no afecte en gran medida su historial crediticio y que le asegure a la entidad financiera que tiene la capacidad de pagar el endeudamiento de la manera menos costosa para usted.

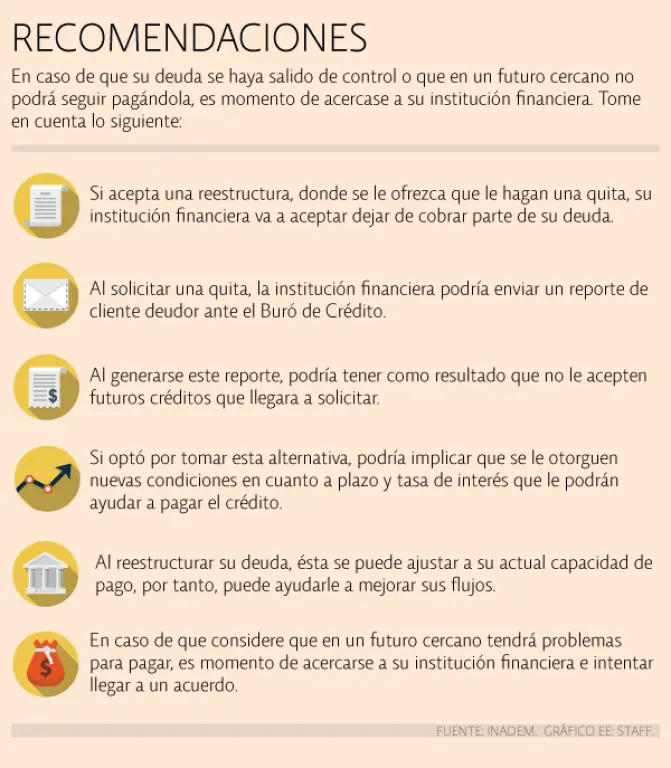

Recordó que si acepta una reestructura, donde se le ofrezca que le hagan una “quita”, su institución financiera va a aceptar dejar de cobrar parte de su deuda. Pareciera ser la opción más ventajosa; sin embargo, tiene que saber que traerá consecuencias negativas para su historial crediticio y su capacidad de acceder a un nuevo financiamiento.

El papel de las reparadoras de crédito

Por su parte, Juan Pablo Zorrilla, director general Resuelve tu Deuda, indicó que las reparadoras de crédito son una buena opción para aquellas personas que ya no pueden seguir pagando sus deudas, sin embargo, existen algunos puntos que las personas deben considerar para conocer cómo funciona este sistema.

Asimismo, explicó que existen una serie de mitos alrededor de este tipo de instituciones, y al no ser supervisadas por la Condusef, se suele generalizar la duda en este sector.

“Nosotros cuando llega una persona por primera vez, analizamos, por un lado, su ingreso y, por otro lado, todos sus gastos, es decir, armamos un presupuesto y con eso determinamos la cantidad que puede ahorrar (...) supongamos que una persona puede ahorrar 3,000 pesos al mes. Éstos se van a ir acumulando en una cuenta a su nombre diseñada especialmente para este propósito en una sofipo regulada por la Comisión Nacional Bancaria y de Valores y supervisada por la Condusef (...) es una cuenta que hasta cierto punto el banco no podría embargar y conforme se va acumulado nosotros vamos negociando con los bancos, liquidamos esa cuenta con lo que ya se ahorró”.

Usualmente se piensa que aquellas personas que entrar a una reparadora de crédito se quedan con una marca negativa en tu historial crediticio. Lo cierto es que Resuelve gestiona para liquidar con quita los adeudos de sus clientes, por lo que en la mayoría de los casos, éstos se harán acreedores a la clave 97.

No obstante, explicó el directivo que por medio de esa sofipo se les ofrecen a las personas la posibilidad de obtener un crédito que le ayudará a mejorar historial crediticio.

“Conforme va liquidando esas deudas con quitas va mejorando su puntaje de crédito, es lento. También le damos un medio de pago, una tarjeta Mastercard internacional con muchas limitantes. Este plástico tiene una garantía liquida, es decir, si el cliente tiene 10,000 pesos en su cuenta de ahorro tendrá una línea de esa cantidad. El objetivo es que esa persona entienda cómo va pagando el total de su tarjeta y si lo hace mes a mes empieza a mejorar su historial y conforme evoluciona se le aumenta la línea o dejar la misma y la garantía se disminuye”, explicó el directivo.

Confirmó que sus clientes no pueden caer en una situación de sobreendeudamiento como lo vivieron en el pasado ya que también se les brindará educación financiera.

A pesar de no contar con la regulación por parte de la Condusef, el directivo afirmó que en el contrato de esta entidad se encuentran las mejores prácticas tanto de esta comisión como el de la Profeco. El cliente encontrará en éste aspectos importantes.

“Tenemos una cláusula en el contrato que protege al cliente en caso de una negligencia por parte de la reparadora de crédito donde nosotros si no cumplimos con el servicio que le estamos ofreciendo de negociación y liquidación regresamos comisiones. Si nosotros no liquidamos ninguna de sus deudas en 12 meses le regresamos su ahorro. Tercera, si por alguna razón el banco o despacho no reporta esa deuda como liquidada por error o mala práctica, corre por nuestra cuenta: meter toda la aclaración ante Condusef y si fue nuestro error, nosotros pagamos esa deuda”, explicó.