Lectura 5:00 min

Revise su facturación para evitar comprobantes falsos

Hay contribuyentes que obtienen estas facturas para bajar el monto de impuestos que deben pagar al fisco, o bien, obtener saldos a favor.

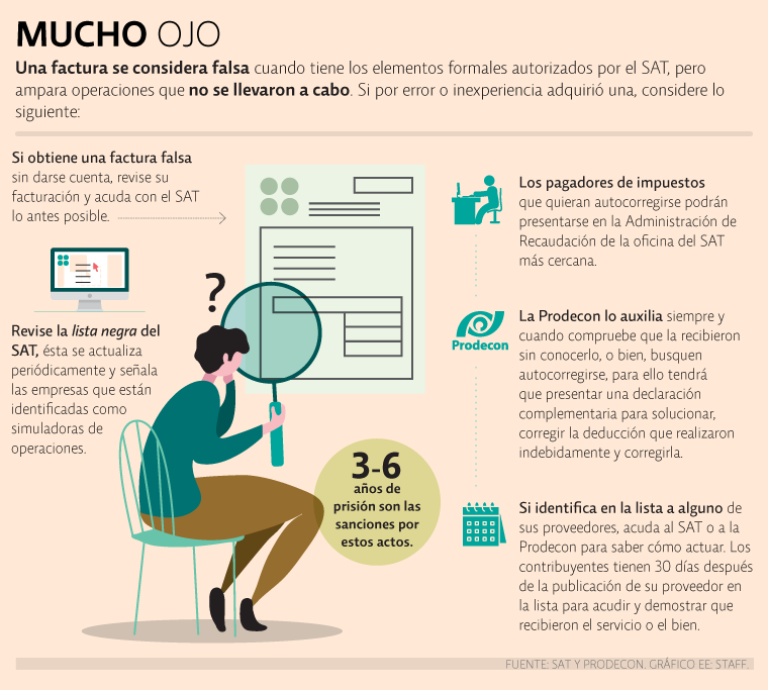

Una factura se considera falsa porque si bien cuenta con los elementos formales y autorizados por el SAT, ampara operaciones que no se llevaron a cabo.

Las personas físicas así como las empresas deben cuidar toda su contabilidad, sobre todo lo que se refiere a los Comprobantes Fiscales Digitales por Internet, ya que éstos son la principal herramienta que usa la autoridad fiscal para supervisar que los contribuyentes cumplan con sus obligaciones fiscales.

Por ello, es importante que los contribuyentes estén al tanto de lo que son las facturas apócrifas, cómo éstas pueden afectar su negocio y situación ante el Servicio de Administración Tributaria (SAT), así como qué se puede hacer en caso de tener alguna.

Una factura se considera falsa porque si bien cuenta con los elementos formales y autorizados por el SAT, ampara operaciones que no se llevaron a cabo. Quienes las venden se les conoce como facturadoras y usualmente son empresas que no cuentan con activos, personal, infraestructura o son localizables. Éstas reciben una comisión por factura que venden.

Los contribuyentes que obtienen estas facturas falsas lo hacen para bajar el monto de impuestos que deben pagar al fisco o bien, obtener saldos a favor, lo cual genera una pérdida importante en los ingresos tributarios que obtiene el gobierno.

No obstante, puede haber contribuyentes que, al tener diferentes proveedores, obtengan una factura falsa sin darse cuenta de ello, por lo cual, las autoridades recomiendan siempre revisar su facturación y, en caso de encontrar alguna, acudir con el SAT lo antes posible.

“El SAT invita a todos los contribuyentes a que revisen su facturación y, en caso de existir duda sobre cualquiera de sus facturas, se recomienda acudir a las oficinas del SAT más cercanas lo antes posible para recibir la orientación correspondiente”, indicó la dependencia.

La Procuraduría de la Defensa del Contribuyente (Prodecon) indicó que los contribuyentes pueden acercarse a ella para poder solucionar su situación ante el SAT por una factura falsa siempre y cuando comprueben que la recibieron sin conocerlo, o bien, busquen autocorregirse, ya que el ombudsman fiscal no defiende a “aquellos que actúan con dolo contra el SAT”.

“Tenemos que partir de varios escenarios, pero si un contribuyente no se da cuenta que obtiene una factura falsa y se da cuenta después, la sugerencia es acercarse a la Prodecon o al SAT para solucionar el problema. Por lo general los contribuyentes que la compran lo saben, y la intención es deducir, si partimos de ese caso la única opción es la autocorrección y lo que va a pasar es que van a tener que presentar una declaración complementaria para solucionar, corregir la deducción que realizaron indebidamente y corregirla. Nosotros los recibimos siempre partiendo que si compró la factura con toda la intención de deducir, y pretende que lo defendamos, se va a encontrar con las puertas cerradas si no se quiere autocorregir, nada más, no lo vamos a proteger o evitar que no pague lo que debe”, señaló Luis Rodrigo Salinas Olvera, subprocurador de Análisis Sistémicos y Estudios Normativos de la Prodecon.

Revisar lista negra del SAT

Desde el 2014, la autoridad fiscal publica en su página de Internet a todas las empresas que identifica como posibles facturadoras, es decir, que emiten comprobantes apócrifos. La llamada lista negra del SAT se actualiza periódicamente y señala a aquellas empresas que están identificadas plenamente como simuladoras de operaciones, mientras que también muestra a las que aún están en revisión y las que han logrado desvirtuar los hechos.

En este sentido, Salinas Olvera destacó la importancia de que los contribuyentes revisen esta lista y, en caso de identificar a alguno de sus proveedores en ella, acudir inmediatamente al SAT o a la Prodecon para saber cómo actuar.

“Los contribuyentes que obtienes una factura apócrifa tienen 30 días después de la publicación de su proveedor en la lista para acudir ante al SAT y demostrar que recibieron el servicio o el bien, es decir, poner todas las cartas sobre la mesa. Es algo que puede pasar, que sin dolo hayan obtenido una factura falsa, por lo que es importante acudir de inmediato con las autoridades para solucionarlo”.

¿Qué pasa si deduzco una factura falsa?

Si bien el contribuyente que conoce la inexistencia de las operaciones y obtiene una factura comete un fraude al fisco, el SAT le dará la oportunidad de autocorregirse.

“Estamos en la mejor disposición de ayudar a las personas a autocorregirse en caso de haber cometido el error de comprar una factura, algo que quizás fue por inexperiencia, por curiosidad, por apuro económico o porque se les hizo fácil”, refirió el órgano recaudador.

Hace unos días, el fisco presentó un nuevo modelo de riesgo para identificar a las factureras, el cual ayudará a llegar a todos aquellos que compraron una factura falsa, por lo que recomendó a los contribuyentes a autocorregirse lo más pronto posible.

Los pagadores de impuestos que quieran autocorregirse podrán presentarse en la Administración de Recaudación de la oficina del SAT más cerca que tenga.

De acuerdo con la última modificación a la ley, se impondrá sanción de tres a seis años de prisión a quien expida o enajene comprobantes fiscales que amparen operaciones inexistentes, falsas o actos jurídicos simulados.