Lectura 3:00 min

Trabajadores podrán elegir riesgo para tener mayor rendimiento

Antes, el usuario sólo podría invertir en una siefore; ahora podrá invertir sus recursos en dos sociedades distintas para obtener mayor rendimiento.

A partir de este mes, usted podrá obtener mayores rendimientos en su ahorro para el retiro gracias a las modificaciones realizadas al régimen de inversión de las sociedades de inversión especializadas en fondos para el retiro (siefores).

Las siefores son instrumentos a través de los cuales las administradoras de fondos para el retiro (afore) invierten su dinero y le generan rendimientos.

Anteriormente, los trabajadores sólo tenían la posibilidad de invertir sus ahorros en una siefore de acuerdo con su edad, pero ahora podrán solicitar a su afore que lo haga en dos.

Cuando cumpla años

Ahora, cuando el trabajador cumpla años y sea momento de cambiar de siefore, éste podrá determinar que su saldo acumulado permanezca en la anterior para generar rendimientos más altos y sólo invertir las siguientes aportaciones a la siefore que correspondería a su edad.

Para ello, sólo tiene que solicitar a la afore en la que se encuentran sus recursos que los diversifique en dos siefores.

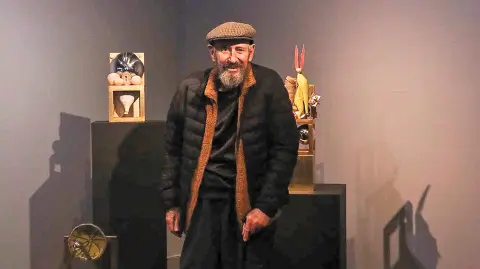

Óscar Franco López, presidente de la Asociación Mexicana de Administradoras de Fondos para el Retiro (Amafore) expresó que con esta modificación las personas tendrán una distribución de su patrimonio en distintos portafolios, lo cual permitirá una mayor diversificación y mejores rendimientos.

Una siefore para cada edad

Actualmente existen cinco siefores básicas: SB1, SB2, SB3, SB4, SB5; cada una representa una estrategia distinta de inversión que va de menor a mayor riesgo.

La siefore más arriesgada es para los trabajadores más jóvenes y la más conservadora es para quienes se acercan a la edad del retiro.

Donde están los trabajadores más jóvenes se realizan inversiones en instrumentos de mayor riesgo, los cuales dejan más rendimientos.

No así quienes están próximos al retiro, quienes invierten de forma conservadora para no arriesgar sus recursos.

El modelo en que se manejaba hasta ahora consistía en asignar al trabajador a una siefore de acuerdo con su edad.

Por ejemplo, la siefore básica 5 (SB5) opera las cuentas de trabajadores menores de 26 años; la siefore 4 agrupa a los ahorradores de 27 hasta 36 años; la sociedad 3 integra a los cuentahabientes de entre 37 y 45 años; la siefore 2, entre 46 y 55 años, mientras que la 1 administra el ahorro de las personas de 56 años en adelante.

Lo anterior, con la finalidad de acumular más dinero para cuando se alcance la edad del retiro.

ytorres@eleconomista.com.mx