Lectura 3:00 min

Reformas a la LISR y LIVA sobre servicios digitales

Consideran medidas orientadas a incrementar la eficiencia en la recaudación en las operaciones de compra y venta de bienes y servicios a través de plataformas digitales.

El 1 de junio del 2020 entrará en vigor una reforma a la Ley del Impuesto al Valor Agregado y a la Ley del Impuesto sobre la Renta sobre servicios digitales y servicios digitales de intermediación entre terceros, la cual establece medidas orientadas a incrementar la eficiencia en la recaudación en las operaciones de compra y venta de bienes y servicios a través de plataformas digitales. A continuación encontrarás los cambios mas relevantes.

Impuesto al Valor Agregado (IVA)

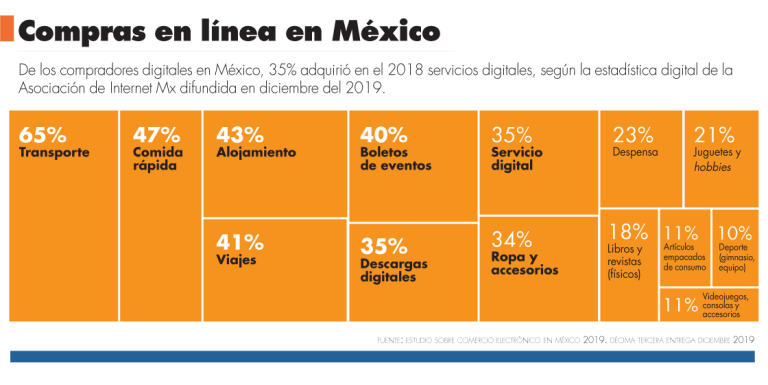

Se reforma la LIVA a efecto de gravar expresamente a los: a) residentes en el extranjero sin establecimiento en México que presten servicios digitales (v.g. streaming, videojuegos online, etc.); y b) residentes en el extranjero sin establecimiento en México y residentes en México que presten servicios digitales de intermediación. Lo anterior, siempre que dichos servicios se presten en territorio nacional, entendiendo por ello, aquellos casos en los cuales el receptor del servicio se encuentre en México.

Con motivo de estas modificaciones, los prestadores de servicios digitales tendrán, entre otras, las siguientes obligaciones: inscribirse en el RFC; designar representante legal y domicilio en México; tramitar su e.firma; ofertar y cobrar el IVA de manera expresa y por separado; proporcionar trimestralmente al SAT información de los servicios que presten; calcular y enterar el IVA mensualmente, y emitir y enviar los comprobantes correspondientes.

De manera adicional, los prestadores de servicios digitales de intermediación deberán: inscribirse en el RFC como personas retenedoras; publicar en su plataforma en forma expresa y por separado el IVA; retener a las personas físicas 50 o 100% del IVA cobrado, enterarlo y expedir el CFDI, y proporcionar mensualmente al SAT información de sus clientes en cuyas operaciones hayan actuado como intermediarios.

Impuesto sobre la Renta (ISR)

Están obligadas al pago del ISR las personas físicas con actividades empresariales que obtengan ingresos por la enajenación de bienes o prestación de servicios a través de Internet, mediante plataformas tecnológicas que presten servicios digitales de intermediación.

El ISR se pagará mediante retención que deberán efectuar quienes proporcionen el uso de las plataformas tecnológicas. Dichas personas deberán calcular el impuesto sobre el total de dichos ingresos, sin incluir el IVA y aplicar la tasa de retención correspondiente a su actividad y al monto de ingreso mensual.

Adicionalmente, quienes proporcionen el uso de las citadas plataformas tecnológicas deberán: inscribirse en el RFC; designar representante legal y domicilio en México; tramitar su e.firma; proporcionar comprobantes fiscales a las personas físicas que les hubiere retenido; proporcionar al SAT cierta información sobre sus clientes; retener y enterar el ISR correspondiente; y conservar dicha documentación como parte de su contabilidad.

El incumplimiento de las obligaciones fiscales relacionadas con los servicios digitales, se sancionará en lo conducente de conformidad con el Código Fiscal de la Federación, la ley del IVA y la ley del ISR. Es por esto que los contribuyentes deben estar preparados para que al momento de que la reforma entre en vigor, den cumplimiento a sus obligaciones y eviten cualquier contingencia fiscal.

• Socio

• Experto en Planeación Fiscal y Economía Digital. Anaya Abogados, S.C.

• Asociada

• Experta en Consultoría y Planeación Fiscal Anaya Abogados, S.C.