Lectura 4:00 min

Alsea levantó 4,000 millones de pesos en Bolsa

Entre sus planes para reducir su deuda, la firma restaurantera comenzó a desinvertir en algunos negocios.

Alsea, la administradora de marcas como Domino’s Pizza y Starbucks Coffee, espera un decrecimiento en el consumo de sus clientes este año, por lo cual abrirá un menor número de tiendas y venderá activos para disminuir su deuda total por 26,947 millones de pesos.

Ayer, la empresa recaudó 4,000 millones de pesos con la emisión de deuda en la Bolsa Mexicana de Valores (BMV) para refinanciar sus pasivos que vencen en el presente año por 2,311 millones de pesos, equivalente a 9% del monto total de su adeudo.

Los bonos fueron en dos emisiones, una por 2,650 millones de pesos a un plazo de siete años, con un interés de 10.01 por ciento. El segundo tramo por 1,350 millones de pesos, con vencimiento a cinco años, pagará una tasa de 9.46 por ciento.

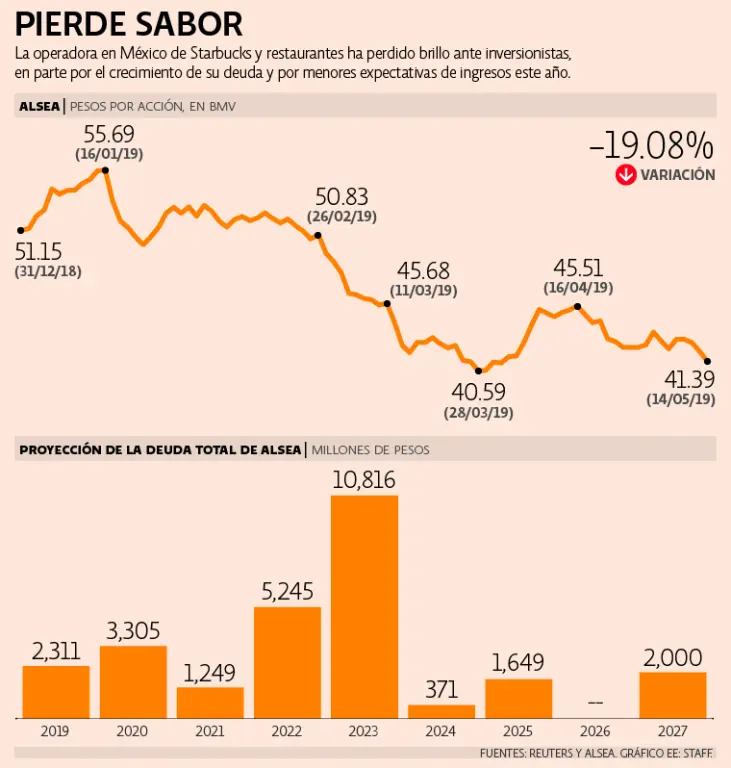

En el 2020 tendrá que liquidar 3,305 millones de pesos o 12% y para el 2023 el monto a pagar será el más relevante, con 10,848 millones de pesos, esto es 40% de su deuda total.

Alberto Torrado Martínez, presidente ejecutivo de la operadora de restaurantes, mencionó en una llamada con analistas que una de las preocupaciones de los inversionistas es su endeudamiento, por lo que empezarán a revisar los diferentes activos de la compañía para desinvertir.

“He visto muchas oportunidades de diferentes activos que tiene la compañía que debemos limpiar ahora, después de la adquisición en Europa”, detalló.

Aumenta su deuda

Alsea se endeudó porque compró Grupo Vips en España y Starbucks en Francia-Benelux, en 2018 y 2019, respectivamente. Durante el primer trimestre del 2019, sus pasivos aumentaron 11,604 millones de pesos, por lo que adeuda un total de 26,947 millones de pesos respecto a los 15,343 millones de pesos que debía entre enero y marzo del año pasado. La meta de la operadora de otras marcas como Italianni’s y The Cheesecake Factory, es llegar a niveles de Deuda Neta/EBITDA de alrededor de 2.5 veces para el 2021, nivel similar al que tenía en el 2017 (2.7 veces), antes de incrementar su apalancamiento.Sin embargo, para este 2019 quiere llegar a una Deuda Neta/EBITDA de 3.8 veces; en su guía inicial tenía previsto alcanzar un nivel de 3.6 veces.

“Nos parece positivo el enfoque y las estrategias que ha dado a conocer para reducir el apalancamiento. No obstante es importante que logre las desinversiones mencionadas”, dijo Marisol Huerta, analista de Grupo Financiero Ve por Más.

Ricardo Rangel, analista de Grupo Finvel, explicó que la decisión del refinanciamiento de la deuda fortalecerá los niveles actuales de liquidez de Alsea, que junto con el flujo libre de caja de 2,800 millones de pesos, buscará recuperar un fondo de maniobra positivo, ya que el ratio de z-score de crédito (una fórmula para predecir quiebras) se ha posicionado en ratios de 1.23 veces (que indica un alto riesgo financiero).

Alsea prepara desinversiones por 400 millones de pesos

Para acelerar su plan de desapalancamiento, Alsea venderá activos por cerca de 400 millones de pesos, que corresponden al antiguo Centro de Distribución de Tláhuac y el terreno donde está Vips Revolución en la Ciudad de México.

Desincorporará de su portafolio los derechos de las franquicias maestras de Burger King International y California Pizza Kitchen.

El presidente ejecutivo de la compañía dijo que además de la venta de activos analizan una estrategia para asignar eficazmente los gastos de capital y pospondrán la entrega de dividendos.

Luego de que Alsea reconoció que ante las expectativas de menor crecimiento de México este año, su negocio crecerá a una tasa inferior a la prevista a inicios de este 2019, también disminuirá sus inversiones.

Con las nuevas perspectivas de crecimiento que tiene Alsea, analistas de Citibanamex y Monex ajustaron a la baja el precio objetivo de sus acciones, aunque ambas intermediarias financieras conservaron su recomendación de Compra.

Dadas las actuales condiciones del mercado, Citibanamex redujo el precio objetivo a 55 desde 65 pesos, con un rendimiento total de 29 por ciento. Ante las menores expectativas de crecimiento de Alsea y recorte en sus inversiones, la analista de Monex, Verónica Uribe, disminuyó el precio objetivo a 56 desde 59 pesos.

El viernes, Alsea comunicó que espera que sus ventas totales crezcan 30% este año, inicialmente apuntaba 34 por ciento. El estimado para el flujo operativo lo recortó casi 50%, a 15% desde 29% previo.

Sus inversiones bajaron a 4,000 millones de pesos, desde los 4,500 millones previos, pues abrirá entre 180 y 200 tiendas en total. Antes la cifra era de entre 280 y 300. Desde el anuncio, sus acciones cayeron 3.20%, contagiadas también por el nerviosismo del mercado, cotizan a 41.39 pesos por unidad. En el año acumulan una caída 19.08 por ciento.