Lectura 5:00 min

BMV atenúa pérdidas en lo que va del II Sem.

Desde el 30 de junio, el Índice de Precios y Cotizaciones acumula una baja de 1.28%; en Estados Unidos, el mercado sube hasta 15 por ciento.

De las 35 compañías, en 17 subió el margen neto y 18 sufrieron una contracción.

La Bolsa Mexicana de Valores (BMV) atenuó las pérdidas en lo que va de la segunda mitad del año, pues desde el 30 de junio acumula una caída de apenas 1.28% a 46,885.84 unidades, frente al desplome de 10.79% en la primera mitad del año.

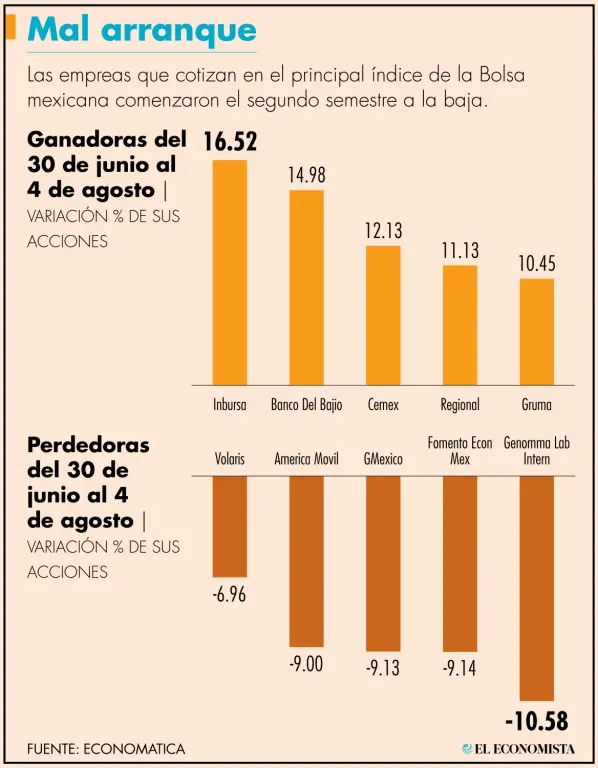

De las 35 emisoras del principal índice, el S&P/BMV IPC, 15 pierden en el citado periodo, mientras que las otras 21 apuntan números verdes. En enero-junio, 24 tuvieron un retorno negativo.

Las 14 empresas con números rojos acumulan una pérdida en capitalización bursátil de 253,270 millones de pesos, con casi la mitad de esa cifra atribuible al gigante de telecomunicaciones América Móvil, de Carlos Slim.

Jacobo Rodríguez, director de análisis en Black Wallstreet Capital, mencionó que en lo que va de la segunda mitad del año, la BMV ha tenido un “movimiento lateral” en el que ha fluctuado entre los 46,500 y 48,000 puntos. “Yo no llamaría a eso pérdidas”, dijo.

“Llama la atención que esta lateralidad se da a pesar de que los principales índices bursátiles en Estados Unidos han ganado”, indicó el analista. “El mercado mexicano sí muestra cierta debilidad”.

En la Unión Americana, el tecnológico NASDAQ Composite repunta 15.34% de julio a los días transcurridos de agosto, mientras que el S&P 500 gana 9.68%, y el industrial Dow Jones sube 6.34 por ciento.

José Luis de la Rosa, director de la administradora de inversiones Quant Dynamics, comentó que si bien los reportes de las empresas mexicanas fueron “sorpresivamente positivos”, ninguna ha tenido un rebote significativo a raíz de sus resultados.

Lab, la perdedora

Entre julio y lo que va de agosto, la empresa que más ha retrocedido al interior del S&P/BMV IPC es Genomma Lab, con una baja de 10.58%, a 18 pesos la acción.

En términos de valor de mercado, la fabricante de medicamentos y domésticos acumula una pérdida de 2,232 millones de pesos (mdp) desde el 30 de junio, para una capitalización al cierre de este jueves de 18,864 mdp.

“La empresa tuvo un reporte trimestral moderado, con crecimientos por debajo de las expectativas y al estar enfocada en el sector consumo, le afecta la expectativa de que el consumo se pueda desacelerar hacia la segunda mitad de este año, principalmente en Estados Unidos”, dijo Jacobo Rodríguez.

Después de Genomma Lab, sigue la operadora de las tiendas Oxxo, Fomento Económico Mexicano (FEMSA), que baja 9.14% en lo que va del segundo semestre; la minera Grupo México, que cae 9.13%; América Móvil, con un retroceso de 9%, y la aerolínea Volaris, cuyos papeles se han devaluado 6.96 por ciento.

Grupo México, América Móvil y Volaris reportaron resultados débiles para el segundo trimestre del año, con caídas a doble dígito en su utilidad neta, mientras que en el caso de FEMSA no se ha podido recuperar desde que el mercado reaccionó negativamente a la adquisición de la europea Valora por 1,150 millones de dólares, monto que analistas consideran elevado.

Las dos empresas que más han ganado entre julio y agosto son del sector financiero, Grupo Financiero Inbursa, que avanza 16.52% a 37.32 pesos su acción, y Banco del Bajío, cuyos títulos han subido 14.98% a 46.35 pesos cada uno. A ellas, le siguen Cementos Mexicanos, que avanza 12.13%; Banco Regional, que sube 11.13%, y la productora de harina de maíz Gruma, que ha rebotado 10.45 por ciento.

Los analistas mencionaron que el panorama hacia lo que resta del año es incierto, debido a factores como la guerra entre Rusia y Ucrania, la alta inflación, la expectativa de una recesión en Estados Unidos, acompañado de elecciones intermedias.

Según sus reportes financieros

Vesta, la empresa más rentable del IPC en el segundo trimestre

La empresa más rentable del principal índice de la Bolsa Mexicana de Valores (BMV), el S&P/BMV IPC durante el segundo trimestre del 2022 fue la inmobiliaria Vesta, con un margen neto de 124.8%, de acuerdo con los últimos resultados financieros de las empresas.

El margen neto es un indicador financiero que se refiere a la proporción de los ingresos de una compañía que se convierten en utilidades.

A la desarrolladora de parques industriales le siguieron la misma Bolsa Mexicana de Valores, cuyo margen neto fue de 46.1%; el operador de aeropuertos Asur (45%); la empresa de infraestructura Pinfra (42.2%) y Grupo Aeroportuario del Pacífico (GAP), con 35.8 por ciento.

En contraste, la empresa menos rentable fue la aerolínea de bajo costo Volaris, cuyo margen neto fue de 7.1 por ciento.

Valentín Mendoza, director asociado de Investigación Bursátil en Actinver, explicó que la razón por la que Vesta tuvo un margen neto tan alto fue porque subió el valor de sus propiedades.

“Uno de los factores es la dinámica de la oferta y la demanda, pues a raíz del nearshoring se está demandando más espacio, lo que está provocando un alza en los precios”, dijo Mendoza.

El margen neto promedio de las 35 emisoras del S&P/BMV IPC se contrajo 6.4 puntos porcentuales, de 24.3% en abril-junio de 2021 a 17.8% este año.

De las 35 compañías, en 17 subió el margen neto y 18 sufrieron una contracción.