Lectura 5:00 min

Continuó "mala racha" en salidas a Bolsa en el mundo; crisis bancaria afectó

En América Latina apenas se contabilizó una Oferta Pública Inicial y fue en Brasil, mientras que México sumó otro trimestre sin nada.

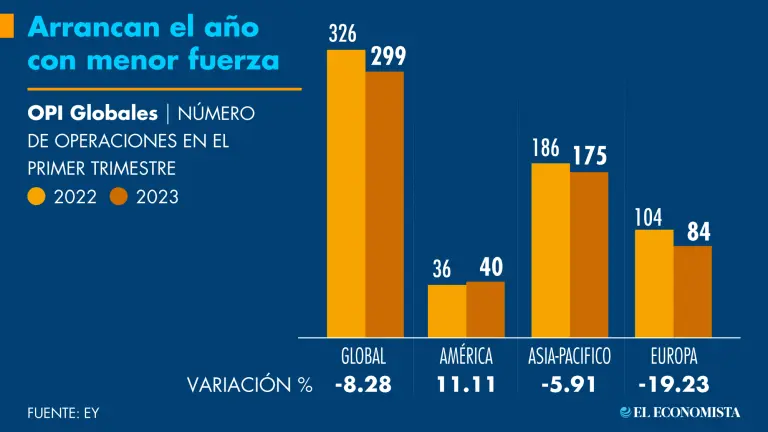

La única región donde las llegadas a Bolsa aumentaron en el primer trimestre del año fue en América.

La crisis bancaria fue un elemento más que abonó a la “mala racha” en el mercado mundial de Ofertas Públicas Iniciales (OPI) durante el primer trimestre de este año.

En el periodo, se contabilizaron un total de 299 compañías debutando en Bolsa, cantidad 8% menor al compararse con los tres primeros meses del 2022. Respecto al monto levantado la caída fue más fuerte. Las empresas obtuvieron 61% menos de capital a lo reportado en el primer trimestre del año pasado, el cual ascendió a 21,500 millones de dólares, según datos de la consultoría global EY.

En América Latina, entre enero y marzo de este año, apenas se contabilizó una OPI, en Brasil, mientras en México continuó cerrado el mercado por otro trimestre más.

La última empresa debutando en la Bolsa Mexicana de Valores (BMV) fue Grupo México Transporte, en noviembre de 2017. Mientras que en la Bolsa Institucional de Valores (Biva), Cox Energy colocó sus acciones en julio del 2020.

En toda la región de América se contabilizaron en el primer trimestre del 2023, 40 llegadas a Bolsa por un monto de 2,600 millones de dólares, 11 y 9% más, respectivamente, al compararse con iguales meses del 2022. En Estados Unidos se registraron 31 OPI, mientras Canadá vio su mayor Oferta Pública Inicial desde mayo del 2022, por más de 100 millones de dólares.

José Oriol Bosch, director general de la BMV, comentó que ahora las “bolsas de valores están en un momento complicado porque el competidor natural para la atracción de flujos es el mercado de tasas de interés. Con mayores tasas en el mundo es menos atractivo el mercado de valores”.

Explicó que cuando empiece a moderarse la política monetaria de los bancos centrales comenzarán a moverse los flujos hacia el mercado accionario.

La BMV ha sido resiliente, ha aguantado mejor que otras bolsas. En el año ha subido 13.03%”, sostuvo.

Por su parte, en la región Asia-Pacífico el número de OPI se redujo 6% y los recursos levantados cayeron hasta 70%, lo cual supuso 175 OPI y 12,700 millones en ingresos en el trimestre.

“Asia-Pacífico adoptó una actitud de esperar y ver, ya que los inversionistas se mantuvieron secos y buscaron más indicadores que dieran señales de una recuperación del mercado”, dijo Paul Go, líder de EY Global IPO.

En las bolsas de Europa, Medio Oriente, India y África, se lanzaron 84 OPI por 6,200 millones de dólares, una diferencia de 19 y 36%, respectivamente, en comparación con el primer trimestre del 2022.

Sin sorpresas

El desempeño negativo del mercado de OPI no es ninguna sorpresa, dijeron especialistas, porque se anticipaba una baja actividad y poco “apetito” de empresas saliendo al mercado accionario, ya que era la misma tendencia observada en los últimos trimestres ante la alta inflación, el aumento en las tasas de interés y los temores de una recesión mundial. Todo ello aumentó la aversión al riesgo y alejó las inversiones de la renta variable.

Pero hubo un elemento más que desalentó las OPI en el mundo: la incertidumbre exacerbada por la quiebra de los bancos regionales de Estados Unidos (Silicon Valley Bank, First Republic Bank y Signature Bank), así como el caso de Credit Suisse, lo cual causó miedo de un contagio sistémico global y complicó la llegada de empresas a Bolsa.

“El primer trimestre fue otro periodo negativo en medio de aumentos de las tasas de interés, un mercado bursátil tibio, inflación arraigada, crecimiento global inesperado y turbulencia del sector bancario”, dijo Paul Go.

Ello se reflejó en el índice de volatilidad (VIX) que alcanzó un máximo de 26.52 puntos el 13 de marzo, tras el anuncio de quiebra de los bancos en Estados Unidos, que más tarde fueron rescatados.

Durante el primer trimestre, el VIX cayó 12.29 por ciento. Cuando supera los 20 puntos dicho indicador, conocido también como el de "miedo", refleja condiciones de mercado con fuerte volatilidad.

"El flujo de OPI comenzó a un ritmo decente, pero no pudo recuperarse después de la pausa de febrero, ya que las señales agresivas de la Reserva Federal, los temores renovados de recesión y la agitación dentro de la industria bancaria provocaron un aumento en la volatilidad", dijo Bill Smith, cofundador y director ejecutivo de la firma de investigación de OPI Renaissance Capital.

Pero a pesar de la incertidumbre constante en el entorno económico y geopolítico, se mantiene la esperanza de un cambio de tendencia hacia finales de este año para este mercado, consideró el líder de EY Global IPO.

“A pesar del implacable contexto económico y geopolítico, hay luz en el horizonte, con un pico de inflación, un debilitamiento de los precios de la energía y la recuperación de la economía de China, las empresas esperan que el mercado de valores se estabilice y recupere”, puntualizó.