Lectura 3:00 min

Emisión de deuda en el mercado bursátil crece en mayo

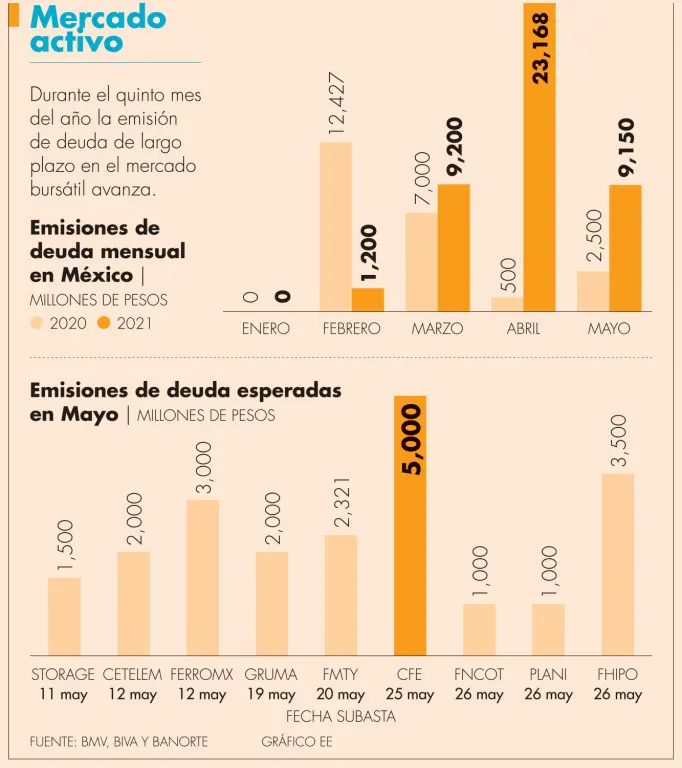

Para este mes, las solicitudes que las empresas han hecho públicas para obtener financiamiento en la Bolsa de valores local suman al menos 28,971 millones de pesos, un 25% mayor al monto levantado en abril.

Las emisiones de deuda corporativa de largo plazo esperadas para este mes de mayo mostrarán una mejor dinámica a lo observado en abril, cuando las empresas obtuvieron financiamiento por 23,168 millones de pesos.

Para el presente mes, las solicitudes que las empresas han hecho públicas para obtener financiamiento en la Bolsa de valores local suman al menos 28,971 millones de pesos, un 25% mayor al monto levantado en abril.

Lo anterior porque los emisores estarán buscando “adelantarse a la incertidumbre observada tradicionalmente en años electorales. (Se prevé) que el pipeline se vea reducido en junio (mes que se celebrarán elecciones intermedias en México)”, consideró Manuel Jiménez, director de Estrategia de Mercados de Banorte.

Una de las emisiones de bonos más grandes esperadas para mayo es la de la Comisión Federal de Electricidad (CFE), ya que ha solicitado hacer un levantamiento por hasta 10,000 millones de pesos, recursos que serán usados para refinanciar sus pasivos con costo.

Las primeras emisiones de este mes se dieron la semana pasada por un total financiado de por 9,150 millones de pesos. Las ofertas correspondieron a Grupo Aeroportuario del Pacífico (GAP) por 4,500 millones de pesos, así como los bonos verdes de AC Bebidas por 4,650 millones de pesos.

Tendencia

Las empresas siguen acudiendo al mercado bursátil por financiamiento para pagar sus pasivos y, en menor medida, para invertirlo en sus planes de crecimiento, una tendencia observada desde el año pasado.

En abril, emisores como Grupo Aeroportuario del Centro Norte (OMA), que opera terminales aéreas como la de Monterrey, dijo que usará gran parte de los 3,500 millones de pesos que recaudó con la venta de certificados bursátiles para, a su vez, pagar deuda bursátil.

Grupo Elektra, la empresa de servicios financieros y de comercio especializado, perteneciente a Grupo Salinas, informó que los recursos que obtuvo el pasado 13 de abril por poco más de 7,000 millones de pesos los utilizará para sustituir sus pasivos.

Abril también destacó porque se realizaron emisiones de deuda temática. Tal es el caso de OMA que colocó su primer bono verde por 1,000 millones de pesos y los Fideicomisos Instituidos en Relación con la Agricultura (FIRA) que emitieron su segundo bono social con enfoque de género por 3,500 millones de pesos.

Para mayo, las emisiones etiquetadas son las de AC Bebidas, una subsidiaria de Arca Continental; así como Fibra Storage, el fideicomiso de inversión en bienes raíces dedicado al arrendamiento de mini bodegas, que planea lanzar su primer bono verde con el objetivo de recaudar 1,500 millones de pesos que usará para financiar su crecimiento y mejorar el perfil de su deuda.

“Esperamos que este año sea récord en bonos sustentables, respecto a lo visto desde 2016 cuando surgió este mercado en México”, manifestó en un foro previo Nalleli Barajas, subdirectora de Sostenibilidad del Grupo Bolsa Mexicana de Valores.

Manuel Jiménez dijo que el financiamiento levantado en abril en Bolsa, con 11 emisiones, superó la colocación de igual periodo del 2020, cuando solamente se llevó a cabo una oferta por 500 millones de pesos.