Lectura 4:00 min

Empresas van por deuda a Bolsa para refinanciar pasivos

A pesar del incremento en las tasas de interés, las compañías acuden al mercado bursátil mexicano, la mayoría de los recursos que serán solicitados son de corto y mediano plazo.

En el mercado de deuda corporativa de largo plazo se prevé un mejor panorama, a pesar del ciclo de alzas en la tasa de interés de referencia del Banco de México.

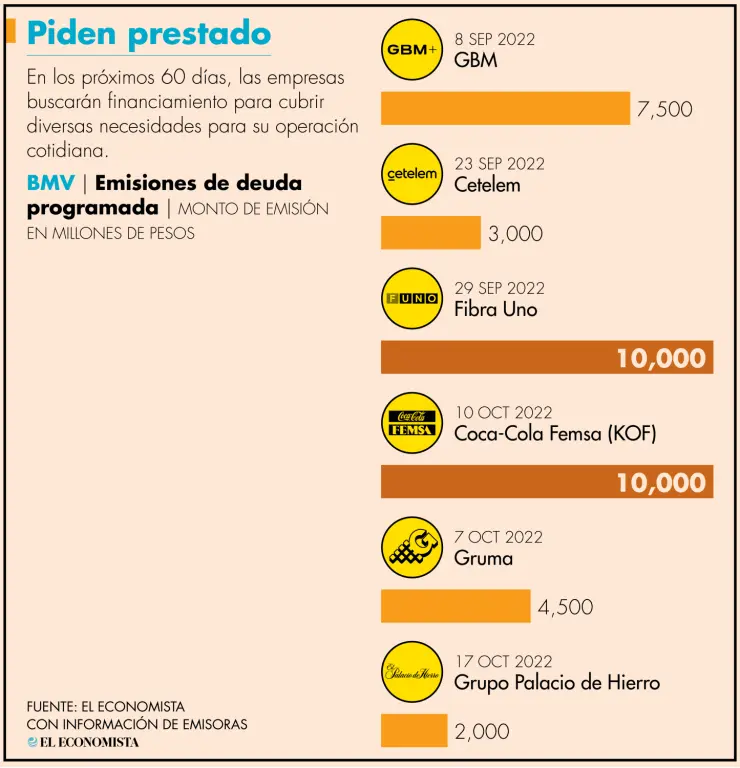

Solo durante agosto, ocho empresas presentaron su solicitud para llevar a cabo colocaciones que en total suman un monto de hasta 37,000 millones de pesos, a través de la Bolsa Mexicana de Valores (BMV).

Lo anterior, luego de que en el mes que recién terminó se alcanzó el mayor monto emitido desde marzo de 2018. Las ventas están programadas entre este mes de septiembre y octubre y destacan las solicitudes de deuda temática.

Agosto ha sido el mejor mes de este año, finalizando con una recaudación de 40,462 millones de pesos, siendo el máximo monto mensual emitido desde marzo de 2018, destacó Manuel Jiménez, director de Estrategia de Mercados den Banorte.

Las empresas están recurriendo al mercado, principalmente, para obtener recursos con el fin de refinanciar pasivos; en menor proporción los destinarán para impulsar sus planes de crecimiento.

“El mercado de deuda se ha estado recuperando a pesar de que podrían tener un incremento en el costo de fondeo de las empresas”, comentó Luis Miranda, director de Corporativos en la calificadora mexicana HR Rating.

Consideró que un mayor costo de financiamiento es un factor que se debe considerar, pero se debe evaluar caso por caso para entender qué tanto pudiera ser el impacto para cada empresa.

“Venimos de dos años que las empresas han hecho reingeniería de procesos, renegociación de contratos y mejoras operativas que permitirán absorber parte de estos incrementos en las tasas de interés”, agregó el experto.

Coca-Cola Femsa (KOF), el embotellador más grande de la marca de productos Coca-Cola, y Fibra Uno (Funo), un fideicomiso de inversión en bienes raíces, serán emisores de bonos con sello sustentable y social.

Ambas emisiones representarán aproximadamente el 46% de todo el monto que las empresas que presentaron sus solicitadas en agosto prevén recaudar.

La oferta de KOF, por hasta 10,000 millones de pesos, se lanzará en octubre en dos tramos. Una parte que tendrá el sello sustentable tendrá una vigencia de cuatro años y pagará una tasa de interés variable. Otra serie sería emitida bajo la etiqueta “social” a un plazo de siete años y con un interés fijo.

Funo busca hasta 10,000 millones de pesos con sus bonos vinculados a la sostenibilidad con plazos de 10 y 4 años. Los recursos los usará para refinanciar pasivos. Planea su emisión el 29 de septiembre.

Gruma, el productor más grandes de harina de maíz y derivados en el mundo, busca levantar hasta 4,500 millones de pesos mediante una emisión de bonos que planea realizar el 7 de octubre.

El destino de los recursos será para “refinanciar pasivos”, los cuales ascendieron a 1,713 millones de dólares hasta junio de este año; registra vencimientos por 1,027 millones de dólares para el 2025.

Agosto, mes récord

El mercado de deuda corporativa de largo plazo ha tenido buena dinámica en los últimos tres meses si se compara con las colocaciones de igual periodo que el 2021.

Entre las emisiones del mes pasado destacan las de Industria Bachoco por 3,000 millones de pesos. Los papeles se emitieron con una tasa de interés de TIIE28 + 0.07% por tres años.

Kimberly-Clark de México recaudó 10,000 millones de pesos a una tasa variable de TIIE28 + 0.07% con vencimiento en julio de 2027 para una serie y para otro tramo se colocó a tasa fija de 9.3% a un plazo de julio de 2034,esto es a 12 años.

Lo emitido por las empresas durante el mes que terminó estuvo estuvo muy por encima de lo reportado en agosto del año pasado cuando se recaudaron 1,500 millones de pesos.

Mientras que los meses de junio y julio también superaron la actividad de iguales meses del 2021 en un 29.21% en el primer caso y en un 179.58% para el segundo.

En tanto, las emisiones de las empresas previstas para septiembre ascienden a 21,500 millones de pesos, entre las cuales se esperan la oferta de bonos vinculados a la sostenibilidad de Grupo Aeroportuario del Pacífico (GAP) por 4,000 millones de pesos. El Gobierno del Estado de México emitirá sus primeros bonos ligados a la sustentabilidad con el fin de obtener 3,000 millones de pesos.

La cadena de tiendas de conveniencia Comercializadora Círculo (CCK) buscará financiamiento por 1,500 millones de pesos; Total Play va por 2,500 millones de pesos y Minera Frisco buscará 5,000 millones de pesos.