Lectura 5:00 min

FEMSA anuncia oferta de acciones y bonos de Heineken por 3,500 millones de euros

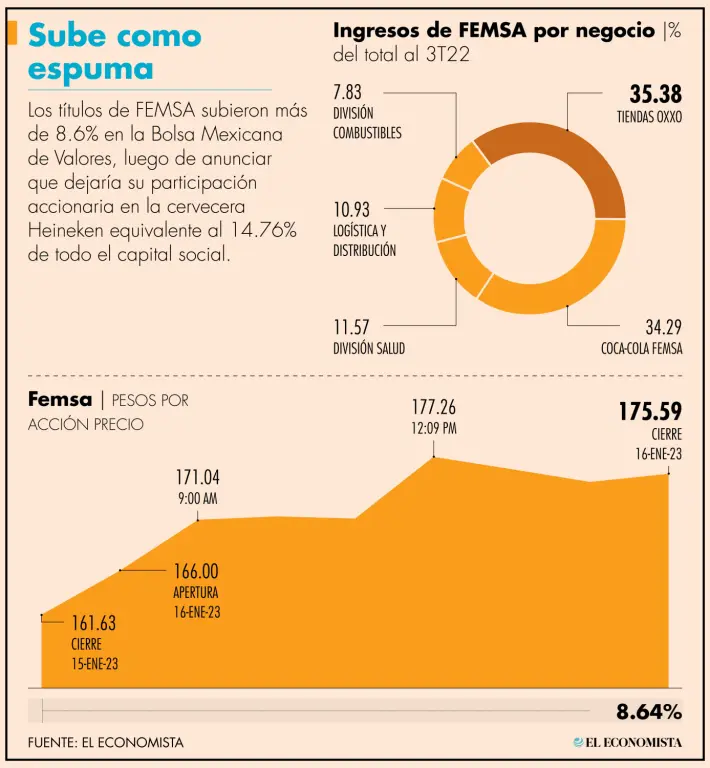

Las acciones de la distribuidora de Coca-Cola mexicana subieron 8.64% en la Bolsa Mexicana de Valores. Analistas indican que la venta permitirá a FEMSA enfocarse en sus líneas de negocios.

Fomento Económico Mexicano (FEMSA), el embotellador de Coca-Cola y de las tiendas OXXO, ofertó a inversionistas institucionales acciones y bonos de la cervecera Heineken por 3,500 millones de euros (alrededor de 3,745 millones de dólares).

La venta se realizará a través de su subsidiaria CB Equity LLP., ofrecerá a grandes inversionistas el 6% de los títulos que posee, equivaldrían a 3,000 millones de euros en el mercado bursátil europeo.

Además, informó que también ofrecerá bonos senior no garantizados por 500 millones de euros, canjeables por las acciones de Heineken Holding NV.

El pasado miércoles, FEMSA informó a la Bolsa Mexicana de Valores (BMV) que ofertaría al mercado 14.8% de las acciones que obtuvo de Heineken como parte de su venta del 2010 de la Cervecería Cuauhtémoc Moctezuma, que produce Tecate, según cálculos valdría 8,751 millones de dólares.

El anuncio de la venta de la participación en Heineken impulsó el precio de las acciones de la refresquera mexicana que ganaron 8.64%, a 175.59 pesos, equivalente a 4,588 millones de pesos en valor de mercado. Los papeles de la neerlandesa Heineken subieron 0.53%, 94.8 euros en Euronext.

El también retailer reveló que Heineken se comprometió a recomprar por lo menos 1,000 millones de euros en acciones (707 millones de euros en títulos de Heineken N.V. y 296 millones de euros en acciones de Heineken Holding NV).

Deja negocio pasivo

Analistas del mercado mexicanos calificaron como positiva la venta de FEMSA porque se enfocará en sus principales líneas de negocios como son las tiendas OXXO, su esquema de salud, tecnología o la venta de bebidas.

Los expertos no descartan la adquisición de una nueva empresa para acelerar su expansión en América Latina, inversiones relevantes para mejorar su negocio o la distribución de dividendos entre sus accionistas.

“Ha sido una buena inversión pasiva, con el tiempo ha tenido una ganancia de capital por el intercambio accionario por la Cervecería Cuauhtémoc Moctezuma (en enero de 2010), aunado a que ha tenido una constante distribución dividendos que lo ha traslado a sus inversionistas”, comentó Valentín Mendoza, director asociado de Investigación Bursátil en Actinver.

Dijo que ahora los inversionistas minoritarios esperan que FEMSA destine los recursos que reciba por la venta de su participación accionaria en Heineken a proyectos que generen mayor valor, ya que dejarán una inversión pasiva.

Valentín Mendoza dijo que FEMSA podría invertir en un crecimiento potencial de OXXO y de la cadena europea Valora, que adquirió el año pasado; así como la cadena de farmacias en México y en Sudamérica, además de las gasolinerías. Para ello, requerirán efectivo para crecer el negocio.

Una de las inquietudes de los inversionistas era ver que FEMSA se estaba desvirtuando de su ‘core de negocios’”, puntualizó el especialista en la casa de bolsa Actinver.

Marisol Huerta, analista en Grupo Financiero Ve por Más (Bx+), consideró que llegó el momento para que FEMSA capitalice su posición accionaria en Heineken para obtener recursos que le ayudarán a fortalecer su negocio retail y otras unidades, como la digital.

“La oferta de FEMSA es una ingeniera financiera bien estructurada por el valor que representa la operación ahora que hay mucha incertidumbre en los mercados. Busca sacar una parte de su participación a través de la oferta accionaria y otra con los bonos con una prima de entre 25 y 30%”, puntualizó tras mencionar que el cupón del bono es atractivo, dado que es una empresa con grado de inversión, aunque dijo hay que esperar cómo queda la colocación.

Respecto a los bonos canjeables por acciones, el conglomerado mexicano mencionó que tendrán un vencimiento de tres años, pagará un interés (cupón) anual de entre 2.375 % y 2.875 por ciento. Se calcula que la prima de canje ronde entre un 25 y 30% por encima del precio de cruce de la oferta simultánea de acciones.

La empresa neerlandesa confirmó el anuncio y dijo que financiará la compra de acciones con recursos en efectivo existentes y líneas de crédito comprometidas. La operación, añadió, tendrá un impacto de aproximadamente 0.15 veces en su deuda neta / EBITDA.

También se dio a conocer que L'Arche Green NV, la empresa mediante la cual la familia Heineken ejerce el control de Heineken Holding NV, participará en la oferta de acciones.

Por la mañana del jueves, Heineken difundió en un breve comunicado que “respeta la decisión de FEMSA de reenfocar sus prioridades estratégicas”, tras 13 años de sociedad.

“Heineken considerará cuidadosamente las implicaciones y evaluará todas las opciones luego del anuncio. Esto puede incluir la opción de adquirir acciones de FEMSA en cualquier venta futura, sujeto al mercado y otras condiciones”, citó la empresa que produce más de 300 cervezas y sidras a nivel mundial.

FEMSA tendrá una reunión hoy viernes 17 de febrero, con analistas para explicar detalles de la operación de venta de acciones, tiempos y en qué negocios utilizaría lo recursos recibidos por la venta.

En tanto, la liquidación de la venta de acciones será este 21 de febrero y el cierre de la oferta de los bonos canjeables, el 24 de febrero. La firma mexicana dijo que los recursos de su desinversión en Heineken los usará para fines corporativos generales y para refinanciar deuda.