Lectura 4:00 min

Fibra HD colocará deuda por hasta 5,000 mdp en la BMV

El fideicomiso inmobiliario se hizo más pequeño en octubre de 2021, después de haber vendido 70.90% de su capital social a Fibra Plus, la primera fusión de Fibras en México.

Fibra HD, un fideicomiso de inversión en bienes raíces comerciales, industriales y educativos, retomó sus planes para obtener financiamiento en la Bolsa Mexicana de Valores (BMV) por hasta 5,000 millones de pesos.

La firma presentó su solicitud al centro bursátil en la que expuso que el programa de deuda estará vigente por cinco años, plazo en el que podrá hacer una o varias emisiones de certificados bursátiles mientras no rebase el monto autorizado.

“El destino de los recursos derivados de cada una de las emisiones a ser realizadas al amparo del programa será descrito en los avisos correspondientes”, dijo la emisora que aún no detalla cuándo planea hacer la primera emisión ni el monto.

Fibra HD opera una cartera integrada por 41 inmuebles para uso comercial, industrial, educativo y de oficinas, con 309,026 metros cuadrados de área bruta rentable (ABR). La tasa de ocupación reportada de las propiedades es del 90.46 por ciento.

El fideicomiso inmobiliario se hizo más pequeño en octubre de 2021, después de haber vendido el 70.90% de su capital social a Fibra Plus, operación que fue calificada como la primera fusión de Fibras en México.

Mediante esta transacción, los tenedores que vendieron su participación en Fibra HD canjearon un CBFI de Fibra Plus por cada 2.5 de sus títulos. La operación fue por un total de 309.9 millones de certificados bursátiles fiduciarios inmobiliarios de HD.

Su valor actual en Bolsa es de 9,968 millones de pesos.

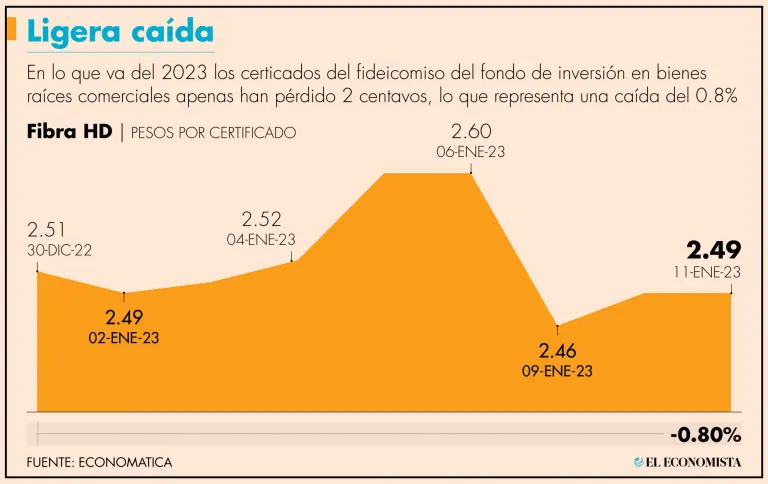

Los certificados bursátiles fiduciarios inmobiliarios (CBFI) de Fibra HD registran una baja transaccionalidad en la BMV. Hasta el cierre de este miércoles cada uno se intercambiaba en 2.49 pesos, lo que significa una reducción de 0.80% respecto al precio de inicios de este año.

La solicitud para colocar un programa de deuda ya había sido presentada por Fibra HD en marzo del 2022; al retomar su objetivo se coloca como la primera firma en presentar su solicitud para fondearse en el mercado local de deuda corporativa de largo plazo en este 2023.

Ello, después de que liquidó un bono que emitió en 2019 por 1,388 millones de pesos. El adeudo lo pagó con recursos de un crédito sindicado que recibió el 7 de noviembre del 2022, por 4,500 millones de pesos.

“Así Fibra HD amplía su perfil de vencimiento a largo plazo y consolida su posición financiera en temas de deuda”, expuso la emisora en un comunicado enviado a la BMV.

Hay demanda

Pese a la incertidumbre del mercado, las empresas siguen demandando deuda a largo plazo en Bolsa. El año pasado, en la Bolsa Mexicana de Valores se registraron emisiones por 192,951 millones de pesos mediante 74 ofertas de certificados bursátiles.

Este monto financiado supone un aumento de 72% con respecto a lo emitido en el 2021, muestra información del centro bursátil.

Las emisiones más altas fueron la de América Móvil por 24,000 millones de pesos; FIRA, con 11,000 millones de pesos, así como las de la Comisión Federal de Electricidad y Kimberly Clark de México, por 10,000 millones de pesos cada una.

Manuel Jiménez, director de Estrategia de Mercados en Banorte, anticipó que tras un freno en las colocaciones de deuda en diciembre por el cierre de año, en enero de este 2023 se anticipa poco movimiento en el mercado como históricamente se ha observado y en medio de un entorno de aversión al riesgo entre los inversionistas.

“Anticipamos una baja actividad en el mercado de deuda corporativa en la primera mitad de enero de 2023, en un entorno de cautela por parte de los inversionistas ante la incertidumbre en los mercados globales. Esperamos las primeras subastas en la última semana de este primer mes del año, iniciando con la emisión de Financiera Bepensa por 2,200 millones de pesos”, comentó el especialista en Banorte.

En el 2022, en su gran mayoría las empresas recurrieron al mercado para obtener recursos para refinanciar sus pasivos y en menor proporción lo hicieron para fondear sus proyectos y planes de crecimiento.

Lo anterior a pesar del ciclo de alzas en la tasa de interés de referencia del Banco de México, la cual alcanza niveles de 10.5 por ciento.