Lectura 2:00 min

Fibra Inn será emisor recurrente de deuda

Fibra Inn, el fideicomiso de inversión en bienes raíces especializado en el segmento de hoteles de negocio, recibió la aprobación de su asamblea general de tenedores para implementar el programa de emisor recurrente de deuda y capital.

Fibra Inn, el fideicomiso de inversión en bienes raíces especializado en el segmento de hoteles de negocio, recibió la aprobación de su asamblea general de tenedores para implementar el programa de emisor recurrente de deuda y capital.

Bajo esta figura, el fibra podría financiar sus planes de crecimiento y aprovechar las oportunidades de adquisición de inmuebles.

Mediante este programa, se aprobó un monto de 3,124.7 millones de pesos, remanentes de un programa de emisión de deuda previamente autorizado por hasta 5,000 millones de pesos, a un plazo de cinco años, mismos que se irán emitiendo de acuerdo con las necesidades del fibra.

Por el lado de las emisiones de capital, el programa autorizado fue por hasta 200 millones de certificados bursátiles fiduciarios inmobiliarios (CBFI), lo cual significaría un incremento de 41% respecto de los 490 millones de CBFI actuales.

Fibra Inn precisó en un documento que no cuenta, por el momento, con una fecha o un monto definido para una próxima emisión de capital .

El fideicomiso tendrá que solicitar la aprobación de su asamblea de tenedores para determinar las características de cada una de las emisiones de capital que se realicen bajo el amparo del programa de emisor recurrente.

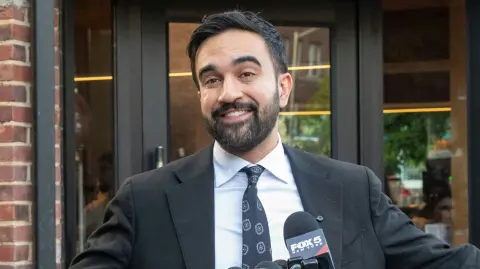

Miguel Aliaga, director de Administración y Finanzas del fideicomiso, explicó: Hoy estamos muy enfocados en un follow-on de deuda y una vez agotado el recurso veremos qué otra opción hay .

Ser emisor recurrente de deuda o capital, puntualizó, da la posibilidad de hacerse de recursos, en la medida en que se vayan requiriendo para fondear cada proyecto y contar con menos caja ociosa.

Además, se reduce el tiempo de una emisión hasta prácticamente a una semana.

Fibra Inn buscará primero agotar los recursos del remanente de la deuda, sin que implique excederse del límite de endeudamiento de 33% sobre activos y posteriormente, realizar emisiones de capital según las condiciones de mercado.