Lectura 4:00 min

Financiamiento bursátil de empresas ha crecido 61% en lo que va del año

La mayoría de las empresas buscan refinanciar sus pasivos de corto y largo plazo en el presente año para evitar el proceso electoral del 2024.

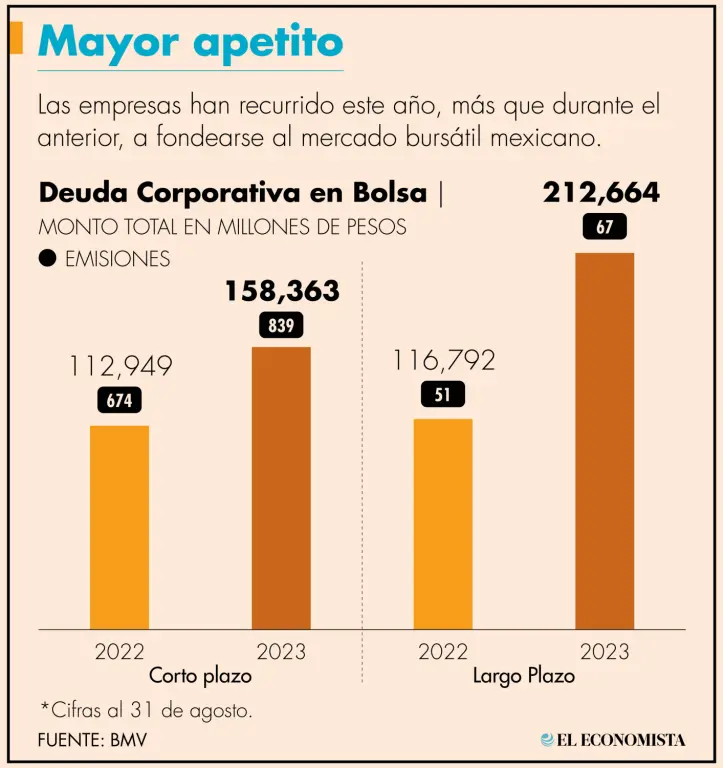

La demanda por financiamiento bursátil sigue en aumento. De enero a agosto de este año el monto levantado en el mercado de deuda local ha aumentado 61%, en comparación con el mismo lapso del 2022.

En este periodo, las empresas, instituciones gubernamentales y financieras han emitido deuda por 371,027 millones de pesos, frente a los 229,741 millones del mismo periodo del año pasado.

La mayor demanda se registró en las colocaciones de deuda a largo plazo, registrando 67 emisiones por un monto total de 212,664 millones de pesos, equivalente a un aumento de 82% en el periodo de comparación.

En el mercado de deuda corporativa de corto plazo, los recursos captados mediante 839 colocaciones de certificados bursátiles ascendió a 158,363 millones de pesos entre enero y agosto de 2023. Esta cifra representa un aumento de 40% frente al mismo lapso del 2022.

La Bolsa Mexicana de Valores (BMV), mediante un comunicado, resaltó que entre enero y agosto de este año han debutado cinco compañías en el mercado de deuda.

Especialistas han adelantando, que las elecciones presidenciales en México del próximo año han sido un factor de empuje para el mercado corporativo de largo plazo.

Lo anterior porque prefieren anticiparse para solicitar financiamiento por la volatilidad “natural” en los mercados, por eventos como el cambio de gobierno.

“La aversión al riesgo se puede presentar (en épocas de elecciones) y es cuando los inversionistas y empresarios prefieren pagar por ver o a tomar decisiones, la buena noticia es que los mercados están evolucionando”, dijo José Oriol Bosch, director general de la BMV, en una reciente conferencia.

Las nuevas emisoras de este mercado han sido Banca Mifel, Banco Internacional, Inversiones CMPC, Internacional de Inversiones (IDEI) y FONDO, el fideicomiso de FIRA.

“Estos resultados reflejan la confianza de los inversionistas en las condiciones actuales del mercado y dan cuenta del compromiso de las compañías emisoras con el crecimiento y la innovación”, expuso Grupo Bolsa Mexicana de Valores.

Manuel Jiménez, director Estrategia de Mercados en Banorte, explicó que el mercado de deuda corporativa ha sido dinámico, incluso la última semana de agosto se registraron emisiones por un total de 15,221 millones de pesos financiados.

Las emisiones de Orbia, que opera cinco negocios relacionados con los sectores químico, infraestructura, agricultura, telecomunicaciones y atención médica, obtuvo 10,000 millones de pesos con la venta de bonos vinculados a la sostenibilidad.

FIRA, por su parte, recibió recursos por 5,221 millones de pesos con sus emisiones de bonos bajo la clasificación social y de género, que ayudan a financiar proyectos con beneficios a la comunidad y a las mujeres.

Los resultados de las emisiones mostraron el apetito de los inversionistas por los instrumentos de deuda”, dijo Manuel Jiménez.

Lo anterior porque hubo sobre demanda por las ofertas de ambas emisoras. En el caso de Orbia la demanda por sus papeles fue de 1.40 veces respecto al monto colocado.

La oferta de FIRA recibió solicitudes en 1.30 veces más a lo colocado, aunque los recursos que captó el fideicomiso del Banco de México, estuvieron por debajo a lo esperado en la opción de la sobreasignación, por 7,500 millones de pesos.

Para Manuel Jiménez la venta de los bonos, tanto de Orbia como de FIRA, registraron una buena demanda por parte de los inversionistas por una “percepción de menor riesgo, al tratarse de emisores conocidos y calificados ‘AAA’ en escala nacional”.

Destaca que la mayoría de las compañías que han colocado papeles en el mercado local de deuda lo han hecho para refinanciar sus pasivos con costo.

Sigue la demanda en septiembre

Para este mes, ya se registraron solicitudes de empresas que regresarán al mercado por financiamiento, así como nuevas compañías que realizarán su oferta de certificados bursátiles.

Empresas como Cemex, la aerolínea Volaris; Corporación AGF, la tenedora de las acciones de Afirme Grupo Financiero; la embotelladora de productos Coca-Cola, Arca Continental; así como la Fundación Donde demandan financiamiento por un monto conjunto de 16,550 millones de pesos.

Cemex regresa a emitir deuda y solicitó hacer su primera oferta para colocar bonos vinculados a la sostenibilidad por hasta 6,000 millones de pesos. Los recursos que capte, informó, los usará para refinanciar sus pasivos y para fines corporativos generales.

Volaris se alista para celebrar una nueva emisión de deuda por un monto máximo de 1,500 millones de pesos. Los fondos que levante serán destinados a "fines corporativos en general".

Esperamos que la actividad se mantenga en el mes de septiembre, destacando la presencia de nuevos emisores y el regreso de participantes conocidos”, dijo el directivo en Banorte.

Este año, las emisiones en el mercado de deuda con alguna clasificación verde, social, sustentable y vinculada a la sostenibilidad se incrementaron y cada vez se suman más emisores.

Actualmente, este tipo de financiamiento casi se acerca al 50% de todo lo colocado en el mercado de deuda corporativa de largo plazo.