Lectura 5:00 min

Financiamiento selectivo para las financieras no bancarias

TIP, arrendadora de transporte, colocó certificados bursátiles por 4,000 mdp y Hir Casa, hipotecaria, levantó 1,500 mdp en la Bolsa Mexicana de Valores.

Dos Instituciones Financieras no Bancarias (IFNB) levantaron 5,500 millones de pesos entre inversionistas calificados, con la emisión de certificados bursátiles en la Bolsa Mexicana de Valores (BMV).

TIP, una empresa de arrendamiento de transporte, colocó recientemente certificados bursátiles por 4,000 millones de pesos y Hir Casa, una hipotecaria, levantó entre los inversionistas de la BMV, 1,500 millones de pesos.

Ello, en un momento en que se les dificulta conseguir financiamiento bursátil a las IFNB, pues el mercado sabe diferenciar a las empresas y proyectos viables, destacaron los directivos de las dos empresas.

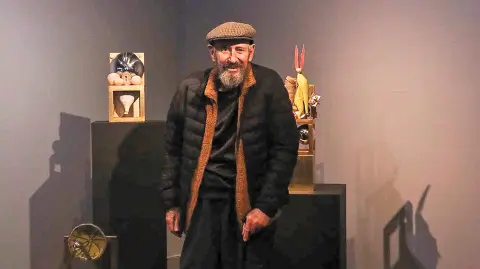

Mauricio Medina, directo adjunto de TIP explicó que por los problemas del sector existen arrendadoras y financieras buenas, viables que fueron afectadas por los problemas de otros intermediarios.

Daniel González, director general adjunto de HIR Casa reconoció que las IFNB enfrentan un reto por algunas empresas que tuvieron problemas y los bancos redujeron los préstamos al sector.

Alpha Credit, Crédito Real y Unifin, tres de las más grandes INFB incumplieron con el pago de sus compromisos y están al borde de la quiebra. Lo anterior llevó a que las calificadoras de deuda bajaran la calificación del sector e inversionistas extranjeros cerraran las puertas al financiamiento de los intermediarios no bancarios.

“Hoy la situación está complicada para el sector, hay bancos del exterior que no dan financiamiento y los inversionistas entran con mucho cuidado a tomar las emisiones de las empresas”, explicó Medina.

“El sector de IFNB está ante un gran reto, algunas empresas han quebardo y algunos bancos se retiraron del financiamiento”, comentó Daniel González.

Apertura selectiva

Mauricio Medina, director adjunto de TIP, una arrendadora especializada en equipo de transporte destacó que es la tercera vez que emiten certificados bursátiles en la Bolsa Mexicana de Valores (BMV).

“Esta emisión es relevante porque es la más grande y por el momento por el que está pasando el sector financiero no bancario”, comentó en entrevista. “Luego del tropiezo de Crédito Real, Unifin, para nosotros tiene gran relevancia, los inversionistas reconocieron que se administra bien el portafolio y que TIP es una empresa sólida”, dijo.

HIR Casa también emitió certificados bursátiles por 1,500 millones de pesos. Daniel González, director general adjunto del intermediario reconoció también que “fue un logro ante el entorno del mercado. Tuvimos una demanda de 1.2 veces lo colocado, íbamos por 1,200 millones de pesos y ante la aceptación del mercado, levantamos 1,500 millones de pesos”.

Destacó la nota otorgada, que lo ubica como un administrador de créditos con alta calidad y que muchos de los inversionistas los conocían y repitieron con la hipotecaria. En el caso de TIP tiene calificación AAA, que significa que la empresa tiene una alta calidad crediticia.

Las dos emitieron certificados bursátiles, lo que representa que empaquetaron en fideicomisos cuentas por pagar y que los tomadores de los papeles recibirán intereses y capital de los flujos del portafolio de arrendamiento, en el caso de TIP, y del pago de la hipoteca en HIR Casas.

Los bonos quirografarios, aquellos que no tienen el respaldo de ninguna cartera y son a la palabra de los emisores, en este momento están fuera del radar de los inversionistas.

Mauricio Medina, comentó que se presentaron ante 25 posibles inversionistas para que se tuviera total transparencia de la emisión. Recordó que fueron 20 los tomadores del papel, entre afores, fondos de inversión y banca de inversión, entre otros.

Muchos de los tomadores ya habían estado con nosotros desde el 2017 en que hicimos la primera colocación y también convención la experiencia del equipo directivo”, agregó.

En el caso de HIR Casa, los inversionistas fueron más minuciosos, antes se fijaban en la bursatilización, ahora revisan el resto de la gestión del negocio, de la tecnología, del riesgo financiero.

“Los inversionistas tenían preguntas más orientadas a la empresa y no solo a la colocación del bono, además muchos ya conocen el producto y nos han acompañado por más de cinco años”, detalló.

Además, dijo, una de las grandes ventas es que HIR Casa financia viviendas y para la gente es importante pagar primero su casa, después el carro o la tarjeta de crédito, además tenemos un colateral que es el inmueble.

TIP tiene 19 oficinas en el país, es de las más grandes en su tipo. De acuerdo con Mauricio Medina, con la colocación se preparan para atender las necesidades que generará el nearshoring entre sus clientes y espera que los 4,000 millones de pesos levantados le sirvan, con un crédito bancario, para los próximos 30 meses.

Por su parte, HIR Casa, que actualmente cuenta con 8,000 clientes activos y que coloca 2,000 casas al año, busca a través de la tecnología incrementar su negocio e incluso atender nuevos clientes extranjeros que buscan casa en México.