Lectura 4:00 min

Han salido 20,000 millones de dólares de la BMV

En octubre, había 164,510 mdd de recursos foráneos en Bolsa, mientras que al 31 de marzo hay 144,621 mdd.

El saldo de la posición de los extranjeros en renta variable en México no se ha logrado recuperar de la fuerte caída generada luego de la cancelación del proyecto del Nuevo Aeropuerto Internacional de México (NAIM).

Previo al anuncio, el 26 de octubre del 2018, en la Bolsa Mexicana de Valores (BMV) la tenencia en manos de extranjeros reflejó un saldo de 164,510 millones de dólares, de acuerdo con datos del Banco de México. Hasta marzo de este año, el saldo de la posición de no residentes en títulos de renta variable ascendió a 144,621 millones de dólares, una pérdida de 12.08 por ciento.

Lo anterior corresponde a una disminución en la confianza por parte de inversionistas, ya que observan un alto riesgo. “La disminución más importante se dio en octubre, cuando se anunció la cancelación del NAIM, y a partir de ahí ha repuntado apenas la mitad de lo que perdió”, dijo en entrevista Amín Vera, director de análisis económico en Black Wallstreet Capital (BWC).

Aunque en el primer trimestre del 2019, el flujo de extranjeros en renta variable no presentó una disminución, el saldo reflejó una caída en febrero y marzo, efecto generado por la apreciación del tipo de cambio que en el trimestre fue de 1.29 por ciento.

Un año complicado

El principal índice accionario de la BMV, el S&P/BMV IPC, acumula un incremento de 5.51% a 44,625.78 puntos, desde la cancelación del Nuevo Aeropuerto Internacional de México a la fecha.

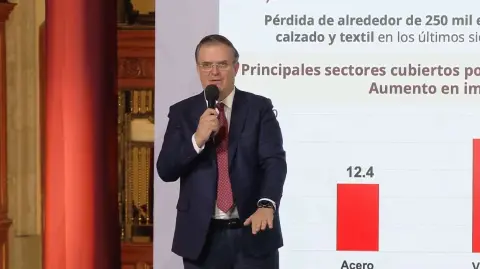

Fueron distintos factores nacionales e internacionales que dificultaron el rendimiento del mercado accionario en México este año.

Por un lado, los signos de una posible desaceleración económica global, misma que fue acompañada de duros golpes en los principales datos macroeconómicos de los países con economías más fuertes.

Lo anterior, sumado a la inversión de la curva de rendimiento en Estados Unidos.

Además, la calificación de Petróleos Mexicanos descendió dos escaños de “BBB+” “a BBB-”, por parte de Fitch Ratings, detonando que la perspectiva de la nota soberana mexicana cambiara a Negativa por parte de S&P Global Ratings pues consideraron mayores pasivos contingentes y una menor previsión de crecimiento económico que podrían erosionar el perfil financiero del soberano, según un comunicado de la agencia.

El jueves de la semana pasada, a través de la publicación de las minutas, el Banco de México reiteró que, ante algunos factores de riesgo e incertidumbre asociados con la economía mexicana, ha generado que algunos activos nacionales coticen con un descuento o prima de riesgo adicional.

“La Bolsa tiene descuentos importantes en las valuaciones. Hay un incentivo para entrar, pero es en un ambiente de mayor riesgo estructural que el que existía antes de la cancelación”, refirió Vera.

Agregó que “en efecto sí es más barato, pero resulta ser más riesgoso”.

Los ingresos totales de seis de las 29 emisoras (omitiendo los bancos) que pertenecen al índice de la BMV, más 50% son generados en otros países, reduciendo su exposición al mercado mexicano.

Destacan Cemex con 76.83%, Mexichem, 90.28%, Peñoles y Arca Continental, 78 y 62%, respectivamente.

Para el directivo de BWC, lo anterior genera que este tipo de empresas tenga mejor perspectiva de mediano plazo, comparada con las que facturan en pesos, “por lo menos en el mercado de capitales”.

El estratega advirtió que, para incentivar al mercado local, es importante resolver los primeros puntos de incertidumbre.

“La más inmediata es el plan de rescate de Pemex y, eventualmente, ver si realmente se va a lograr el superávit fiscal sin provocar una caída en el consumo y sin sacrificar el crecimiento del PIB”, apuntó el entrevistado.