Lectura 5:00 min

Índice dólar toca su menor nivel en 2 años

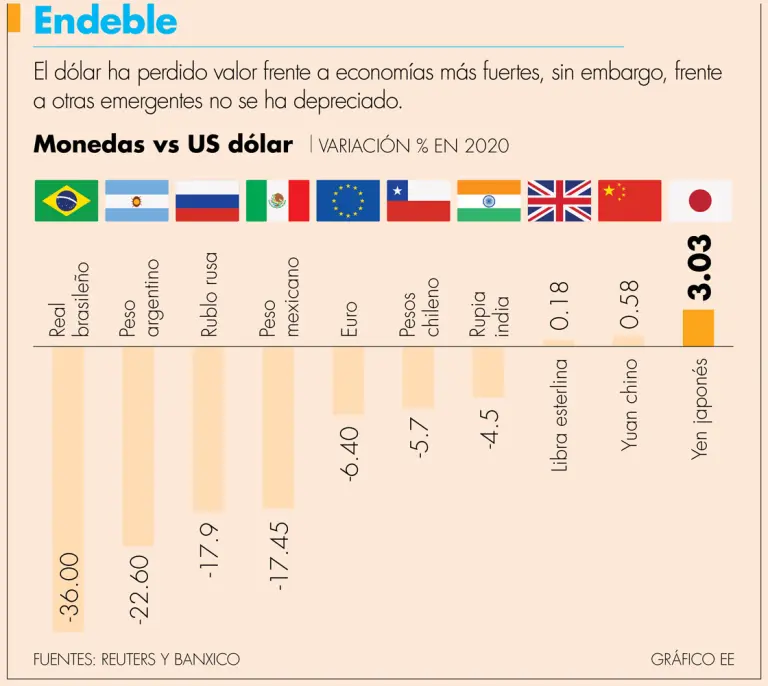

Desde marzo el índice de la moneda estadounidense pierde cerca de 9% ante otras divisas fuertes.

E l índice dólar tocó durante las primeras horas del martes los 92.127 puntos, su peor nivel desde mayo de 2018, ante temores a una muy lenta recuperación en Estados Unidos; no obstante, más tarde se recuperó y finalizó en 92.32, hilando su quinto día con bajas consecutivas, según datos de Refinitiv.

“El dólar mantiene una tendencia decreciente desde marzo. El índice dólar ha perdido 9% desde entonces y su depreciación ha sido particularmente rápida frente a las monedas europeas. Nosotros creemos que esta tendencia decreciente se explica por varias razones. Su valuación ha sido muy alta en los últimos años. La economía de Estados Unidos también tiene un déficit comercial considerable y atraviesa un fuerte aumento del déficit fiscal. Estos factores estructurales suelen ser negativos para una moneda”, explicó en una nota para inversionistas Tai Hui, Managing Director y Chief Market Strategist para Asia Pacífico de J.P. Morgan.

En lo que va del año el índice tiene una baja de 4.23%, en tanto que frente a otras monedas el dólar ha cedido 3.03% contra el yen japonés, 0.58% frente al yuan chino y 0.18% con la libra esterlina. Con la rupia india gana 4.5%, con el euro 6.40%, el peso mexicano 17.45%, el rublo ruso 17.9%, el peso argentino 22.60% y el real brasileño 36 por ciento. Durante la jornada, contra el euro, también tocó su menor nivel desde mayo de 2018 a 1.197 dólares y en comparación con el yen, cayó a un mínimo de dos semanas de 105.27 yenes por dólar, de acuerdo con Reuters.

Tai Hui señala que hay factores recientes que han eliminado el soporte al alza que tenía la divisa estadounidense.

Agrega que el desempeño económico de Estados Unidos frente a otras economías como la europea o japonesa ya no se ve tan fuerte, dado el fuerte golpe que sufrió por la pandemia.

Hace tres semanas la Oficina de Análisis Económico de Estados Unidos dio a conocer que el PIB estadounidense se contrajo 32.9% en el segundo trimestre del año, mientras que el primer trimestre cayó 5 por ciento.

“El fondo de recuperación de la Unión Europea por 750,000 millones de euros también está dando a los inversionistas más confianza de que hay mayor unión al interior que en Estados Unidos para superar la crisis económica”, prosigue el especialista de J.P. Morgan.

Los diferenciales de las tasas entre Estados Unidos y otros países similares se ha estrechado este año, con lo que la moneda estadounidense está perdiendo atractivo.

Diferencial de tasas disminuye

El especialista de Natixis IM, Jack Janasiewicz, gestor de Portafolio y Soluciones del gestor de activos, adjudica la debilidad del dólar a las preocupaciones relacionadas con el Covid-19, las elecciones presidenciales, las tasas de interés reales, los diferenciales en el comercio y la respuesta fiscal y monetaria.

“Las tasas en Estados Unidos están convergiendo a los niveles de otros países desarrollados. El rendimiento del bono del Tesoro a 10 años cayó de 1.9% al inicio del 2020 a 0.55 por ciento. La Fed está comprometida a su política monetaria actual, hasta que la economía tenga un giro. El estrechamiento en los diferenciales de las tasas implica que el dólar se vuelva menos atractivo y los inversionistas volteen a hacer depósitos en otras monedas”, agregó el especialista de J.P. Morgan.

El panorama para el dólar se ha complicado en las últimas semanas. Esty Dwek, Jefa de Estrategia Global de Mercados de Natixis IM dijo que el dólar ha caído impulsado por una confluencia de factores que incluyen la caída de tasas de interés nominal y real en EU, un sustancial déficit comercial, el aumento del déficit fiscal y un paquete fiscal en una Europa unificada.

“El dólar débil se debe a que persiste la incertidumbre con respecto al futuro de la recuperación económica estadounidense, pues sigue sin haber un acuerdo a nivel Congreso que permita una continuidad de los estímulos fiscales”, explicó Gabriela Siller, directora de Análisis de Banco Base.

La especialista recordó que se menciona que la propuesta republicana incluye dar 300 dólares de apoyo por desempleo, fondos adicionales para el Servicio Postal y financiación para pequeñas empresas, en tanto que la bancada demócrata propuso recortar su propuesta en un billón de dólares, de los 3.5 billones iniciales.

Retos fuertes por delante

La depreciación en el dólar, considerado una moneda refugio, puede seguir, según las previsiones de J.P. Morgan.

“En el largo plazo, el dólar sigue vulnerable a la depreciación ya que parece difícil que la Fed relaje su política monetaria mucho antes que otros bancos centrales desarrollados. Los inversionistas también pondrán su atención el potencial de la economía estadounidense para crecer después de la pandemia y de las elecciones presidenciales”, refirió Tai Hui.

Abundó que ya el dólar es la principal moneda de reserva, por lo que el mercado seguirá atento a como manejan su deuda fiscal y la sostenibilidad de su posición fiscal, que podría afectar la confianza en la divisa.

“En el corto plazo, el dólar podría lograr cierta consolidación ya que hay crecientes preocupaciones sobre otra ola de infecciones en Europa y Asia”, finalizó.