Lectura 4:00 min

Inflación pegaría a cementeras en el primer trimestre del 2022

La guerra entre Rusia y Ucrania ha disparado los precios de las materias primas, afectando los márgenes de las empresas del sector en Bolsa.

El incremento en los precios de las materias primas, así como en los costos de la energía, producto de los altos niveles de inflación, afectará los márgenes operativos de las compañías cementeras listadas en la Bolsa Mexicana de Valores (BMV), en el primer trimestre del 2022, indicaron analistas bursátiles.

Jacobo Rodríguez, director de Análisis Económico en Black Wallstreet Capital, explicó que, “a pesar de que las empresas se tardan en trasladar el incremento de sus costos en sus productos finales, veremos una presión en sus márgenes en sus resultados al primer trimestre del año y de aquí en adelante”.

Heriberto Sandoval, asesor en inversiones en la consultora Increase Kapital, dijo por su parte, que “la industria del cemento se ve fuertemente afectada por el incremento en el costo de la energía y, considerando que las presiones de costos elevados a nivel mundial serán más duraderas de lo que se pensó originalmente, esto conducirá a una disminución de su EBITDA este año”.

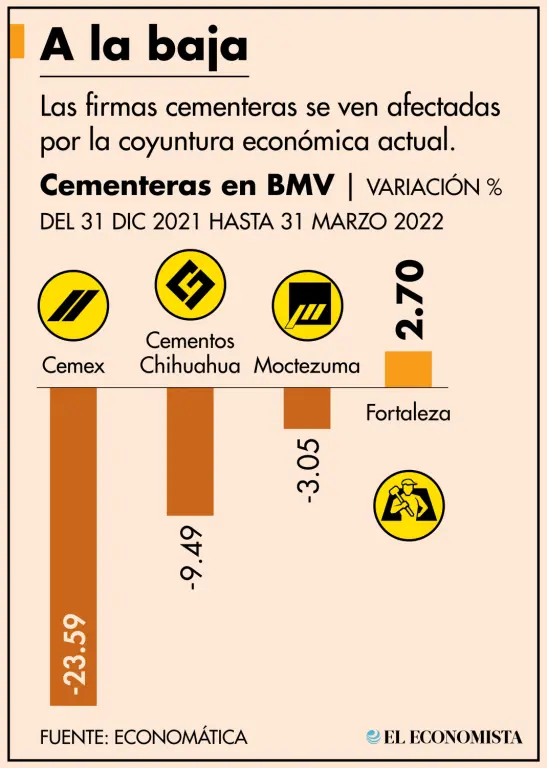

Las cementeras registraron una baja en el precio de sus títulos entre enero y marzo de este año. La regiomontana Cementos Mexicanos (Cemex) lidera las caídas trimestrales con una baja en el precio de sus títulos de 23.59%, con un valor de mercado de 157,453 millones de pesos.

El segundo mayor retroceso es el de GCC (antes Grupo Cementos Chihuahua), que refleja una pérdida de 9.49% con un valor de capitalización bursátil de 47,497 millones de pesos.

Ambas cementeras forman parte del principal índice de la Bolsa mexicana, el S&P/BMV IPC, lo cual significa que están entre las 35 emisoras con la mayor bursatilidad del mercado.

Las acciones de Cementos Moctezuma, por su parte, perdieron 3.05% de su valor en el primer trimestre del 2022. Su valor de mercado es de 55,454 millones de pesos.

Jacobo Rodríguez dijo que las acciones en circulación de la emisora son pocas, además de que “el volumen operado de la empresa es sumamente bajo, siendo muy poco bursátil”.

Busca salirse

Fortaleza, otra firma del sector de materiales de construcción, a pesar de que pretende deslistarse de la BMV, el precio de sus acciones ha subido 2.7%, con un valor de mercado de 11,139 millones de pesos.

Fortaleza tiene más presencia nacional, lo que lo está frenando es que el precio de sus acciones no refleja la valuación que deberían de tener, esta es una de las principales consideraciones que tienen los socios para tomar la decisión”, añadió Rodíguez.

Resaltó que “estamos ante un evento inesperado (conflicto entre Rusia y Ucrania) que ha provocado que los precios de las materias primas crezcan de manera acelerada. Ante ello, aunque las empresas tienen previsiones, se enfrentan a un choque adicional que se sale de las planificaciones que tienen”.

Proceso de desliste de acciones en la Bolsa de valores

La emisora publica un aviso relevante en la BMV sobre su plan para lanzar una Oferta Pública de Adquisición (OPA) de acciones representativas del 100% de su capital social en circulación, que están en manos de inversionistas.

- A través del aviso, anuncia el precio que pagaría por cada una de sus acciones y luego el Consejo de Administración se pronuncia sobre el precio de la oferta.

- La emisora inicia los trámites, ante la Comisión Nacional Bancaria y de Valores (CNBV) y la Bolsa en donde están listadas sus acciones, para llevar a cabo la OPA.

- Paralelamente, inicia el proceso para obtener las autorizaciones corporativas, regulatorias y de terceros involucrados.

- La emisora lanza la OPA, que incluye términos y condiciones de la operación, tales como precio de compra de acciones y periodo que comprenderá la oferta.

- Al concluir el periodo de la OPA, la empresa lanza un anuncio sobre los resultados de la misma y en caso de que no haya adquirido la totalidad de las acciones, la emisora podría lanzar una nueva oferta para adquirir el remanente de los títulos.

- Si aún queda un porcentaje de acciones flotando en el mercado, la firma continuará adquiriendo sus papeles al mismo precio de la OPA, para lo cual creará un fideicomiso que tendrá los recursos para pagar los títulos.

- Una vez que la emisora haya adquirido el número suficiente de acciones, procederá entonces a solicitar la cancelación de la inscripción de las acciones representativas de su capital social ante el Registro Nacional de Valores con la posterior cancelación de su listado en la Bolsa de valores.