Lectura 5:00 min

Inflación y Covid-19 no detienen a Wall Street

Analistas pronostican una corrección a esta llamada “fiesta bursátil”, la cual podría verse arruinada ante un posible aumento en las tasas.

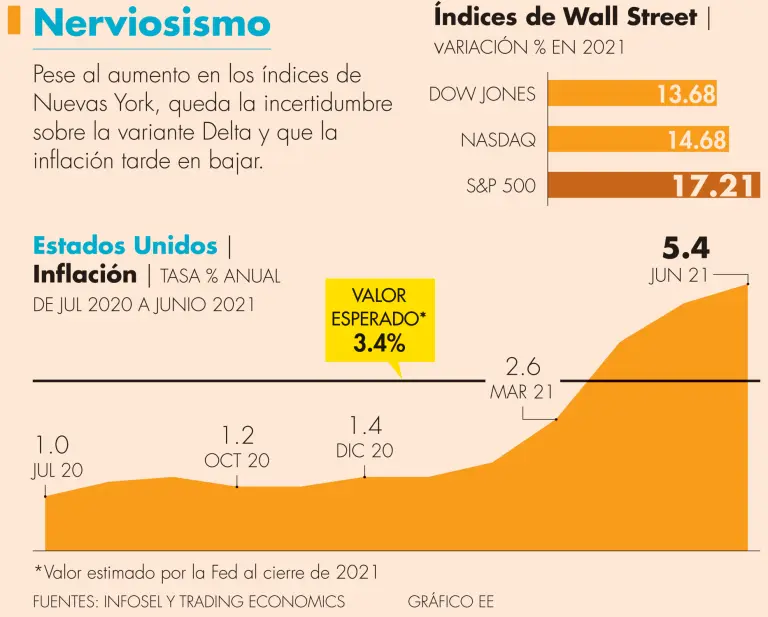

Los índices accionarios de Estados Unidos siguen subiendo y están cerca de alcanzar sus máximos históricos, a pesar de la incertidumbre por el aumento en los niveles de inflación en Estados Unidos, así como de un repentino cambio en la política monetaria de la Reserva Federal (Fed).

Tampoco ha detenido su buen paso pese a los riesgos latentes por la nueva ola de contagios de la variante Delta del Covid-19 y por las tensiones ante el endurecimiento de China para regular los sectores en Bolsa.

Tan solo en este año, el S&P 500, el índice bursátil de referencia de la Bolsa de Nueva York, ha sumado 56 máximos; mientras que el industrial Dow Jones ha marcado 31 y el tecnológico NASDAQ lleva 26.

Luis Alvarado, analista de Capitales en Banco Base, explicó que las alzas constantes en Wall Street responden a la actual política monetaria acomodaticia de la Fed, ya que es lo que principalmente mueve a los mercados.

Mencionó que cuando se publican datos económicos negativos, paradójicamente las bolsas ganan. Y esto se explica porque un indicador económico débil implicaría que la Fed probablemente necesitaría seguir apoyando a la economía.

“Los mercados se enfocan mucho en la política monetaria porque las tasas de interés afectan directamente el costo de oportunidad de invertir en un activo de riesgo, como es el bursátil. Mientras que los estímulos monetarios definen qué cantidad de dólares hay en circulación y eso también llena de liquidez a los mercados, lo que propicia entradas a la Bolsa”, puntualizó el especialista.

Por ejemplo, mencionó que ayer miércoles, cuando el vicepresidente de la Fed, Richard Clarida dijo que el banco central estadounidense subiría la tasa de interés en el 2023, los mercados se ajustaron, por lo que esta reacción refleja la importancia que tiene la política monetaria de la Fed para el desempeño del mercado bursátil.

Por eso, cualquier señal de que la Fed podría endurecer la política antes de lo esperado pone nerviosos a los mercados, ya que su política flexible ha llenado de efectivo al mercado o de liquidez y ha llevado a Wall Street a tocar máximos históricos varias veces en este año.

“La Fed sigue con su programa de compra de bonos. Cuando un banco central compra bonos imprime dinero y lo coloca en el mercado financiero, y del mercado financiero salen activos que son papeles y que no tienen liquidez, entonces es una manera de inyectar dinero a la economía”, dijo Alvarado.

No descartan corrección

No obstante, estrategas de Citigroup pronostican una posible corrección a esta llamada “fiesta bursátil”, la cual podría verse arruinada ante un posible aumento en las tasas de interés el próximo año.

Incluso, la institución cambió su sentimiento para las acciones estadounidenses a neutral desde sobreponderar, ya que pronostican que los rendimientos del mercado de valores de Estados Unidos pueden sufrir a medida que la recuperación económica y un posible ajuste monetario estén listos para impulsar un aumento en los rendimientos de los bonos del Tesoro.

Ellos estiman un aumento de los rendimientos a 10 años hasta un 2% para el 2022, puesto que se han recuperado en los últimos meses, llegando a casi un 1.18 por ciento.

Incertidumbre

Para otros analistas, el desempeño de las bolsas puede verse impactado negativamente ante una eventual elevada y prolongada inflación, así como al hecho de que la variante Delta del coronavirus se propague rápidamente y pueda obstaculizar el rápido crecimiento económico.

Sin embargo, las ganancias que las empresas han reportado correspondientes al segundo trimestre del año, han relajado a los inversionistas.

Un factor de incertidumbre para los mercados accionarios, agregó Luis Alvarado, es el hecho de que China ha intensificado el control regulatorio de las empresas locales, principalmente las tecnológicas, por lo que la bolsa ha sufrido.

El S&P 500, el NASDAQ Composite y el promedio industrial Dow Jones han aumentado 17.21; 14.68% y 13.68%, respectivamente en el presente año.

“La actual racha de acciones, que ha durado más de 180 días de negociación, es uno de los 15 tramos más largos de la historia en los que el mercado no ha tenido una corrección del 5%, el tramo más largo fue de 404 días, una carrera que finalizó en febrero de 2018”, refirió Brian Scheid, analista de S&P Global Market Intelligence citando un estudio de Goldman Sachs.

Por su parte, el principal índice de la Bolsa Mexicana de Valores, el S&P/BMV IPC, ha logrado un avance de 16.18%, ubicándose en máximos de 51,000 puntos, aunque se tienen perspectivas mejores, sigue prevaleciendo la cautela por el tema de la inflación, que analistas están revisando hacia arriba, en 6 por ciento.

“Hasta ahora el panorama es favorable. Al segundo trimestre del año el Producto Interno Bruto de Estados Unidos ya se recuperó y está en niveles de pre pandemia. La campaña de vacunación ha sido efectiva y parece que ya se está viendo la luz al final del túnel en cuanto a la pandemia”, comentó Luis Alvarado.

Aunque subrayó factores de riesgo como la inflación, las políticas monetarias de los bancos centrales, los contagios de la variante Delta.

Esto factores podrían llevar a un nuevo estancamiento del mercado bursátil.