Lectura 5:00 min

Inflación y alza de tasas pega a bancos en Bolsa

Analistas dicen que el aumento de la inflación en México presiona a los bancos, ya que desincentiva la inversión, en un contexto donde la tasa de rendimiento es inferior a la inflación.

Foto EE: Archivo

Las acciones de los bancos que cotizan en la Bolsa Mexicana de Valores (BMV) registran descensos en el cuarto trimestre del año, impactadas por distintos factores, como la elevada inflación, el aumento en el nivel de la tasa de interés de referencia de Banco de México, y ahora la variante Ómicron del Covid-19 que afecta las perspectivas de recuperación de la economía global.

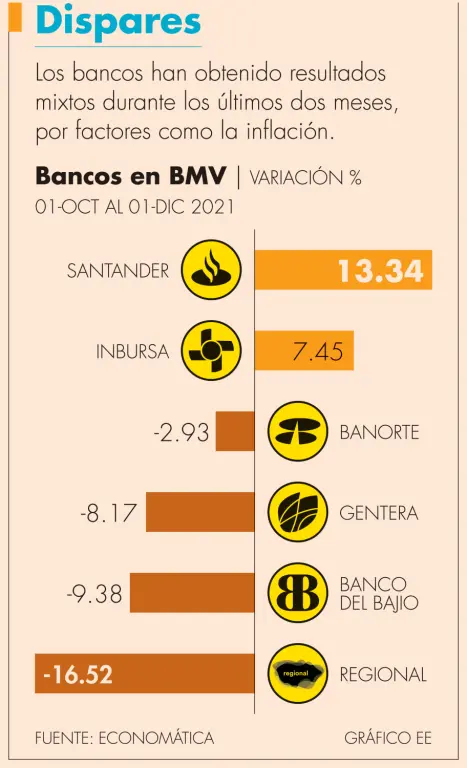

Entre el 1 de octubre y el 1 de diciembre la mayor caída en el precio de sus acciones la registra Banco Regional, que cotiza en 99.17 pesos por unidad, esto es una pérdida de 16.52 por ciento.

El segundo lugar lo tiene Banco de Bajío, cuyos títulos han descendido 9.38% en lo que va del cuarto trimestre del año, para venderse en 35.34 pesos en la BMV.

La microfinanciera Gentera, matriz de Compartamos Banco, opera en Bolsa con un descuento de 8.17% en el precio de su acción, para cotizar en 11.01 pesos. Banorte ha perdido 2.93% en el precio de sus papeles en los últimos dos meses, los cuales se venden en 128.69 pesos cada uno.

Los más resilientes al panorama económico son Inbursa, que en lo que va del último trimestre del 2021 ha tenido un incremento de 7.45% en el precio de sus papeles, y Banco Santander México, que aunque está en su proceso de desliste, sus acciones se venden en 26.50 pesos, ganando en dos meses 13.34% desde el cierre de septiembre hasta este miércoles.

“Hay una relación entre las perspectivas sobre la política monetaria y la evolución de los precios de las acciones a partir de dos elementos: preferencias comparativas de inversionistas por tipo de activos (acciones y bonos), así como el impacto que tiene las tasas en el proceso de valuación financiera”, explicó Carlos Hernández, analista senior en Masari Casa de Bolsa.

Cuarta alza consecutiva

El Banco de México (Banxico) registró el 11 de noviembre su cuarta alza consecutiva de tasa de interés en este 2021, ubicándola en un nivel de 5 por ciento.

Además, el más reciente reporte de Banxico sobre expectativas del mercado considera que habrá un último aumento de 25 puntos base para cerrar el 2021 con una tasa de interés de 5.25 por ciento.

Por lo anterior, la demanda de crédito para los bancos disminuye, aunque es compensado por un porcentaje de ganancias mayor. Los bancos tienen un beneficio como resultado de un mayor ingreso por intereses cobrados de los créditos actuales, aunque tendrán una reducción en la demanda de los mismos.

Heriberto Sandoval, asesor en Inversiones en la consultora Increase Kapital, explicó que “los bancos son de los pocos sectores que se pueden beneficiar por el incremento de tasas, ya que por la naturaleza de su negocio, a mayores tasas mejores ingresos; sin embargo, a cierto nivel de incremento de tasas también se pueden ver afectados por la disminución en el volumen de solicitudes de créditos”.

Además de tener ambos efectos, las acciones se ven doblemente afectadas por que el mercado de renta variable pierde atractivo cuando las acciones pagan mejores tasas de interés.

“En general, el incremento en tasas tiene un impacto negativo en el mercado accionario, ya que por un lado, el costo de financiamiento de las empresas se incrementa afectando su rentabilidad y desalentando las solicitudes de crédito que se canalizan a proyectos de inversión”, agregó Sandoval.

Por otro lado, el aumento de la inflación en México también presiona a los bancos, ya que desincentiva la inversión, en un contexto donde la tasa de rendimiento es inferior a la inflación.

Para Carlos Hernández, la inflación tiene un impacto en las firmas financieras en dos sentidos. “En términos operativos impacta temporalmente en sus márgenes. En términos monetarios afecta las valuaciones de las empresas”, dijo.

Janneth Quiroz, subdirectora de Análisis Económico en Monex, comentó que “el principal tema que estuvo presente en el onceavo mes del año fue el relacionado a la inflación. Se comenzaron a ajustar las apuestas sobre el momento en que los bancos centrales empezarán a modificar su política monetaria”.

De hecho, de acuerdo con los agregados monetarios y la actividad financiera de Banxico, en octubre la cartera vigente total mostró una contracción de 6.1% real anual, con lo que el saldo se ubicó en 4.7 billones de pesos. En septiembre la caída fue de 7.7 por ciento.

Especialistas explican que ello se debe a que, aunque al inicio de la pandemia las empresas recurrieron a las líneas de crédito que tenían vigentes para hacer frente a los efectos de la contingencia, posteriormente detuvieron la demanda de crédito o recurrieron a otras fuentes de financiamiento.