Lectura 3:00 min

Instrumentos estructurados, opción viable

Ante la falta de opciones de financiamiento, las sociedades financieras de objeto múltiple (sofomes) buscan recursos por medio de vehículos sofisticados que sean atractivos tanto para inversionistas extranjeros como privados.

Ante la falta de opciones de financiamiento, las sociedades financieras de objeto múltiple (sofomes) buscan recursos por medio de vehículos sofisticados que sean atractivos tanto para inversionistas extranjeros como privados.

Entre ellos se encuentran las emisiones estructuradas privadas, como la puesta en marcha por Pretmex.

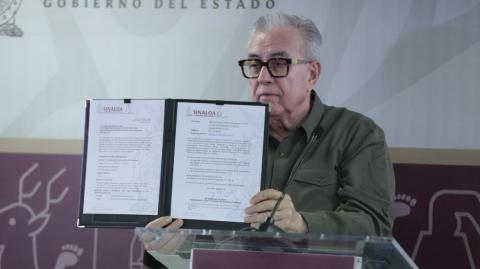

En entrevista, Fernando Padilla Ezeta, director general de la sofom, explicó que en la actualidad para una sofom mediana es difícil acceder a líneas de financiamiento tanto de la banca privada como de desarrollo, así como obtener recursos del mercado de valores si no cuenta con una cartera de 300 millones de pesos, volumen que alcanzan sólo 30 de las cerca de 3,000 sofomes que operan en el país.

Ante este panorama, Pretmex optó por crear emisiones estructuradas privadas, que consisten en captar recursos de inversionistas institucionales privados, tanto nacionales como extranjeros, con el fin de conseguir recursos para que en un lapso de dos años salgan al mercado bursátil.

Las empresas que invierten son financieras, no financieras family offices, fondos de inversión, instituciones que captan dinero, que buscan rendimientos en vehículos institucionales que son seguros. Ese dinero no le llega a Pretmex directamente, ya que es un fideicomiso que está auditado, calificado, tiene administradores maestros certificados por la Comisión Nacional Bancaria y de Valores, todo como si fuera un vehículo que estuviera en el mercado , acotó.

De acuerdo con Padilla, este proyecto de las también llamadas minibursatilizaciones tiene el objetivo de levantar cerca de 200 millones de pesos para tener un tamaño de cartera adecuado y así poder salir a captar recursos al mercado bursátil en un lapso de dos años.

Cuestionado sobre el costo operativo de estructurar estas minibursatilizaciones, el directivo reconoció que es mucho más caro que fondearse de la banca de desarrollo; sin embargo, la sofom pretende crear vehículos que en el mediano plazo otorguen el volumen necesario para salir al mercado formal.

Mayor rentabilidad

Debido a la estructura de estas emisiones, ofrecen a los inversionistas una rentabilidad superior a la del mercado de valores. Traemos tasas de mercado, nos estamos yendo entre 5 y 10 puntos arriba de estos vehículos públicos, con la misma estructura, mismas reglas de juego, sólo que no se compra a manera pública, lo cual no puede captar productos de afores, pero sí capitales de riesgo que quieran invertir en deuda a través de un vehículo muy seguro muy similar a una bursatilización , explicó.

Los recursos obtenidos serán destinados a reforzar la parte de su producto destinado para las empresas, especialmente para las pequeñas y medianas.

El director general de Pretmex indicó que el 2014 para la entidad significó aterrizar por completo modelos atractivos para el sector empresarial.

El año pasado, en pymes crecimos casi 150% y este año queremos crecer 200% y seguir desarrollando nuestra base de financiamiento, para que intermediemos el dinero de manera formal.

Entre el 2016 y el 2017 tendremos una buena cartera pyme para sacar un instrumento público y así acceder a fuentes de financiamiento más atractivas y tener un producto mucho más competitivo , concluyó.