Lectura 6:00 min

La palabra “recesión” domina la conversación en los mercados

Los participantes de diferentes mercados financieros se posicionan de maneras que anticipan, por lo menos, que la presión está lejos del final.

Los precios en las bolsas accionarias, en los mercados de divisas y en los de materias primas cuentan una historia. En su conjunto, los mercados “hablan” sobre el futuro de la economía.

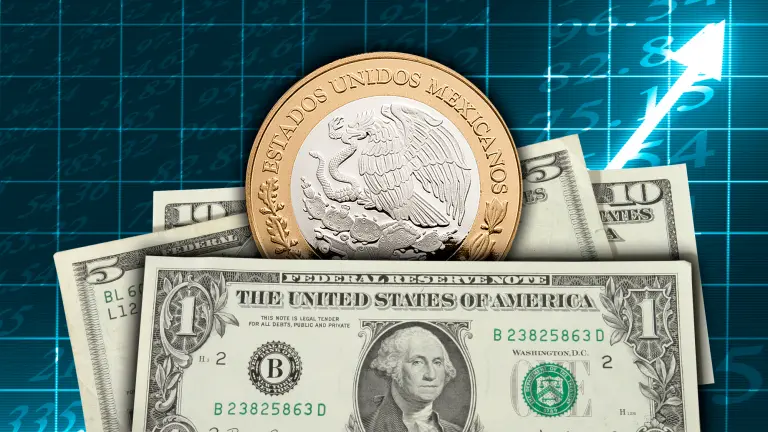

El Índice Dólar (DXY), que mide al billete verde contra las otras seis monedas del G7, mantiene una senda alcista desde abril de 2021. El jueves, después de conocer un elevado dato de inflación estadounidense, tocó un techo de 20 años.

El avance del dólar se aceleró a partir de enero de 2022, en un contexto de advertencias sobre la posibilidad de una guerra entre Rusia y Ucrania, que actualmente es generadora de la importante presión inflacionaria.

Lo más destacable de esto es que la interconexión entre los mercados ocasiona que el avance del dólar, la divisa ponderada en casi todas las actividades globales, no sea algo aislado y golpee en los precios de prácticamente todos los activos.

Todos apuntan en la misma dirección

1. Divisas

El aumento de la inflación ha provocado dos fenómenos que apoyan al dólar: menor confianza en otros activos y subidas de tasas de interés que mejoran el atractivo de los papeles de deuda estadounidenses en el entorno de preocupación.

Uno de los reflejos que con mayor calidad se observa de esa realidad está en el euro, actualmente cotizado 1.008 dólares por unidad y que tres días seguidos de esta semana marcó niveles por debajo del dólar, llegando a mínimos de 20 años.

“Llevamos dos trimestres seguidos de presión en materia de inflación, considerando además factores como alzas de tasas de interés, no se prevé que el panorama mejore pronto”, dijo Eduardo Abarca, CEO de Aurea Capital Markets, un operador de activos bursátiles.

Las depreciaciones cambiarias afectan a las economías al complicar la importación de productos en dólares. No es poca cosa ante una creciente inflación. La depreciación se observa también en divisas como el peso, ya sobre 21 unidades.

2. Mercados accionarios

Sucedió en las crisis más importantes de la historia: en la depresión de 1929, en 2001 cuando reventó la burbuja de empresas puntocom, en 2008 con las hipotecas subprime y, recientemente, con la Covid-19: las acciones lo anticiparon.

Los 11 procesos más recientes de recesión tiraron 26% en promedio al índice S&P 500, principal referencia de Wall Street, un fenómeno que en general comenzó antes de decretarse la recesión. Desde su último techo histórico, el S&P 500 ha caído más de 21 por ciento.

Las bolsas muestran las expectativas para los resultados corporativos en cierto contexto. Una caída de 10% (una corrección) es la respuesta a un excesivo de entusiasmo y una de 20% (mercado bajista) ocurre cuando se derriban expectativas.

“Los mercados van un paso por delante siempre. Aún se encuentran definiendo si será estanflación o una recesión, pero el hecho es que siguen cayendo y no vemos un suelo próximo”, dijo Javier Molina, analista de mercados de eToro, una casa de bolsa internacioal con sede en Israel.

3. Metales y materias primas

El alza del dólar abarata los precios de los metales, tanto preciosos como industriales. Incluso el oro, que tocó un máximo de 2,070 dólares en marzo por el miedo a la guerra, cotiza hoy en 1,700 dólares, perdiendo casi 18 por ciento.

Efectos similares se observaron en los mercados de granos, que fueron empujados en el tercer mes por la guerra en Ucrania y presiones en las cadenas de suministros, están en niveles previos al estallido del conflicto con Rusia.

Finalmente, los precios del petróleo, que llegaron a cotizar sobre 130 dólares empujados por la guerra, también han comenzado a caer debido la a expectativa de menor demanda. Actualmente se encuentran por debajo de 100 dólares.

La inflación y las apuestas sobre alzas de tasas han cambiado el panorama para estos activos, que era de encarecimiento, por uno de menor demanda. Los compradores de materias primas anticipan una mayor desaceleración.

4. Deuda

Pero antes incluso que en las bolsas y otros activos, es en el mercado de deuda donde se pueden encontrar los primeros indicios de una recesión. No es sólo en las alzas de tasas, también con la inversión de la curva de rendimientos.

Ya en abril los analistas consideraban la posibilidad de una recesión, tomando como su referencia la inversión de la curva, que es cuando el rendimiento del bono del Tesoro de dos años supera al que tiene una vigencia de 10 años.

Algunos analistas consideran que la inversión en la deuda estadounidense predice una recesión que puede ocurrir en un periodo de entre ocho y 24 meses. Esto ha ocurrido en ocho recesiones anteriores desde la década de 1960.

“Debe aclararse que la actual inversión está relacionada con factores más estructurales y tendríamos que revisar en este caso algunos de los plazos más cortos”, dijo Jorge Adrián Calderon, director general de Bull&Bear, una plataforma para operaciones con instrumentos de deuda.

Coincidencias

A pesar de las sutiles diferencias en las opiniones de diversos analistas, son mayores las coincidencias sobre la presión que podrían ejercer en la economía global la inflación y las alzas progresivamente mas fuertes a las tasas de interés.

La inflación de junio, con un registro interanual de 9.1% de acuerdo con el Departamento de Trabajo, marcó un máximo de poco más de 40 años. La Reserva Federal ha subido sus tasas en tres reuniones consecutivas y lo hará una cuarta.

Los aumentos de tasas de interés del banco central, de 0.25 puntos base en abril, 0.50 en mayo y 0.75 junio, más los que vengan, han fortalecido el temor a una recesión que ya no está sólo en los inversionistas y crece entre los expertos.

El Fondo Monetario Internacional (FMI), Bank of America y JP Morgan Chase son sólo algunas de las muchas voces que esta semana hablaron sobre inflación, un día después de un dato de inflación que volvió a encender las alarmas.

jose.rivera@eleconomista.mx