Lectura 8:00 min

Los desafíos que enfrentará Unifin tras iniciar su proceso de reestructura

La decisión de Unifin de no hacer el pago de intereses y capital de su deuda genera desconfianza en el sector, consideraron analistas, pues coincide con la situación que atraviesan otras instituciones financieras no bancarias como Alpha Credit y Credito Real.

Primero Crédito Real y, ahora, Unifin iniciaría un proceso reestructura financiera, después de haber informado que no pagará el capital ni los intereses de su deuda, ante el complicado entorno en el que opera, con acceso limitado a fuentes de financiamiento, una de sus principales líneas para seguir otorgando préstamos.

La decisión de la empresa sorprendió a los participantes del mercado, pues apenas el 31 de mayo anunció un acuerdo con Credit Suisse para obtener una línea de crédito por hasta 500 millones de dólares, para refinanciar su deuda.

También extendió hasta mayo del 2024 un bono internacional, por 200 millones de dólares, que vencía en este mes de agosto, tras haber negociado con los tenedores de los títulos.

“La compañía ha adoptado la decisión de no hacer el pago de intereses y capital de su deuda hasta el periodo necesario para negociar acuerdos definitivos con sus acreedores, en relación con una reestructura estratégica, ordenada y consensuada”, informó en el comunicado enviado a la BMV, el lunes por la noche.

La decisión de Unifin genera desconfianza en el sector, consideraron analistas, pues coincide con la situación que atraviesan otras instituciones financieras no bancarias como Alpha Credit y Credito Real.

Esta última empresa anunció, a mediados de junio, su liquidación por órdenes de la autoridad judicial y este martes informó que acordó términos, con varios de sus acreedores, para liquidar sus pasivos, en tanto seguirá el mismo camino con los que aún no han sido pagados.

Manuel Zegbe, analista senior en Signum Research, comentó: “No veo la razón por la que la empresa tomó esta decisión”. Aunque explicó que Unifin ha tenido problemas para financiarse, debido al incumplimiento de pago de otras empresas del sector, como Alpha Credit y Crédito Real, lo cual ha causado cierta desconfianza en el mercado.

“Sus resultados del segundo semestre y el plan que mantenían para preservar su liquidez se observaron mejoras en su solvencia en respecto al trimestre anterior. No sabemos cuál fue el catalizador que llevó a la administración a tomar esa decisión”, añadió el especialista.

Consideró que esta situación causa desconfianza a los inversionistas y, con ello, la capacidad para financiar las operaciones y obtener fondeo serán “más difíciles” para otras instituciones financieras no bancarias.

“La credibilidad del sector es casi nula ante el incumplimiento de otros jugadores como Alpha Credit y Crédito Real, que están en procesos de reestructura financiera”, añadió Manuel Zegbe.

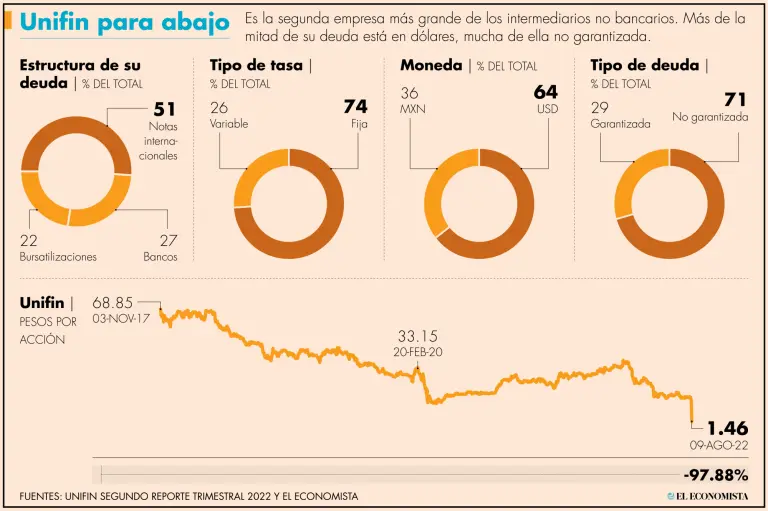

El anuncio de Unifin tuvo un fuerte costo en el mercado. Tanto el precio de sus acciones, como el de sus bonos cayeron a mínimos históricos, ante la duda que sembró la empresa entre los inversionistas por su actual situación financiera.

Así, las acciones de Unifin se desplomaron 88.80%, en la Bolsa Mexicana de Valores (BMV) en la sesión de esta martes; cerraron a un precio de 1.46 pesos desde los 13.03 pesos de la jornada previa. Incluso su operación fue suspendida por varios momentos a lo largo de la cotización, ya que rebasó los límites de negociación permitidos.

En el año han perdido un 96.10% y desde su máximo nivel alcanzado el 3 de noviembre de 2017, a 68.85 pesos, han caído un 98 por ciento.

Mientras los bonos en dólares con vencimiento en 2024 cayeron 90.40% ayer, a 10.58 pesos desde los 100.18 pesos de la negociación previa.

Elías Rahmane, CEO de Exitus Credit dedicado a otorgar préstamos a jubilados y pensionados entre otros, lamentó la situación de Unifin y comentó el sector financiero no bancario vive momentos complicados, sin embargo, en su caso buscarán crecer a un ritmo prudente.

“Indiscutiblemente llegan momentos complicados, ahí están las muestras. Esto requiere ser mucho más prudentes en la toma de riesgos, muchas veces es difícil para cualquier emprendedor porque la tentación siempre está cerca (...) No creo que la situación vaya a demeritar por ningún motivo lo que hemos hecho hasta hoy”, dijo el directivo en conferencia al celebrar su segunda colocación de certificados bursátiles fiduciarios por 270 millones de pesos en la Bolsa Institucional de Valores.

En el mismo evento, René Moreno, director de Administración y Finanzas en Exitus Credit, dijo que “el caso particular del sector y de las empresas que están enfrentando procesos complejos y adversos tiene que ver mucho con la falta de profundidad que hay en el mercado bursátil mexicano. La falta de regulación para tener un mercado más disponible para que las compañías puedan tener acceso a financiamiento”.

A lo que se enfrenta

Unifin, con más de 29 años dedicada al arrendamiento y factoraje a pequeñas y medianas empresas (Pymes), tiene una deuda total con costo de 78,939 millones de pesos. En los próximos 12 meses enfrenta vencimientos por alrededor de 21,000 millones de pesos, el 26.5% de todos sus pasivos.

“La empresa solo va a dejar de pagar sus bonos o deuda en el mercado, sus líneas de crédito las seguirán pagando de acuerdo a los términos de las operaciones”, puntualizó el especialista.

Los bonos internacionales ascienden a 40,515 millones de pesos, esto es 51.3% de su deuda total, por lo que paga intereses de 11.4 por ciento. El plazo promedio es de 48 meses.

En tanto las bursatilizaciones suman 17,549 millones de pesos, un 22.2% del total de sus pasivos, con un plazo promedio de 43 meses y un pago de intereses de 11.0 por ciento.

El mayor porcentaje (64.5%) de la deuda con costo de Unifin está denominada en dólares; un 26% está pactada a tasa variable. Por lo que los aumentos actuales en las tasas de interés de referencia afectan sus costos por intereses, pero no de manera sustancial.

“Unifin tenía en caja cerca de 5,500 millones de pesos y lo que captarían de recursos a través de los pagos de créditos que iban a recibir cubría sin problema la deuda pendiente por los próximos 12 meses, por lo que no veo la razón por la que tomaron esta decisión. Quizá fue porque su liquidez podrían estar afectados para los próximos 25 a 36 a meses, donde sus vencimientos ya son mayores a lo que recolectarían con los créditos que otorgan”, dijo Manuel Zegbe.

Por su parte, Fitch Ratings y S&P Global Ratings asignaron una “Perspectiva Negativa” a las calificaciones de largo plazo de Unifin y las mantuvieron tres y cuatro escalones por debajo del grado de inversión, respectivamente, en junio.

Este martes, HR Ratings revisó a la baja la calificación (de HR AA- a HR C-) , en grado especulativo y con riesgo de default en el pago de las obligaciones de deuda. Esto por “un cambio en la voluntad de pago de sus bonos” de la arrendadora financiera, “sin que este fundamentado en un deterioro en sus indicadores o cifras financieras”.

Ligas mayores

Rodrigo Lebois Mateos, presidente de Unifin, llevó en marzo de 2002 a que su empresa emitiera 20 millones de pesos en la Bolsa Mexicana de Valores, su debut en el mercado bursátil.

Bursatilizó el primer leasing (arrendamiento) en el 2006, se realizaron 10 bursatilizaciones más y colocó en 2014, un bono por 400 millones de dólares en el mercado internacional, ya estaba en las grandes ligas.

El empresario fundó la arrendadora en 1993, con cinco empleados, 300,000 dólares (un millón de pesos de ese tiempo) en Prado Sur, en las Lomas de Chapultepec.

En el 2014, después de una serie de emisiones de deuda, se tomó la decisión de ir al mercado de capitales. Hubo interés por parte de los inversionistas extranjeros y nacionales.

En aquella época, se buscó colocar acciones, no por una necesidad de capital, decían los directivos de la empresa, se quería compartir. Visitaron a más de 80 inversionistas institucionales y hubo una sobre demanda de siete veces lo que se quería colocar en el mercado.

Se recibieron ofertas por más de 60 inversionistas institucionales y 5,000 personas físicas buscaron participar.

Promecap, de Fernando Chico Pardo y Análisis Ejecutivo de Proyectos San Luis, de la familia Valladares, fueron de los accionistas fundadores.

Rodrigo Lebois Mateos dijo en 2015 que después de unos años, podría vender la empresa, cuando madurara, la crisis económica, la Covid-19 y la situación financiera de sus clientes, cancelaron ese sueño.

kg