Lectura 5:00 min

México es un riesgo para la operación de WeWork

Entre los riesgos que la compañía considera que pueden afectar su negocio ante los inversionistas se encuentra el que la Ciudad de México se encuentra en una zona sísmica activa.

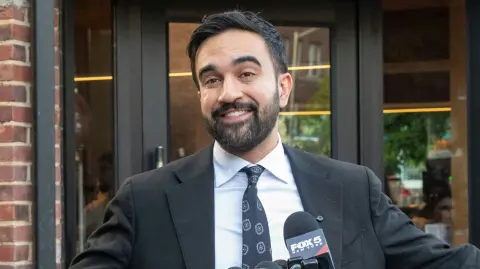

Oficinas de WeWork en Montes Urales 424, en la Ciudad de México. Foto: Cortesía WeWork

México figura entre los riesgos que WeWork enlista en sus documentos de registro ante la Comisión de Bolsa y Valores de Estados Unidos (SEC) para su Oferta Pública Inicial (OPI) de acciones en el mercado bursátil.

“Muchos de nuestros espacios están ubicados cerca de zonas de desastre, incluidas zonas de inundación en la ciudad de Nueva York y fallas sísmicas potencialmente activas en el área de la bahía de San Francisco y la Ciudad de México”, refiere la compañía estadounidense en una de las 29 páginas del documento en las que enlista los factores de riesgo que podrían afectar su negocio.

El 14 de agosto, la compañía, cuyo negocio está enfocado en ofrecer espacios de trabajo a emprendedores y startups bajo el modelo de membresías, presentó el formulario S-1 ante la autoridad financiera de Estados Unidos con el objetivo de salir a bolsa.

Otros de los riesgos mencionados por WeWork, que espera recaudar 1,000 millones de dólares con esta OPI y que ha sido valorada por Softbank en 47,000 millones de dólares, están relacionados con su crecimiento, con las pérdidas que ha tenido desde hace varios años en la relación entre sus ganancias y sus costos y con muchos de los riesgos vinculados con el sector inmobiliario en general, como el desarrollo de más espacios y el mantenimiento de los mismos.

En el documento presentado ante la SEC la compañía basada en Nueva York reveló que en los primeros seis meses de 2019 registró pérdidas por 689.67 millones de dólares, lo que supone un incremento de 9.8% respecto del primer semestre del 2018. Las pérdidas se deben a que si bien sus ingresos se duplicaron en los primeros seis meses de este año, sus gastos aumentaron en la misma proporción.

Jacobo Rodríguez, de la casa consultora Black Wallstreet Capital, está escéptico de la salida a Bolsa de WeWork por el hecho de que se trata de una empresa que no genera ganancias, lo que hace complicada esta Oferta Pública Inicial. “Su modelo radica en ampliar el número de membresías que tienen, de ahí provienen principalmente sus ingresos, el problema es que la empresa ha estado muy enfocada en incrementar el número de unidades que tiene, de manera muy agresiva, eso ha provocado que los costos sean mucho más altos que los ingresos”, dijo Rodríguez a El Economista.

De su fundación, en 2010, la compañía ha pasado de dar servicio a 450 clientes con dos espacios en la ciudad de Nueva York hasta contar con 527,000 membresías en 528 espacios de 111 países, entre los que se encuentran las 27 espacios que tiene en Guadalajara, Monterrey y la Ciudad de México.

“A lo que le estaríamos apostando en algún momento es que cuando ya tengan un mercado bastante amplio, o sea que tengan unidades suficientes de oficinas, pues ya dejen de invertir de esa manera y así dejar que los ingresos se aceleren de manera más rápida que los costos”, dijo Rodríguez.

De acuerdo con la documentación para su OPI, WeWork espera mantener la agresiva estrategia de expansión que ha mostrado en los últimos años, al sumar 160 ciudades a las 111 en las que ya tiene presencia, lo que le daría una cobertura total de 280 ciudades. Basada en cifras demográficas de la OCDE, la compañía estima llegar a una población potencial de 255 millones de personas que, según sus cálculos, le ofrecen una oportunidad de mercado de 1.6 billones de dólares.

Según Rodríguez, los propios directivos de la empresa han mencionado que no está entre sus prioridades dejar de invertir en nuevos espacios y de expandirse a más ciudades, lo que hace que la expectativa de retorno para los inversionistas sea a un muy largo plazo. “Yo soy renuente. Si comienzan a funcionar como una empresa inmobiliaria clásica, es decir que solo se dediquen a rentar sus oficinas, ahí mostraría interés, pero tienen una estrategia de crecimiento muy agresiva y eso no genera valor para los accionistas”, dijo.

Para el consultor, además de los riesgos que tradicionalmente se vinculan con el sector inmobiliario, como pueden ser una desaceleración en la actividad económica o un incremento en la tasas de interés, WeWork enfrenta en la dirección de Adam Neumann un riesgo específico para la compañía, pues cree que el fundador y actual director ejecutivo concentra mucho poder de decisión dentro del negocio, algo que no es del agrado de los inversionistas.

El Economista contactó a WeWork en México para conocer su perspectiva ante esta salida a Bolsa, a lo que la compañía respondió que por el momento no hay declaraciones o información que pueda compartir.

rodrigo.riquelme@eleconomista.mx