Lectura 5:00 min

México necesita fortalecer el mercado bursátil

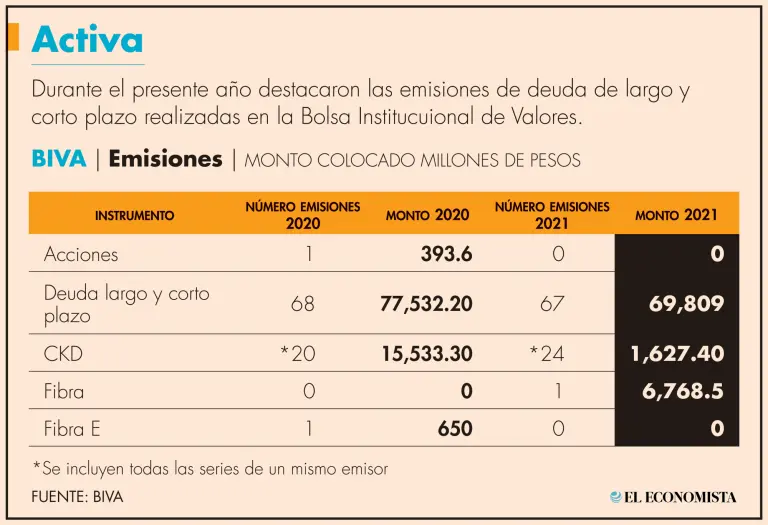

Este año, en la segunda Bolsa de valores de México, se realizaron emisiones de deuda por casi 70,000 millones de pesos en 67 colocaciones.

México necesita fortalecer el mercado bursátil para aumentar su competitividad y poder apoyar al crecimiento económico de mediano y largo plazos, así como atraer a un mayor número de inversionistas, consideró María Ariza, directora general de la Bolsa Institucional de Valores (Biva).

En conferencia, dijo que para aumentar la profundidad y liquidez del mercado de valores se debe trabajar en la parte de la demanda, atraer a más inversionistas tanto locales, extranjeros, pero también individuales o “retail”. Este es un trabajo conjunto entre todos los jugadores, como autoridades, reguladores, casas de bolsas y las propias bolsas.

“Hay que reforzar el mensaje de que hoy más que nunca hay que invertir. Al mercado le falta profundidad, pero ha demostrado que ofrece certidumbre, que está buscando ser cada vez más confiable. Estamos invirtiendo en tecnología e infraestructura para que los inversionistas estén más cómodos y para que al mismo tiempo esa oportunidad de inversión esté más disponible para que más personas podamos invertir y superar las coyunturas”, dijo María Aiza.

Sí bien reconoció que hoy hay empresas que han decidido deslistar sus acciones de la Bolsa y, al mismo tiempo, hay escasez de Ofertas Públicas Iniciales (OPI), esto se explica en gran medida por la escasa demanda en el mercado. Pero con todo ello, hay empresas que se están institucionalizando para arribar a Bolsa.

En este sentido, Javier Perochena, director de Emisoras de Biva, aseguró que han entablado relación con 450 empresas, de las cuales 80 se están institucionalizando. “Es un proceso que lleva dos o tres años, pero estamos convencidos de que la cosecha se verá en los siguientes años”, consideró.

Nuevas emisoras en 2022

El directivo explicó que en este 2021 fue mayor la actividad en el mercado de deuda corporativa de corto y largo plazo, con emisiones por alrededor de 70,000 millones de pesos, con un total de 67 colocaciones.

Recordó que en febrero del próximo año se espera la OPI de Globcash, la empresa del negocio prendario, que será la segunda colocación accionaria en Biva y la segunda en todo el mercado bursátil en cuatro años.

Los directivos de Biva destacaron que las emisiones de bonos temáticos o ASG (verde, social y de gobierno corporativo) se aceleraron por la pandemia del coronavirus. En este año, el 44% de todas las emisiones de deuda de largo plazo se colocaron bajo alguna de esas etiquetas.

“En los próximos tres años creemos que más de la mitad de todas las emisiones que existen en el mercado vengan con este etiquetado. Esto se aceleró por la pandemia, tanto inversionistas como emisores lo veían más hacia el largo plazo”, dijo Javier Perochena.

Va por índice de género

Dado el impulso que ha tenido este mercado de bonos temáticos, las directora general de Biva adelantó que están trabajando en la elaboración de un índice de género, en conjunto con Bloomberg, que confía que entre el 2022 y 2023 pueda anunciarse su lanzamiento.

“Necesitamos tener una masa crítica interesante de empresas mexicanas y eso va a generar que más y más empresas busquen pertenecer a estos índices, esto va a lograr que haya apetito en el mercado mexicano y más inclusión de la inversión”, comentó María Ariza.

En otros temas, la directiva consideró que con las nuevas reglas de mejor ejecución no sólo aumentará la participación de mercado de Biva, sino del mercado bursátil mexicano en su conjunto.

“La parte de mejor ejecución nos bloqueaba, básicamente no nos permitían subir nuestra participación de mercado porque los algoritmos estaban prácticamente en el 98% volteando a ver a la competencia, entonces es imposible subir la participación de mercado así”, expuso.

En este 2021, Biva estima cerrar con una participación de mercado de 9% y hacia el mediano plazo alcanzar entre 30 a 40 por ciento.

Se necesita un mayor mercado

En conferencia de prensa, el director general de la Bolsa Mexicana de Valores (BMV), José Oriol Bosch Par, aseguró que México merece un mercado de valores mucho más grande, y para el año próximo se tiene la expectativa de tener mejores rendimientos, más colocaciones de deuda y más instrumentos como nuevos derivados y futuros.

Pese a la sequía de Ofertas Públicas en la BMV y deslistes de las empresas, “en definitiva vemos un 2022 mejor que el 2021, con un mejor nivel para el S&P/BMV IPC, con mayores adquisiciones de deuda como parte de la necesidad de financiamiento para proyectos productivos y buscamos que el próximo año superar los niveles prepandemia”, dijo el directivo.

Actualmente el principal índice de la Bolsa mexicana tiene un rendimiento de 16.10% y se ubica en un nivel de 51,163.66 puntos. El rendimiento anual del FTSE-BIVA es de 16.48% y se encuentra en 1,056.42 unidades. (Con información de Ariel Méndez)