Lectura 4:00 min

Otro día de mucho estrés para la Bolsa de Nueva York

En México, a diferencia de los índices de Wall Street, las bolsas de valores ajustaron su tendencia y terminaron la jornada con ganancias.

Se mantiene la volatilidad en el mercado accionario por las tensiones geopolíticas y la incertidumbre de la decisión de este miércoles de la Reserva Federal de Estados Unidos (Fed), lo que para analistas es la segunda llamada para una corrección a la baja mayor en el mercado.

En una jornada de mucha incertidumbre y volatilidad, similar a la del lunes, las acciones estadounidenses oscilaron entre fuertes pérdidas y modestas ganancias. Las acciones terminaron muy lejos de los mínimos de la sesión, cuando el S&P 500 coqueteó una vez más con la confirmación de una corrección.

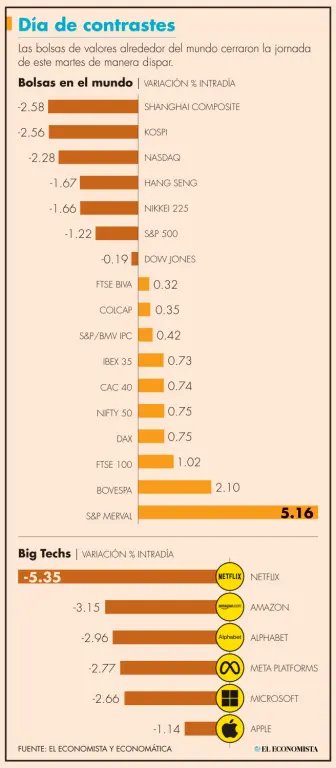

El índice Dow Jones terminó con una ligera pérdida de 0.19% a 34,297.73 puntos, aunque durante la jornada llegó a caer hasta 2.38 por ciento. El índice S&P 500 perdió 1.22% a 4,356.45 unidades y el tecnológico NASDAQ sufrió una caída de 2.28%, aunque llegó a perder 3.18 por ciento, finalizó en 13,539.29 unidades.

El índice NASDAQ Compuesto, tiene una caída de 13.46% en lo que va de enero, mientras que el referencial S&P 500 reporta una pérdida de 8.60% y el Promedio Industrial Dow Jones baja 5.62% en lo que va del presente año.

En México, las bolsas de valores ajustaron la tendencia y terminaron con ganancias. El S&P/BMV IPC, principal índice de la Bolsa Mexicana de Valores, ganó 0.42% a 51,104.39 puntos, en tanto el índice FTSE-BIVA de la Bolsa Institucional de Valores subió 0.32% a 1,055.64 enteros.

En Europa los mercados también iniciaron con pérdidas para luego recuperarse. El FTSE 100 de Londres avanzó 1.02%, el DAX alemán subió 0.75%, el CAC 40 de Paris ganó 0.74% y el Ibex 35 español cerró con alza de 0.73 por ciento.

El secretario de Estado de Estados Unidos, Antony Blinken le dijo a su homólogo ruso que el Kremlin podría calmar las tensiones sobre una posible invasión al retirar un despliegue extraordinario de tropas de la frontera con Ucrania. La inteligencia estadounidense ha indicado que Rusia podría atacar dentro de un mes.

Gabriela Siller, directora de Análisis Económico en Banco Base, explicó que el mercado de capitales cerró la segunda sesión de la semana con un desempeño mixto, aunque con un comportamiento diferenciado por región.

“Por un lado, los principales índices europeos cerraron con resultados positivos, mostrando una corrección tras las pérdidas significativas observadas en la sesión de ayer, cuando se incrementó el nerviosismo asociado a las tensiones geopolíticas entre Rusia y Ucrania”, destacó la especialista.

Tensiones geopolíticas

Amin Vera, subdirector de Análisis Económico en Black Wallstreet Capital, había dicho el lunes que las tensiones geopolíticas respecto a Ucrania fueron “la gota que derramó el vaso”, ya que los “los factores geopolíticos, por sí mismos, no generan la corrección, pero son el pretexto”.

Gabriela Siller comentó que “el mercado se mantendrá atento a la conferencia de prensa del presidente de la Fed, Jerome Powell, este miércoles, especialmente a los comentarios relacionados con el ritmo de incrementos a la tasa de interés de referencia durante este 2022, pues una postura más agresiva podría impactar negativamente al mercado bursátil. Mayores tasas de interés implican una mayor tasa de descuento desde un punto de vista de valuación de flujos de efectivo”.

Los especialistas aseguraron que los principales índices de Wall Street están perdiendo su media móvil de 200 días, lo que significaría un mercado bajista.

“Cuando se pierde la media móvil de 200 días, los inversionistas venden sus acciones, por lo que vamos a seguir viendo bajas. El discurso de Jerome Powell, presidente del banco central de Estados Unidos, puede hacer que el mercado bursátil pierda nuevamente”, dijo Iván Santín Diaz, asesor en inversiones.

Ramsé Gutiérrez, codirector de Inversiones en Franklin Templeton México, comentó que “si bien, esta alza de tasas esperada está provocando caídas en la mayoría de los activos de inversión, podrían ser sanas y tratarse de solo correcciones de valuaciones bastante altas tras todos los estímulos monetarios y fiscales que se dieron por la pandemia”.

Agregó que “por ello, los bancos centrales no tendrían porque detenerse en sus intenciones de apretar las condiciones monetarias en el corto/mediano plazo”. (Con información de Agencias)