Lectura 5:00 min

Pemex y CFE son las empresas con mayor deuda bursátil en la BMV

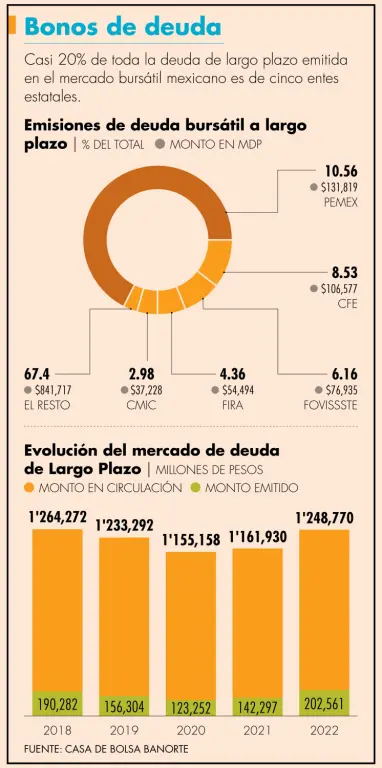

Las dos empresas del gobierno tenían bonos a largo plazo en la BMV por 238,396 millones de pesos al cierre de noviembre, el 19.09% de toda la deuda emitida a largo plazo en el mercado.

Petróleos Mexicanos (Pemex) y la Comisión Federal de Electricidad (CFE) son las dos empresas más endeudadas de la Bolsa Mexicana de Valores (BMV), además de que son de las más apalancadas del país.

Pemex y CFE tenían bonos a largo plazo en la BMV por 238,396 millones de pesos al cierre de noviembre, el 19.09% de toda la deuda emitida a largo plazo en el mercado accionario mexicano, según un análisis de Casa de Bolsa Banorte.

Luego de Pemex y CFE, otras tres dependencias públicas son las principales emisores de bonos de largo plazo, con lo que las cinco empresas más endeudadas de México son organismos pertenecientes al Estado mexicano.

Fovissste es la tercera más endeuda, con bonos de largo plazo por 76,935 millones de pesos (6.16% del total), seguida de los Fideicomisos Instituidos con Relación a la Agricultura (FIRA) con bonos por 54,494 millones de pesos (4.36% del total) y de la Corporación Mexicana de Inversiones de Capital, mejor conocido como el Fondo de Fondos, de Nacional Financiera, con deuda por 37,228 millones de pesos (2.98% del total).

Al cierre del penúltimo mes del año, en el mercado mexicano había deuda de largo plazo emitida por 1.25 billones de pesos.

Carlos González, director de Análisis en Monex Casa de Bolsa, dijo que Pemex y CFE no sólo son las más endeudadas en términos de volumen, sino también de las más apalancadas del país, lo que no es sano para las finanzas públicas.

“No es sano porque implica que el gobierno tendrá que canalizar mayores recursos al pago de la deuda tanto de emisión federal como para apoyar eventualmente a las empresas del Estado”, dijo el analista de Monex.

Pemex tiene una razón deuda neta/Ebitda de 2.86 veces, lo que significa que con sus niveles actuales de flujo operativo tardaría 2 años y 10 meses en liquidar todas sus obligaciones. La CFE por su parte tiene un ratio deuda total/Ebitda de 5 veces, de acuerdo con datos de Fitch Ratings.

En contraste, América Móvil y Coca-Cola Femsa -las dos emisoras privadas con mayores emisiones de deuda bursátil a largo plazo- tienen una razón deuda neta/Ebitda de 1.5 y 1 veces, respectivamente.

Tanto Pemex como la CFE cuentan con calificaciones en grado de inversión gracias al respaldo implícito que les da el gobierno federal, lo que significa que las evaluadoras de riesgo confían en que sí pueden pagar sus obligaciones.

No obstante, Carlos González señaló que la razón por la que tiene calificaciones tan altas en sus bonos es por el apoyo implícito del gobierno federal.

“Son empresas productivas del Estado, lo que quiere decir que son entidades independientes al gobierno, por lo que deberían de ser calificadas de manera independiente, pero lo que dicen las evaluadoras de riesgo es: ‘Para qué nos hacemos tontos, si Pemex no puede pagar hay un respaldo del gobierno porque no la van a dejar quebrar’ y de hecho ya lo ha demostrado mandando transferencias para poyar el pago de deuda”, afirmó Carlos González.

El año pasado, el gobierno federal destinó 275,849 millones de pesos para apoyar a Petróleos Mexicanos en el pago de su deuda, esto con el objetivo de que la empresa productiva del estado destinara recursos a inversiones.

Esta práctica se interrumpió este año, aunque la petrolera estatal está en pláticas con la administración federal para reanudarla el siguiente año.

Alcanzaron récord en noviembre

Las emisiones de deuda de largo plazo en el mercado accionario mexicano alcanzaron una cifra récord en noviembre, con un monto por 52,700 millones de pesos, la mayor cifra para ese mismo mes desde el 2004, de acuerdo con un reporte de Banorte.

Esta cifra récord se alcanzó gracias a las emisiones de empresas como América Móvil que levantó un monto de 24,002 millones de pesos y a Fomento Económico Mexicano (FEMA) que recaudó un monto de 9,274 millones de pesos.

Además, resaltan las emisiones de deuda bursátil de la propia CFE que ascienden a una cifra de 10,000 millones de pesos en el penúltimo mes del año.

“Esperamos que la actividad se mantenga estable en la primera mitad de diciembre, seguida de un parón total en las últimas semanas del año, y el primer mes de 2023, lo que podría indicar un cambio en las preferencias de los inversionistas a medida que la escalada ciclo de los bancos centrales se acerca a su fin”, dijeron analistas de Banorte.

Por otro lado, las emisiones de deuda de corto plazo ascendieron a una cifra cercana a los 16,900 millones de pesos durante el penúltimo mes del presente año, un crecimiento de 15.4% respecto al 2021.

De acuerdo con un análisis de Banorte, en lo que va del presente año han sido colocados cerca de 202,561 millones de pesos en bonos de largo plazo en el mercado bursátil mexicano.