Lectura 5:00 min

Prevén regreso global de bonos temáticos en la segunda mitad del año

En el 2022 disminuyó la emisión de bonos de este tipo en México pero los especialistas en el tema confían en que este año cierre con una cifra de casi 1 billón de dólares.

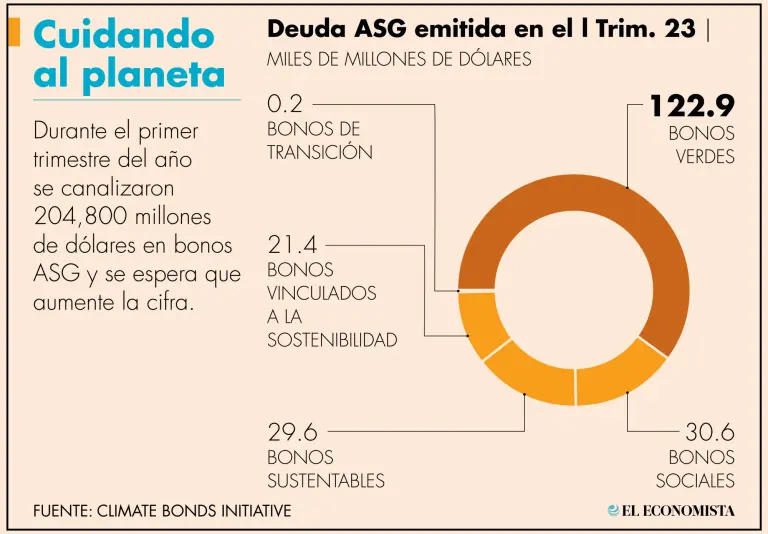

Después de que el financiamiento a través de la emisión de bonos etiquetados como verdes, sociales, sustentables, transición y vinculados a la sostenibilidad (ASG) repuntó 17% en el primer trimestre de este año frente a los últimos tres meses del 2022, especialistas pronostican un mayor ritmo de crecimiento para la segunda mitad de 2023.

Entre enero y marzo de este año, se canalizaron 204,800 millones de dólares en financiamiento, cifra equivalente a un aumento del 17% en comparación con el trimestre anterior. Este aumento es relevante si se considera la caída del 21% registrada entre el primer trimestre del 2022, de acuerdo con datos de Climate Bonds Initiative (CBI) una organización sin fines de lucro que promueve el financiamiento verde en el mundo.

Ello después de que en el 2022 el mercado de bonos etiquetados en el mundo languideció en un entorno de aumentos en las tasas de interés en el mundo, alta inflación, por la guerra entre Rusia y Ucrania que encareció materias primas a nivel internacional, así como por los temores generados por el riesgo de una recesión económica.

“A medida que los mercados de renta fija se recuperan es probable que un enfoque más selectivo para la compra de bonos favorezca los bonos sostenibles, que ofrecen a los inversionistas una visión de hacia dónde se dirige su capital y la seguridad de que el emisor se está moviendo con los tiempos en el tema crítico del impacto climático”, dijo Sean Kidney, CEO de CBI.

Sugirió que todos los actores del mercado deben intensificar y asumir esta responsabilidad, ya que los compromisos climáticos, los caminos creíbles y las finanzas sostenibles deberían ser los pilares de la buena gobernanza tanto en el sector público como en el privado.

Por su parte, Moody's pronostica que la emisión de bonos verdes, sociales, sustentables, de transición y vinculados a la sostenibilidad alcanzará los 950,000 millones de dólares en 2023, de los cuales 550,000 millones de dólares serán bonos verdes.

Otros 150,000 millones de dólares serán bonos sociales, 175,000 millones de dólares bonos sostenibles y 75,000 millones de dólares bonos vinculados a la sostenibilidad.

Entre los factores que impulsarán el crecimiento, de acuerdo con Moody’s, está el aumento de los emisores corporativos que buscan financiar sus metas para alcanzar emisiones netas cero, particularmente en sectores intensivos en carbono, así como un entorno más favorable, con menos inflación, particularmente en Estados Unidos.

Para Dennis Sugrue, director sénior de Análisis de Calificaciones en S&P Global Ratings, la emisión global de esta canasta de bonos volverá a crecer, alcanzando entre 900,000 millones de dólares, acercándose al récord de 1.06 billones de dólares que se dio en el 2021.

Esto sigue a un 2022 en el que la política monetaria contractiva y la incertidumbre macroeconómica deprimieron la emisión de bonos globales”, dijo el especialista en S&P.

Citó que uno de los factores que podrían impulsar el crecimiento de este mercado, que se está recuperando de la caída del 2022, están las políticas que los países están adoptando en materia de inversión en adaptación y resiliencia climática.

Dennis Sugrue añadió que las empresas no financieras, de servicios financieros y los sectores de finanzas públicas internacionales y de Estados Unidos abarcarán entre el 14% y el 16% de todas las emisiones de 2023 de bonos verdes, sociales, sustentables y vinculados a la sostenibilidad.

Aunque vaticinó que la demanda la seguirá dominando la colocación de bonos verdes, seguida por los de sostenibilidad, mientras que los bonos vinculados a la sostenibilidad (SLB) están hoy en un punto de inflexión.

Acerca de los bonos sociales, las emisiones se han contraído después del fuerte crecimiento de 2020 y parte del 2021, ya que el gran catalizador fue la pandemia de Covid-19.

En el 2020 se registraron 138 emisiones y un monto captado superior a los 163,000 millones dólares. Sin embargo, la emisión se contrajo un 24% en 2022, debido a que disminuyó la necesidad de financiamiento de alivio de la pandemia.

El reto

Los expertos de este mercado, siguen pensando aún las preguntas sobre la real capacidad de los activos para alcanzar los objetivos de sostenibilidad.

A decir del estratega de S&P, hacia los próximos cinco años, las iniciativas regulatorias, que contemplen taxonomías, reporteo de información, entre otros puntos, van a ayudar a determinar si el mercado deuda temática crece a un buen ritmo.

La simplicidad y flexibilidad de los bonos vinculados a la sostenibilidad frente a la emisión con etiqueta verde y social también puede resultar atractiva para los soberanos de mercados emergentes”, dijo Dennis Sugrue.

Precisó que algunos emisores de mercados desarrollados prefieren la deuda con etiqueta verde o social por su mayor liquidez.

En el primer trimestre de este año, se levantaron recursos por 122,900 millones de dólares con la emisión de bonos verdes contra los 129,700 millones de dólares del mismo periodo del 2022.

Por su parte, los bonos sociales reportaron emisiones por 30,600 millones de dólares entre enero y marzo de 2023, en el mismo lapso se colocaron 29,600 millones de dólares en bonos sostenibles.