Lectura 2:00 min

Promecap recauda US300 millones

El capital levantado por el nuevo emisor será invertido en la adquisición de empresas de diversos sectores.

El fondo de capital privado Promecap logró su objetivo. Recabó 5,578 millones de pesos (300 millones de dólares) con la colocación de un Special Purpose Acquisition Company (SPAC), a través de su filial Promecap Acquisition Company, en la Bolsa Mexicana de Valores (BMV).

La emisora colocó 30 millones de títulos entre 119 inversionistas nacionales y extranjeros, a un precio de 185.93 pesos cada uno.

En su debut sus títulos se mantuvieron sin variación y finalizaron la sesión en 185.93 pesos por unidad, con un volumen operado de 15,000 títulos.

En un comunicado, la BMV informó que 79.02% de la oferta global se colocó en México y 20.98% en mercados internacionales.

La emisora expuso en una presentación a inversionistas que el capital levantado lo invertirá en la adquisición de empresas de diversos sectores.

Tendrá un periodo de 24 meses para buscar y presentarle a la asamblea de accionistas una propuesta de inversión.

Agregó que se enfocará en encontrar la oportunidad de comprar empresas o activos en numerosos sectores, puesto que su enfoque “es generalista” y aprovechará las condiciones volátiles actuales.

Los mercados en los que Promecap Acquisition Company, el administrador del SPAC, buscará oportunidades de inversión son Aguascalientes, Quintana Roo, Yucatán, Sinaloa, Jalisco, Chihuahua, Durango, Querétaro, San Luis Potosí, entre otros.

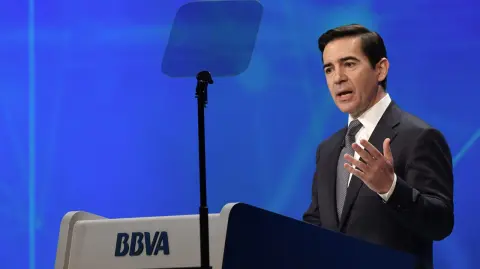

La Bolsa Mexicana de Valores precisó en el comunicado que cuando los accionistas hayan aceptado una propuesta de adquisición “se iniciará la combinación inicial de negocios, y la empresa adquirida se fusionará con Promecap Acquisition Company, que preside el empresario Fernando Chico Pardo, convirtiéndose en una empresa pública que cotiza en la BMV, operando bajo las mismas reglas del mercado de valores”.

el segundo spac en la bmv

El SPAC es un instrumento financiero que se lanzó el año pasado en el mercado local y con él, los emisores recaudan capital para comprar empresas de diversos sectores. Arranca sin tener historial de operaciones.

El SPAC de Promecap es el segundo SPAC en el mercado mexicano, luego que en agosto pasado la petrolera Vista Oil & Gas colocó por primera vez el instrumento.