Lectura 5:00 min

Se achica el mercado: así ha caído la oferta accionaria en México

Hay 146 emisoras en el mercado accionario doméstico contra más de 170 firmas listadas hace 20 años. Desde el desliste de la compañía de autopartes Rassini, en el año 2019, se han sumado otras 13 empresas cotizadas que prefieren regresar al ámbito privado.

Ilustración EE: Nayelly Tenorio

En apenas dos años de esta incipiente década van 13 emisoras que han comunicado públicamente su intención de abandonar el mercado de valores de México. Lo que antes era una aspiración, como conquista corporativa, se ha convertido en un lastre para algunas empresas, mientras que otras se alejan aliviadas de dejar el mercado.

La compañía de autopartes Rassini comenzó su proceso de desliste en 2019 y dio el banderazo de salida para que una docena de emisoras que la acompañarán en su regreso al ámbito privado. A Rassini le siguieron la productora de papel y cartón Bio Pappel; General Seguros, y después Elementia y Fortaleza de los magnates Carlos Slim Helú y Antonio del Valle Ruiz.

La lista de emisoras prófugas incluye las compañías de energía IEnova, que dejó de cotizar al fusionarse con Sempra LNG, filial de Sempra Energy, en (2021); la de materiales Pochteca (2021) y la de telecomunicaciones Maxcom (2022), que solicitó abandonar la bolsa en marzo y en abril fue dada de baja después de que Transtelco Holding compró 95.55% de su capital social en octubre.

Están las que ya tienen un pie en la puerta, como las empresas de productos alimenticios Grupo Lala y Bachoco, y las que dejaron la puerta abierta para abandonar la casa, como la compañía de alimentos procesados Grupo Herdez, la línea aérea comercial Aeroméxico, la compañía de consumo Grupo Sanborns, de la familia de Slim Helú, y Monex Grupo Financiero, que recibió la aprobación de sus accionistas para abandonar el mercado accionario el martes pasado.

Hay casos que son un amago desde el extranjero, como el del banco Santander, que había anunciado la compra de sus acciones en manos de minoristas en la bolsa mexicana para deslistarse y al final no lo hizo, pero lanzó una oferta pública de adquisición voluntaria para quienes quisieran deshacerse de sus posiciones. Esto le da mayor facilidad para futuros y eventuales movimientos.

Para comprender el fenómeno de deslistes se deben considerar las condiciones que provocaron las salidas de empresas que antes voluntariamente decidieron abrirse al mercado en la búsqueda de crecimiento. Un notorio desbalance en oferta y demanda es la base de esta situación, de acuerdo con expertos del sector.

Radiografía del mercado

La sequía de Ofertas Públicas Iniciales (OPI) se ha extendido durante cuatro años en el mercado accionario mexicano. En Wall Street, en cambio, sólo en 2021 más de 1,000 compañías salieron a bolsa. Es imposible comparar mercados y culturas corporativas y financieras; los factores son diversos, y entre otras de sus consecuencias destaca también la concentración de la inversión.

Ha habido quiebras en emisoras importantes que, por supuesto, forman parte del entorno bursátil, pero que sumado a la falta de nuevas emisoras ha reducido la oferta en la bolsa.

Hay 146 acciones en el mercado accionario doméstico contra más de 170 firmas listadas hace 20 años.

La preocupación de los inversionistas ha llevado a concentrar su capital en un puñado de títulos, los más importantes por peso en la BMV, como América Móvil y Walmex, según datos de la Comisión Nacional Bancaria y de Valores (CNBV). Las empresas no ven los alicientes suficientes para salir a bolsa.

Para Edgar Arenas, autor del libro Invirtiendo y Entendiendo (2020), se trata de un problema que pone énfasis en dos realidades: los inversionistas locales no son activos y falta de promoción por parte de las emisoras.

“En otras bolsas del mundo, y lo he visto en empresas del Ibex [el índice español], los directores de finanzas abren canales de comunicación para explicar los negocios a los inversionistas, que también están más interesados en buscar a empresas atractivas poco valoradas”, dijo Arenas.

Las empresas huyen

En este contexto, como parte de su estrategia de crecimiento, algunas de las compañías rezagadas con acciones de baja bursatilidad han considerado una mejor opción salir del mercado. Las Ofertas Públicas de Adquisición (OPA) han ido en aumento.

Sólo en lo que va de este 2022 podemos mencionar los casos de Aeroméxico (parte del programa de reestructura para listarse en Estados Unidos), Sanborns y Monex, como el más reciente ejemplo de esto.

Otras empresas han anunciado sus intenciones de dejar la bolsa sin llevarlas a cabo, lo que no cambia la realidad: la bolsa local pierde atractivo entre las propias compañías cotizadas.

Aunque los motivos de los deslistes varían, hay dos que se encuentran presentes en la mayoría de los casos:

- Un precio que, a consideración de la empresa cotizada, no refleja el valor del negocio (lo que genera una amplia diferencia entre los precios inicial y de salida).

- Poco interés por parte de los inversionistas dueños del capital.

Ejemplo de esto es la salida de Grupo Lala. La firma de lácteos se planteó salir del mercado debido a una inconformidad con la valoración que se le daba a sus acciones de poca bursatilidad. Sus papeles se pusieron a la venta por 27.50 pesos en 2013 y su última adquisición se hizo por 17.36 pesos.

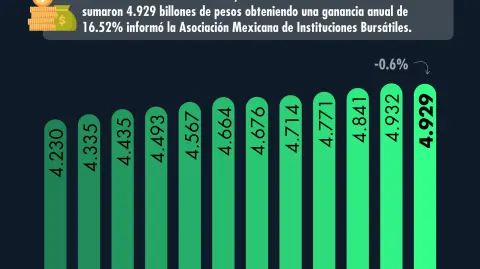

Estamos en un mercado reducido que no ha crecido a la par de la economía, afirma un documento de la AMIB (Asociación Mexicana de Intermediarios Bursátiles), en el cual también se destaca el desequilibrio entre oferta y demanda, con las ausencias de varios sectores importantes de la economía.

kg