Lectura 4:00 min

Traxión colocará deuda por 3,000 millones de pesos

La oferta, que tiene planeada lanzar a principios de agosto, es parte de un programa que está solicitando por hasta 10,000 millones de pesos, a cinco años.

Traxión, empresa de autotransporte y logística, emitirá en agosto deuda por hasta 3,000 millones de pesos en la Bolsa Mexicana de Valores para refinanciar sus pasivos y para fondear sus necesidades corporativas.

La oferta es parte de un programa solicitado por hasta 10,000 millones de pesos, con un plazo a cinco años.

La deuda total reportada en el primer trimestre del 2020 asciende a 6,727 millones de pesos y con la emisión a realizar aumentará a 7,107 millones de pesos. Sin embargo, mejorará el plazo de sus vencimientos, pues 28% de sus adeudos que tendrá que cubrir en un periodo de 12 meses se reducirá a 12.6 por ciento.

Traxión dijo que sus pasivos, tanto de largo como de corto plazo, también se incrementaron en el primer trimestre del año porque dispuso de líneas de crédito comprometidas para fortalecer su liquidez y contribuir a la continuidad de sus operaciones. Pero al mismo tiempo aumentó su posición de efectivo, reportando 1,744 millones de pesos, con lo cual mantiene liquidez para operar bajo las nuevas condiciones que ha impuesto la contingencia sanitaria.

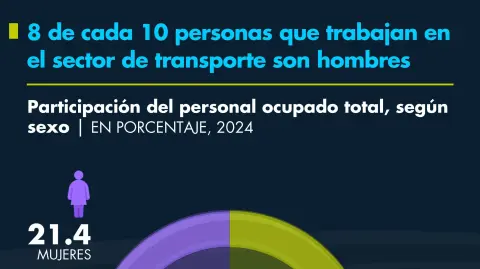

La compañía reconoce que esta crisis ha llevado a que las escuelas estén cerradas, el personal de varias empresas trabaje desde casa y ciertas industrias hayan parado, lo que ha afectado temporalmente la división de transporte en estos segmentos, pero ha sido compensada con el volumen de carga dedicada al sector consumo y al de exportaciones.

Se reinventa

Traxión ha sido innovadora durante la pandemia. Lanzó una aplicación móvil denominada Traxi, que ofrece viajes seguros y con las unidades sanitizadas, inicialmente disponible para Guadalajara.

Ahora, la empresa dueña de Muebles y Mudanzas (MYM), acudirá por financiamiento al mercado bursátil local y realizará la venta de los títulos en dos tramos.

Uno de ellos tendrá un plazo de cinco años y otro de siete años, ofreciendo tasas de interés fija y variable.

Los intermediarios colocadores de la oferta de certificados bursátiles son Actinver, Banorte, HSBC y Santander.

La emisora opera una flota de 8,236 vehículos en distintos sectores y bajo marcas como MYM, LIPU, Redpak, entre otros. Atiende las necesidades de movilidad y de carga de más de 1,000 clientes como Walmart de México y Centroamérica, Unilever, Liverpool, Sony, Nestlé, Mabe, entre otros.

La calificadora Verum, que le asignó la nota ‘AA-/M’ con perspectiva ‘Estable’ a las emisiones por el moderado riesgo de impago y buena calidad crediticia, considera que dada la contingencia por el Covid-19, Traxión se ha visto en la necesidad de reubicar su flota a sectores menos afectados. Por un lado, las unidades de transporte de personal atendiendo las necesidades de movilidad de plantas industriales y empresas que no parado su operación; además, cuentan con ciertos contratos los cuales se tienen pactados con los clientes con rentas fijas, que junto con disminuir los gastos variables, han logrado preservar este negocio.

“Los retos que enfrenta Traxión para adaptarse al entorno económico y no deteriorar su posición financiera por el Covid-19, logrando no afectar pronunciadamente sus márgenes de rentabilidad y niveles de apalancamiento, es un factor también considerado en las calificaciones”, destacó Verum.

Explicó que con la ayuda de distintas inyecciones de capital como la de fondos privados y con la Oferta Pública Inicial en el 2017, Traxión ha incorporando a sus operaciones empresas de transporte en México en diferentes segmentos.

Estas adquisiciones, además de aumentar el tamaño de la flota, le han permitido incursionar en distintas regiones, ofrecer nuevos servicios, hasta el servicio de última milla.