Lectura 8:00 min

Vivienderas en Bolsa se encogen; valen menos que Walmart

Cambio en las reglas, mala planeación, dependencia de ciclos económicos afectó al sector vivienda que tiene una baja representación en el mercado bursátil nacional.

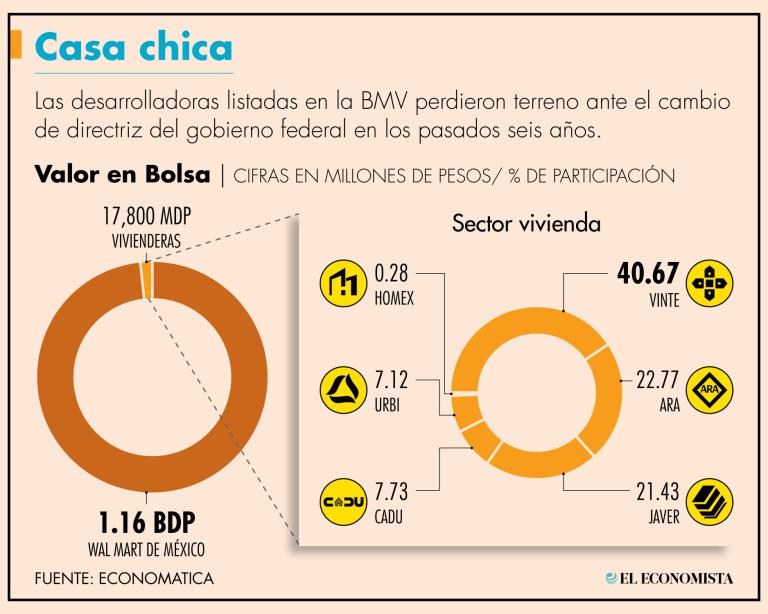

El sector vivienda sigue rezagado en la Bolsa Mexicana de Valores (BMV), su valor conjunto en Bolsa es 66 veces menor al de Walmart de México y Centroamérica (Walmex), la emisora más grande del centro bursátil, por market cap.

Las seis empresas públicas del sector suman una capitalización en bolsa apenas de 1,073 millones de dólares, equivalente a un 0.22% de todo el valor del centro bursátil. Mientras que en el último año han crecido su market cap 7.25 por ciento.

Al comparar el market cap de estas empresas, Walmart de México y Centroamérica (Walmex) es 66 veces más grande que todas juntas; América Móvil (AMóvil), casi 58 veces; Grupo México (GMéxico) 50 veces; y Cemex, 11 veces. Estas tres emisoras son las más grandes, por capitalización, del mercado accionario local.

En términos de valor en Bolsa, Vinte es la más grande, su capitalización de mercado asciende a alrededor de 436.4 millones de dólares; Ara se coloca como la segunda de mayor valor bursátil, con un market cap de 244.3 millones de dólares.

Le siguen Javer, con 229.9 millones de dólares y Cadu, con casi 83 millones de dólares. Homex alcanza los 3 millones de dólares y Urbi vale 76.5 millones de dólares.

Jacobo Rodríguez, especialista financiero en Roga Capital, comentó que las vivienderas en bolsa tienen poca demanda entre los inversionistas porque son empresas que necesitan de “mucha deuda” para ejecutar sus proyectos.

Además, están expuestas a riesgos como el de los ciclos económicos; su crecimiento no es acelerado, tampoco pagan dividendos y operan en un mercado de valores poco líquido.

Adair Casco, analista en Signum Research, explicó que las vivienderas en Bolsa están subvaluadas. Estimó que sus acciones se venden hasta un 50% por debajo de su valor.

Lo anterior porque el mercado las valora según su capacidad para mover efectivo. “¿Qué tan fácil y rápido es que una empresa que compra terrenos los convierta en vivienda?”, recalcó. “Les toma aproximadamente desde que adquiere la tierra, obtiene los permisos y empieza el desarrollo”.

“El sector es atractivo (en términos de inversión) para el largo plazo, principalmente porque en el corto plazo no buscas un sector altamente volátil, sino que la acción se vaya apreciando con el tiempo, es más para inversionistas que tienen un poco más de aversión al riesgo”, dijo el especialista en Signum Research.

Agregó que la baja bursatilidad de estas emisoras también se explica porque gran porcentaje de las acciones “está en manos firmes”. Ejemplo de ello es Javer. Con el anuncio de su venta se evidenció que el más del 60% de su capital social está concentrado entre pocos inversionistas (en un fideicomiso de control).

El bajo nivel de operación de estas empresas también se evidencia con la respuesta del mercado con la compra que hará Vinte.

“Las acciones de Javer llegaron a subir casi un 10%, pero el volumen operado es sumamente bajo, apenas se han intercambiado 33 mil acciones, uno hubiera esperado más volumen”, dijo el especialista financiero en Roga Capital.

Premio desigual

Los rendimientos que han dado las desarrolladoras de vivienda a sus inversionistas ha sido desigual en este 2024.

La acción de Cadu se ha disparado 55.45%; la de Vinte, un 10.33%; y la de Javer, un 10.03%, este último impulsado por el alza del 8.22% en su negociación de este martes, un día después del anuncio de su venta, pero el volumen de su operación fue muy bajo.

Ara, la desarrolladora que sobrevivió a la crisis del sector hace más de una década, cotiza con una caída de 7.90% en este año y Homex se ha desplomado 50.39 por ciento.

La historia de Urbi es distinta. En abril anunció un plan de reembolso a sus accionistas, a razón de 111.88 pesos por acción, con lo que busca deslistarse de la Bolsa. Días antes de este aviso, sus papeles se negociaban en 6.90 pesos, desde entonces, han repuntado 1,483%. Este martes cerraron en 109.26 pesos.

La viviendera reanudó su cotización en la plaza bursátil en el 2016, tras tres años de estar suspendida mientras libraba un proceso de reestructura financiera por falta de liquidez y elevada deuda.

Urbi, basada en Mexicali, Baja California, llegó a vender hasta 38,000 casas en un año; reportaba ingresos por más de 12,000 millones de pesos anuales. Pero este “boom” se frenó cuando las reglas del juego cambiaron en el sector vivienda.

Con la salida de Urbi y ahora con la venta de Javer, el sector estará representado por cuatro jugadores: Vinte, Ara, Cadu y Homex, esta última tiene problemas financieros y fue señalada hace unos años por cometer fraude contable.

Urbi como Homex (junto con la extinta Geo) fueron las grandes vivienderas del país en la primera década del siglo XXI.

La falta de planeación, con viviendas construidas lejos de los centros de trabajo y ubicadas en zonas de riesgo, aunado a la carencia de infraestructura básica y servicios públicos crearon “ciudades fantasmas” y casas abandonadas.

Las dos primeras empresas se enfrentaron en problemas porque se cambiaron las reglas del sector para revertir el desarrollo masivo de este tipo de viviendas. Dado que contaban con una importante cantidad de reserva territorial concentrada en áreas alejadas de las metrópolis, las empresas frenaron sus proyectos, empezaron a enfrentar problemas de liquidez que les impidió cumplir con el pago de sus pasivos, por lo que se declararon insolventes e iniciaron un proceso de concurso mercantil.

Aunque lograron reestructurarse, resurgieron pero como empresas más pequeñas y su reputación quedó en entredicho.

Homex fue señalada por un fraude contable, al reportar la construcción y venta de 100,000 viviendas que no edificó. Fue descubierta por la Comisión de Bolsa y Valores de los Estados Unidos (SEC). Ello generó una crisis de confianza en el sector.

Nueva etapa para el sector

Tras esta crisis reputacional, el sector se reestructuró e inició una nueva etapa con nuevos participantes. En la Bolsa de valores llegaron Vinte, Javer y Cadu y ahora este sector vuelve a reconfigurarse con la eventual salida de la BMV de Javer y Urbi.

El 20 de mayo, Vinte anunció que comprará a su actual competidor Javer, mediante una oferta pública valuada en 4,290 millones de pesos.

Analistas del medio bursátil califican “positiva” esta operación, pues dicen es una manera en que el sector se está consolidando y Vinte tendrá más capacidad para atender el rezago de vivienda en México.

Según la desarrolladora, cada año 700,000 mexicanos se suman al mercado laboral y demandan casas.

“El sector de vivienda está fragmentado, la competencia es fuerte y enfrentan temas regulatorios. Con esta operación están buscando ganar mayor participación de mercado”, opinó Jacobo Rodríguez, especialista financiero en Roga Capital.

Eduardo Torres, de Ai 360 Analítica Inmobiliaria, dijo que con esta adquisición, Vinte aumentará su escala y comercializará más viviendas (en el 2023 escrituró 3,792 viviendas y Javer la de 12,201 unidades). Además, el enfoque de sustentabilidad le seguirá ayudando.

“En ambos casos ha habido un declarado interés en moverse hacia segmentos de mayor nivel, en el medio y residencial. En el caso de Vinte, la mezcla se ha ido movimiento un poco más rápido hacia estos segmentos, además, ha integrado distintas actividades que le permiten comercializar vivienda usada y ha incluido procesos que le ayudan a ser más eficientes en su operación”, destacó el especialista.

Vinte informó que pagará a los accionistas de Javer 14.9355 pesos por cada acción cedida. Ello representa una prima de 21.53% (considerando el precio de cierre de los papeles de Javer del viernes 17 de mayo).

Sobre el rendimiento ofrecido en la oferta pública de adquisición que lanzará Vinte, Adair Casco, opinó que el pago por Javer “es atractivo”, ya que representa 1.5 veces su costo de capital o valor de libros. “Es un pago justo”, opinó.

Consideró que la compra de Javer, Vinte va a diversificar su negocio por zona geográfica, ya que sus operaciones están “muy concentradas” en la zona centro, como en el Estado de México, Puebla e Hidalgo, se complementa con su fuerte presencia en Quintana Roo. En tanto Javer está presente en la zona norte y oeste de la República Mexicana.

El analista de Signum Research explicó que actualmente el sector ha avanzado poco porque no han recibido el “suficiente impulso las viviendas de interés social” por parte de las autoridades (las que se venden por debajo de un millón de pesos).

“No han dado impulso al Infonavit, no se ha dado impulso al Fovissste, eso ha hecho que se haya rezagado un poco a las viviendas de interés social que es parte del volumen de las desarrolladoras en Bolsa. Las de segmento medio y residencial han tenido más expansión”, añadió.

Estos dos últimos segmentos han sido impulsados por los extranjeros que vienen a México a comprar una vivienda, así como por el auge del turismo.

Jacobo Rodríguez dijo que con el nearshoring se espera una demanda adicional de vivienda. Consideró que la compra de Javer también puede ser una “buena medida” para que Vinte capitalice todavía esta oportunidad.