Lectura 5:00 min

eToro arribaría al NYSE; la plataforma valdría 10,400 mdd

Después del anuncio, las acciones de FTCV, que empezaron a cotizar en diciembre se dispararon hasta 42.76 por ciento.

Desarrollo de eToro

La plataforma de inversión especializada en trading, eToro, saldrá a Bolsa después de haberse fusionado con la firma FinTech Acquisition Corp. V, una compañía de Adquisiciones de Propósito Especial (SPAC por su sigla en inglés), en un acuerdo valorado en 10,400 millones de dólares.

Una vez que se cierre la operación, lo cual sería en el tercer trimestre de este año, la compañía cotizará como eToro Group en el NASDAQ, en Nueva York.

Tras la fusión se creará una nueva empresa con alrededor de 10,400 millones de dólares, lo que implica un valor implícito de unos 9,600 millones de dólares para eToro.

Los accionistas actuales de eToro seguirán siendo dueños de alrededor del 91% de la empresa, inmediatamente después del acuerdo.

“Asumiendo que no hay reembolsos de accionistas de SPAC FinTech Acquisition Corp. V (FTCV), refleja un precio por acción de 448 por cada una de eToro que posea el inversionista actual. La cantidad de acciones que recibirá se convertirá en una proporción de aproximadamente 44.8 a 1 y tendrá un valor de 10 dólares por acción”, indica la información disponible.

Parte de esta operación incluye una colocación privada de acciones ordinaria por 650 millones de dólares en la que participan grandes inversionistas entre ellos la firma japonesa de telecomunicaciones Softbank, el fondo de cobertura con sede en Nueva York, Third Point; el gestor de activos activos estadounidense Fidelity, y la firma de inversión Wellington Management.

Al mercado le gustó la noticia. Después del anuncio, las acciones del SPAC FTCV, que empezaron a cotizar en Nasdaq en diciembre pasado con la intención de identificar una empresa fintech para fusionarse, se dispararon hasta un 42.76%, finalizando a un precio de 15.29 dólares por cada una.

eToro plataforma de inversión creciente

“Hoy se marca un hito trascendental para eToro al embarcarnos en nuestro viaje para convertirnos en una empresa que cotiza en bolsa con el equipo de FinTech V”, dijo Yoni Assia, director ejecutivo de la plataforma en un comunicado.

Además, subrayó que cuando fundaron la compañía, que es de origen israelí, hace 14 años lo hicieron con “la visión de abrir el mercado global para poder comerciar e invertir de una manera simple y transparente”.

Actualmente la futura emisora ha creado toda una red mundial de inversión social.

“Nuestros usuarios vienen a eToro para invertir, pero también para comunicarse entre ellos; para ver, seguir y copiar automáticamente a los inversionistas exitosos”, afirmó Yoni Assia.

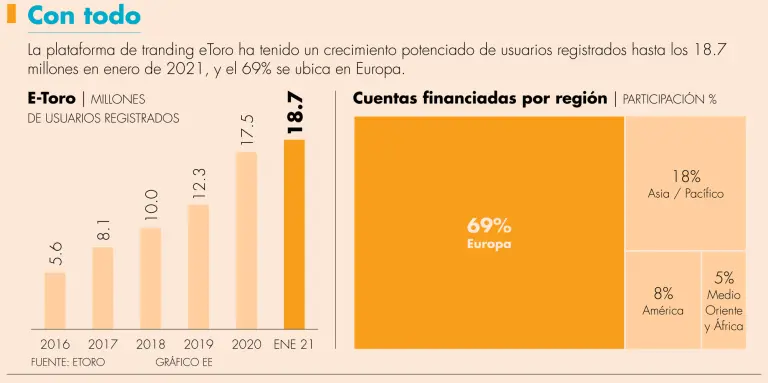

La plataforma de inversión, donde se operan distintos instrumentos financieros como acciones, divisas, futuros, opciones y criptomonedas, tiene más de 18 millones de usuarios registrados en más de 100 países. Generó ingresos por 605 millones de dólares en el 2020, un crecimiento de 147% frebnte al 2019.

En el 2020, eToro agregó más de 5 millones de usuarios a su plataforma. Este impulso ha crecido en este año. Tan solo en enero se sumaron más de 1.2 millones de usuarios.

En 2019, ejecutó un promedio de 8 millones de transacciones por mes. Ese número creció a 27 millones en 2020, y solo en enero de 2021 tuvo más de 75 millones de operaciones.

Además, fue una de las primeras plataformas reguladas y autorizadas para comercializar criptomonedas, división que representa casi una quinta parte de sus ingresos actuales.

"EToro e encuentra en un punto de inflexión de crecimiento y está en una posición excepcional para aprovechar esta oportunidad", comentó Betsy Cohen, presidenta de FinTech Acquisition V.

Goldman Sachs actúa como asesor de eToro en la operación, mientras que Citi asesora a FinTech V.

El SPAC FTCV es presidido por Betsy Cohen, fundadora de la firma estadounidense de servicios financieros The Bancorp.

SPAC, en México aún no

Los SPAC son un instrumento que han ganado espacio en los últimos 12 meses y han llevado a Bolsa a un buen número de empresas. A escala mundial se registraron 248 con un monto recaudado de 83,343 millones de dólares frente a los 13,600 millones levantados a través de 59 emisiones en 2019, de acuerdo datos de spacdata.com.

Esta figura permite a las empresas cotizar en la Bolsa, sin tener un historial de operaciones previos, con la promesa de que el capital recaudado se usará para comprar compañías, las cuales tendrá la opción de fusionar y salir al mercado de valores a cotizar sin que esté obligada a realizar una Oferta Pública Inicial (OPI).

Por lo general, una vez que un SPAC se hace público, tiene entre 18 y 24 meses para encontrar una empresa con la que fusionarse y hacerse pública. Si el SPAC no puede hacerlo, debe disolverse y devolver los ingresos de su propia OPI a los inversionistas.

En México el mercado es incipiente. Hoy no hay registro público para un próximo lanzamiento de un SPAC. La firma del sector de energía basada en América Latina, Vista Oil & Gas fue la primera en cotizar bajo esta figura en la Bolsa Mexicana de Valores en el 2017 y después se listo el fondo de capital privado Promecap en marzo del 2018, que el año pasado se fusionó con Grupo Acosta Verde, un desarrollador de centros comerciales.

judith.santiago@eleconomista.mx