Lectura 4:00 min

Cinco grandes tendencias en finanzas personales para 2021

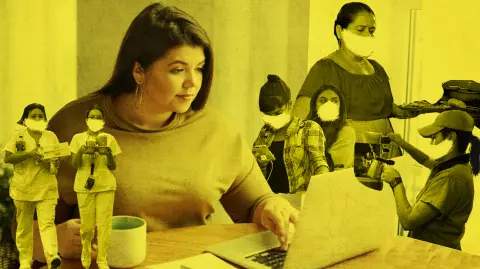

La frase “nueva normalidad”, se escucha por todas partes pero para poder avanzar un poco mejor, la realidad va más allá de este término ya que lo que se está viviendo no es un capítulo más de alguna serie y ni tampoco es una pesadilla de la cual el mundo despertará algún día. Por lo tanto, guste o no, es un deber asumir que esta situación, ha modificado, muy probablemente para siempre, muchas de las formas en que la humanidad se desenvolvía en su día a día. Si bien es cierto que eventualmente con la aplicación de vacunas y el descubrimiento (aún pendiente) de un tratamiento efectivo contra la enfermedad, será posible retomar algunas actividades habituales, muchos de los comportamientos, sobre todo de consumo, han dado un giro de 180 grados: se compra mucho más por internet, se acude con menos regularidad a los bancos y, por ende, la gente se ha familiarizado más con sus aplicaciones y banca móvil.

Se visita con mucho menos frecuencia (al menos por el momento) a familiares, amigos, clientes, y ahora hasta se celebran los “zoom-pleaños” (derivado de esa app de videoconferencias que se puso de moda). La vida pasó a ser online, con trabajo en casa, videoconferencias de trabajo, la educación académica en todos los niveles, consumo y un largo etcétera. La realidad hoy exige que estas conductas, antes poco frecuentes sean parte de la actividad diaria, por lo tanto, favorece también conocer algunas tendencias que, en materia de finanzas personales, aparecen en el escenario:

- Hacer presupuestos. La crisis por la que se atraviesa, desde hace muchos meses ha obligado a las personas y a las empresas a llevar un mejor control de los ingresos, pero aún más de los gastos, por lo que, si aún no se ha “subido en esta ola”, es recomendable hacerlo lo antes posible.

- Digitalización de operaciones. Hoy en día, prácticamente todas las instituciones financieras tienen páginas web y/o aplicaciones móviles para hacer transacciones, la mayor parte son transferencias de dinero o pagos de servicios, pero ¿Se conoce sobre las alternativas de financiamiento o a las de inversión? ¿Se conoce las tarjetas de débito o crédito que pueden llevarse en el teléfono celular en lugar de los plásticos mejor conocidas como ‘contacless’ o sin contacto? Estas opciones parece que tendrán un fuerte crecimiento entre el público.

- Incremento en los delitos cibernéticos. Con el aumento del comercio electrónico, los delincuentes también hacen acto de presencia con mayor actividad en el mundo digital, por lo que habrá que ser muy cuidadosos en el uso de las cuentas, contraseñas, datos sensibles que requieren las herramientas que aparecen en el mundo digital. Jamás hay que confiarse de correos electrónicos o mensajes SMS o de aplicaciones de mensajería que le pidan “hacer clic” en algún enlace, casi siempre son “anzuelos” para cometer fraudes y robar la identidad digital.

- Consumo Moderado. Son tres los elementos que indican que el consumo en los hogares será conservador: menores ingresos, un escenario de incertidumbre prevaleciente y que las familias han optado por un estilo de vida más sencillo. Si se une este punto con el primero, es muy probable a pesar de la caída en ingresos, que se puedan acoger hábitos de ahorro que no se tenían antes, por lo que habrá que considerarlos.

- Ventas digitales en nuevos sectores. El confinamiento ha obligado a las personas a hacer más compras por internet. Algunas actividades que antes parecía lógico hacerlas presenciales, están siendo suplidas por la tecnología, bastan algunos ejemplos como las consultas médicas, asesorías psicológicas y algunas otras interacciones de servicios cuyo éxito dependerá de una severa valoración de los consumidores, en términos de la calidad y eficacia del asesoramiento.

Si bien, se tiene esperanza en recuperar algunas actividades que se acostumbraban antes de la pandemia por COVID-19, es indispensable considerar que el mundo ha cambiado, que no se va a detener y que entre más pronto la gente se adapte, será menos difícil logrando incluso, encontrar oportunidades que antes no se habrían podido ver. El cambio de vida debe verse reflejado también en las finanzas personales y aprovechar el momento para ser consumidores responsables sin dejar de pensar en las múltiples maneras que hay para ahorrar.

*El autor es Head of Institutional and Corporate Sales - BBVA Asset Management.