Lectura 4:00 min

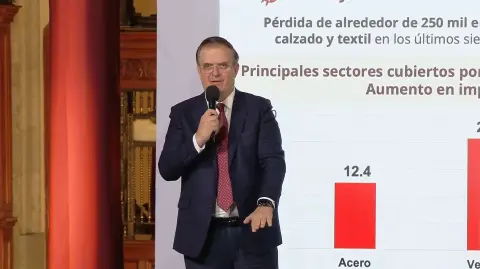

Un downgrade costaría 37,000 millones de pesos: Pemex

Entre todas las audiencias, políticas y técnicas, internacionales y nacionales, expertas y novatas, que están analizando el Plan de Negocios de Pemex, no hay ninguna más importante que la de los analistas de Moody’s y Standard & Poor’s que cubren a Pemex. A partir de que Fitch le bajó la calificación, con que una de estas dos calificadoras también considere que los bonos (deuda) de Pemex son basura, por debajo del grado de inversión, la mayoría de los inversionistas estaría obligada a también considerarlos basura, y muchos de ellos estarían obligados a empezar a venderlos de inmediato. Pemex es la petrolera más endeudada del mundo, así que el downgrade tendría un impacto enorme. Algunos estimados apuntan a que, entre los actuales tenedores de los bonos, en el corto plazo se tendrían que vender miles de millones de dólares de papel.

La perspectiva de ambas calificadoras es Negativa y, en un caso particular, estamos apenas a un peldaño de caer en este precipicio. En este contexto, muchos han entendido la presentación del Plan de Negocios de Petróleos Mexicanos 2019-2023 como la última oportunidad para que la deuda emitida por la empresa retenga el grado de inversión. Todos los que siguen a Pemex se preguntan si el plan va a ser suficiente para convencer a las calificadoras. Aquí, de nuevo, la perspectiva es Negativa. Apenas unas horas después de conocer el primer esbozo, Citi sugirió que ya no era un asunto de considerar si Pemex perdería el grado de inversión, sino cuándo lo haría.

Ayer por la mañana, el propio Moody’s explicó que consideraba insuficientes los recursos aportados a Pemex. Pero seguimos sin una respuesta contundente.

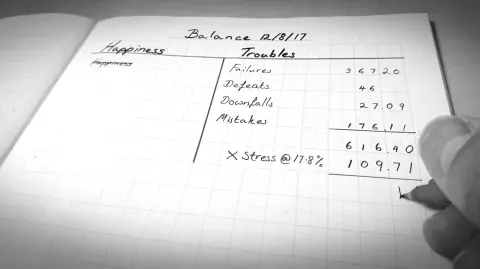

La respuesta que sí está presente en el Plan de Negocios, con absoluta contundencia y sin dejar lugar a ninguna duda, es que Pemex considera el riesgo de un downgrade como uno de los principales retos estratégicos que enfrenta. La posible pérdida de la calificación es tan importante que Pemex ha aventurado y distribuido entre las páginas de su plan un análisis propio de sensibilidad.

¿Cuánto costaría que Pemex pierda el grado de inversión?

De acuerdo con los cálculos de la propia petrolera, “el potencial incremento en el costo de la deuda ante el escenario de una disminución en la calificación crediticia a ‘BB’”, bajo el supuesto de un “desendeudamiento 0%”, sería de 2,560 millones de pesos para el 2020. Para el 2024, el incremento en el costo financiero anual sería de prácticamente 11,770 millones de pesos. Son más de 500 millones de dólares de costo en un solo año. Implica un gasto que no genera ningún tipo de beneficio ni para Pemex.

Lo grave es que el costo anual se acumula. Conforme Pemex enfrente vencimientos, iría intercambiando deuda barata por deuda cara. De forma simplificada, los 2,560 millones de costos para el 2020 representan el diferencial entre las tasas actuales, con grado de inversión, y las que podría obtener sin grado de inversión, multiplicado sobre la deuda que vence de aquí al 2020. Para el 2021, la deuda cara le habría comido terreno a la deuda barata. Y así sucesivamente. Para apenas mantenerse en el mismo nivel de endeudamiento, Petróleos Mexicanos necesitaría más y más recursos.

En total, el acumulado del costo incremental de la deuda de aquí al 2024, si Pemex pierde el grado de inversión en el 2019, sería de 37,110 millones de pesos. Son prácticamente 2,000 millones de dólares.

Claro que el panorama mejoraría si se cumplen las metas del Plan de Negocios y Pemex, además, decide destinar, para repagar deuda, 70% de los superávits anuales en el balance financiero que ha proyectado. Pero no demasiado. Aún en este escenario austero y optimista a la vez, el costo acumulado de la deuda habría incrementado en 30,550 millones de pesos para el 2024 respecto al escenario base.

Pemex no calculó directamente el costo incremental si, por alguna razón, tuviera que elevar su nivel de endeudamiento. Pero es claro que, si se materializara este escenario, la deuda cara le comería terreno mucho más rápido a la deuda barata. Y el costo para Pemex y los mexicanos de no haber podido retener el grado de inversión, sea por la razón que sea, sería aun mayor.