Lectura 3:00 min

Bancos han reestructurado más de 920,000 créditos por 110,000 millones de pesos: ABM

Luis Niño de Rivera, presidente de la Asociación de Bancos de México, mencionó que las reestructuras de créditos continuarán en los primeros meses del 2021.

A noviembre, la banca había reestructurado 929,851 créditos por un monto total de 110,044 millones de pesos en beneficio de 782,101 clientes. Esto, como medida de apoyo a quienes han resultado afectados en su economía por el impacto de la pandemia de Covid-19, y una vez que concluyó el programa de diferimiento de pagos por entre cuatro y seis meses que se lanzó a inicios de la contingencia.

Luis Niño de Rivera, presidente de la Asociación de Bancos de México (ABM), explicó que tales cifras reflejan que, hasta ahora, el número de clientes que ha solicitado una reestructura de créditos, es limitado si se compara con los casi 9 millones que se sumaron a los aplazamientos, lo que quiere decir que el grueso de los clientes han retomado sus pagos.

“Las reestructuras revelan claramente que hay un número limitado comparado con el total de personas y empresas que usaron los diferimientos. Por lo tanto, hasta ahora, el resultado es muy favorable. Estamos viendo que una cantidad relevante de clientes ha retomado su calendario de pagos original y estamos viendo buenos resultados”, dijo en videoconferencia.

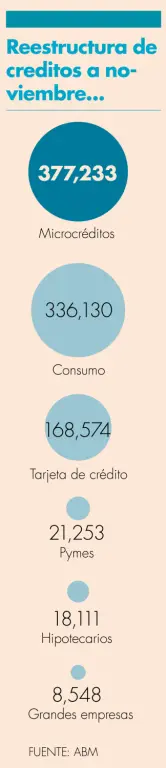

Del total de créditos reestructurados hasta noviembre, 377,233 son microcréditos en beneficio de 311,675 clientes, que representan el 39.8% del total; después están los de consumo con 336,130 en favor de 296,320 usuarios y 38%; y tarjeta de crédito con 168,576 en 134,580 clientes y 17.2 por ciento.

Después están 18,111 créditos hipotecarios reestructurados en beneficio de igual número clientes que representan el 2.3% del total; 21,253 son de pequeñas y medianas empresas (pymes) en favor de 19,917 usuarios y un 2.5%; y 8,548 son de grandes empresas para 1,498 clientes, que representan 0.2 por ciento.

Sin embargo, en cuanto al monto, son las grandes empresas en donde está la mayor parte reestructurada con 50,287 millones de pesos, un 45.7% del total; a este segmento le siguió el de las pymes con 23,954 millones, un 21.8%; las hipotecas con 19,153 millones y un 17.4%; las tarjetas con 4,855 millones, 4.4%; consumo 6,180 millones, 5.6% y microcréditos 5,615 millones, 5.1 por ciento.

Luis Niño de Rivera mencionó que las reestructuras de créditos continuarán en los primeros meses del 2021.

Se dará seguimiento al comportamiento de la morosidad

Aunque hasta octubre la morosidad en la banca se mantenía en niveles de 2.1%, el comportamiento de esta dependerá de cómo evolucione la economía, por lo que será un tema al que se le dará seguimiento, según la ABM.

Adrian Otero, vicepresidente del organismo, puntualizó que el comportamiento de la morosidad dependerá de dos factores: el entorno económico, principalmente lo relacionado con el empleo, que puede afectar la capacidad de pagos tanto de las personas como de los negocios; y el acercamiento que los bancos tengan con sus clientes para atender sus necesidades.

“(Ver) cuál es la situación en la que se encuentran hoy día, y trabajar para tener la mejor solución. Es algo en lo que todos estamos trabajando ahí muy de cerca, y dependerá mucho del entorno económico”, expuso.

kg